文|驼鹿新消费 齐成

2月15日晚间,叮咚买菜发布了2021年第四季度和2021年全年经营数据,第四季度营收同比增加72.0%至54.8亿元,全年营收同比增长77.5%至201.2亿元。

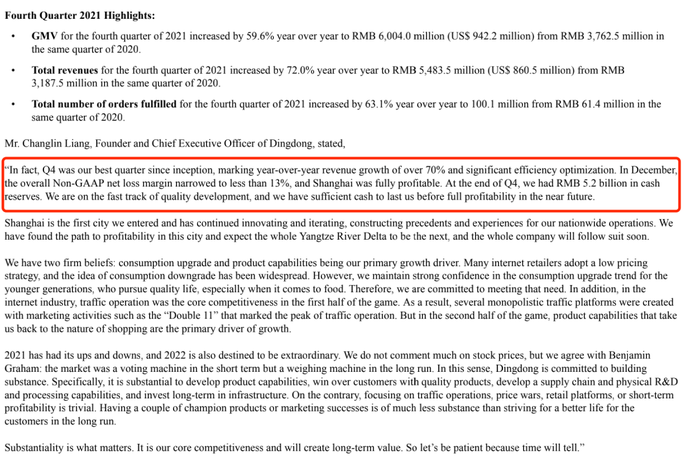

不过在财报和之后的电话会议上,透露出来更重要的信息是,2021年12月份叮咚买菜上海地区实现整体盈利,力争在2022年第四季度全国接近盈利。

对于营收百亿规模的生鲜电商来说,想要做到区域盈利或者整体盈利并不是难题, 每日优鲜早就宣称过2019年底实现了全面盈利,但难的是保持盈利的同时还能高歌猛进,选择盈利就意味着在市场和增长方面做出妥协。

01 四季度业绩最好,仍亏10亿元

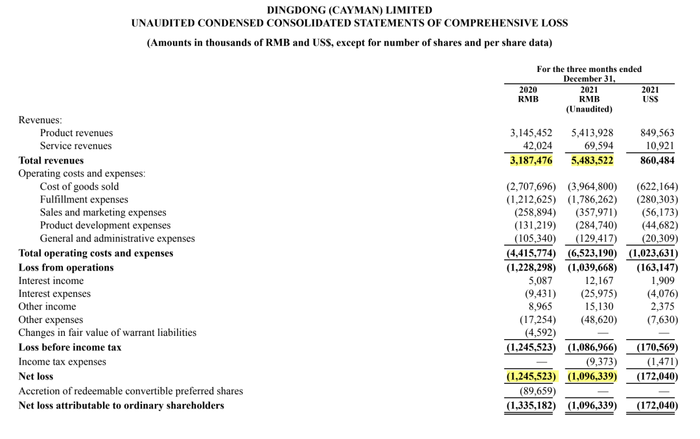

2021年全年,叮咚买菜营收同比增长77.5%至201.2亿元,净亏损的增幅更大,同比扩大102.36%至64.29亿元。但2021年第四季度,被叮咚买菜打上了最佳季度业绩的称号。

具体来看,第四季度营收同比增加72.0%至54.835亿元,毛利率为27.7%,环比前一季度增加9.5个百分点,订单履约数为1亿单,同比增长63.1%;履单费用率环比上季度减少了4.6%,亏损率降低13%,净亏损为10.96亿元,较去年同期的12.46亿元有所缩窄。

毛利率提升,履单费用率减少,叮咚买菜将此归因于,更多高品质且高价商品出现,更多自有品牌和自建加工商品,这部分商品带来了差异化体验,总而言之,整体商品力在提升,让消费者不需要太多补贴就主动下单,节省了获客成本,这部分客户比奔着补贴来的客户客单价更高。

在第四季度中,叮咚买菜自有品牌的商品销售占整体GMV的比例为10.2%,叮咚买菜自己工厂研发和加工的商品销售占整体GMV 的6.5%。叮咚买菜目前有20多个自有品牌,10个食品研发加工工厂,3家农业示范园,签署了118家订单种植基地。

在前置仓和到家服务行业,履单费用是成本的关键指标。在财报后的分析师电话会议上,叮咚买菜管理层表示,早期基础设施的投入被摊薄以及仓内人员、配送人员效率的大幅提升,带来了履单费用率下降。

截至2021年12月31日,叮咚买菜拥有约1400个前置仓,面积约50万平方米;租赁了约60个城市分选中心,面积超过40万平方米。

02 上市半年,选择盈利

在这份财报中,叮咚买菜明确对外表示,在上海地区已经实现整体盈利。上海是叮咚买菜的出发点,也是仓库网点最密集的地方。公开数据显示,2018年10月,叮咚买菜简称119个前置仓,服务上海大部分社区;截至2019年12月,叮咚买菜在全国已有550个前置仓,其中254个在上海。

在前置仓和到家业务领域,前置仓的密度决定了送货的速度,但同时要考虑订单数量是否能够支撑前置仓的数量,前置仓虽然不是直接对外营业的门店,但选址均在社区周边三五公里、冷藏设备,仓内工作人员和自建配送人力更是不可缺少,成本不比开店低。

叮咚买菜创始人梁昌霖之前也对外披露过,理想状态下,每个前置仓经营一年以上,日订单量达到1000单左右,平均客单量价超65元,在刨去履单成本后,每单的营业利润预计能超过3%,也就可以赚钱。

上海是叮咚买菜深耕最久的城市,订单密度最高,前置仓数量最多,现在也是第一个宣布实现整体盈利的城市。整体盈利的另外一层含义是,并不是每一个仓都赚钱。

事实上,对于赚钱这个事情,关键是想不想,而不是能不能。

2021年6月,叮咚买菜上市前后,梁昌霖接受媒体采访时就表达过对盈利的看法,“在上海想盈利的话其实已经可以盈利了,我们在盈亏平衡点上。但我们在控制,一个是毛利率还不能太高,二是营销费用,我们也保持着一定的比例。该赚钱还是该扩大规模?我觉得还是要先服务更多的人。离开规模谈各种盈利,我觉得都不是互联网时代人们的商业逻辑。”

互联网时代的商业逻辑,一向是规模先行,跑出速度,成为行业头部,继而重新制定行业规则。在这个过程中,亏损是烧钱抢市场的另一层含义,甚至被视为未来发展的预期,而盈利则是主动求和的标志。近十年来,团购、O2O、生鲜电商、社区团购等各个烧钱的创新业态,无不是遵循了这个逻辑。

这一次,叮咚买菜选择先在上海实现整体盈利,然后努力在2022年第四季度实现全国盈利。

03 盈利后还有故事吗?

叮咚买菜是进场比较晚的选手,2017年才创立,此时每日优鲜已经在市场上跑了两年多,2021年6月25日,每日优鲜在纳斯达克上市,6月29日,叮咚买菜在纽交所挂牌上市。

2017年-2020年,叮咚买菜的GMV从7.42亿元增至130.32亿元,年复合增长率高达319.2%,累计亏损近115亿元。叮咚买菜一亏再亏的底气是,从2018年6月至2021年6月上市前,叮咚买菜曾进行过9轮融资。

对于盈利的消息和规划,市场的态度是,2月15日美股盘前,叮咚买菜一度大跌超过8%,收盘时报7.3美元,跌1.75%,市值17.2亿美元。2月16日收盘,叮咚买菜跌1.37%,较发行价23.5美元,已经跌去了七成多。

上海的盈利状况能不能复制到全国,这是一个问题,即使全国实行盈利,也不代表就此到达巅峰,后续无忧。2020年7月,每日优鲜CFO王珺在接受媒体采访时表示,2019年年底实现全面盈利,但一年依然需要超8亿美元的外部输血来满足建设前置仓,研发等扩张需求。

梁昌霖表示,叮咚账目还有52亿现金,足够支撑到明年底的全国盈利。截至2021年底,叮咚买菜账面现金约为 6.6 亿元,另有 45.6 亿元短期投资。与此同时它还有 20.6 亿应付账款和 31 亿短期借款。

前置仓在发展过程中,一直有诸多讨论,比如,客单价升不上去,履约成本降不下来,有补贴才有用户,前置仓的模式能不能跑得通,存在各种说法,盒马创始人侯毅就旗帜鲜明的否定了前置仓的模式。

但2020年突发疫情,将送货到家暂时变成了一种刚需。《2020中国移动互联网"战疫"专题报告》显示,中国生鲜电商整体日活用户从平日的不到800万,在春节期间突破1000万,节后再次突破1200万。

天降用户,让前置仓眼前的路似乎光明了一点。有数据显示,疫情初期,叮咚买菜订单量比节前工作日增长两倍,客单价涨70%过百元。每日优鲜的数据也随之暴涨,当时有业内人士调侃道,“疫情救了前置仓和送货到家的企业”。

但特殊时期的红利吃得了一时,吃不了一世。半年前,每日优鲜上市发行价为每股13美元,开盘价10.65美元,首日下跌25.69%至9.66美元,至今股价只有2.89美元/股,较首日发行价跌去了2/3,叮咚买菜的股价也已经跌去了七成。这两家前置仓头部企业,风风火火在全国烧钱抢市场,用大量补贴教会消费者线上买菜,又前后脚登陆美国资本市场,现在,他们又用同样的下滑曲线告诉大家,前置仓没有故事了。

评论