记者 |

时隔五年多,消费电子龙头公司立讯精密(002475.SZ)最新一轮定增方案出台,或将迎来史上最大规模融资。

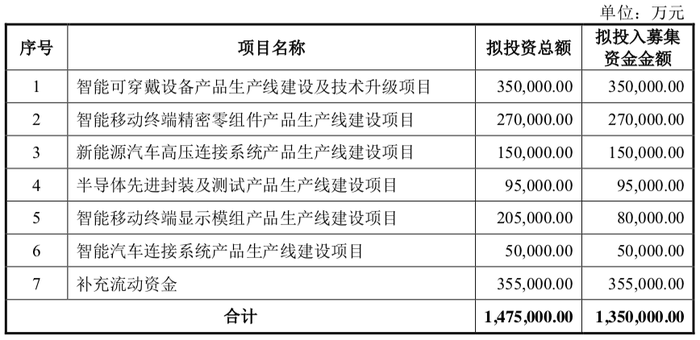

2月21日晚间,立讯精密发布《2022年度非公开发行股票预案》,公司拟非公开发行股票的数量不超过21.23亿股,定增募资不超过135亿元,拟用于消费性电子和汽车领域项目及补充流动资金。

这是立讯精密自2010年首发上市以来的第三轮定增融资动作,也是公司史上募集资金规模最大的一次融资。

借助为苹果代工,立讯精密业绩曾一路走高。不过,公司与苹果深度绑定的风险也更加聚焦。自2020年业绩增速明显下滑后,去年前三季度公司净利润几乎原地踏步,其中第三季度更是同比下滑25.28%。此时推出巨额融资计划能否拯救公司眼下困境?

立讯精密表示,此次募集资金将用于6大产品生产线建设和补充流动资金。拟投入产品项目分别为智能可穿戴设备、智能移动终端精密零组件、新能源汽车高压连接系统、半导体先进封装及测试、智能移动终端显示模组、智能汽车连接系统等,合计拟投入募集资金99.5亿元。此外,35.5亿元将用于补充流动资金。

以上产品线建设相关项目的建设周期均为2年。除智能移动终端显示模组产品生产线建设项目还另需投入资金12.5亿元外,其余项目所需资金均通过本次募集资金解决。

具体来看,除补充流动资金外,最大的一笔拟投资项目为智能可穿戴设备产品生产线建设及技术升级项目,计划投入募集资金35亿元,该项目由立讯智造(浙江)有限公司实施,项目税后静态投资回收期为5.17年。第二大拟募投项目(智能移动终端精密零组件产品生产线建设项目)则计划投入资金27亿元,相关产品主要应用于消费电子和汽车领域,项目投资回收期为4.91年。

在这些项目中,收益率最高的项目为新能源汽车高压连接系统产品生产线建设项目,该项目拟投入15亿元。经测算税后内部收益率为30.47%,税后静态投资回收期(不含建设期)为4.03年。

界面新闻梳理发现,立讯精密上市以来共有过三次融资举动,包括首发上市及两轮定增,募集资金规模也逐渐扩大。2010年9月,公司通过公开发行股票募集资金11.98亿元;后又于2014年10月、2016年10月分别完成两轮定增获得资金20.10亿元和45.89亿元。这三轮融资合计为公司募得资金77.97亿元。

而时隔5年有余,立讯精密也将迎来融资史上的“大飞跃”,本次计划募集资金135亿元几乎是前一轮融资金额的3倍。

立讯精密大举融资的“底气”或来源于其在“果链”的地位。公司以做传统连接线、连接器起家,在代工苹果无线耳机AirPods、iPhone手机后,业绩也水涨船高。近年来,产品已扩充至消费性电子产品、通讯、汽车等多行业连接器及精密组件。

从此次定增拟投资项目来看,立讯精密将在消费性电子和汽车领域持续发力,其中,消费电子业务仍是公司重点布局方向。多数项目(项目1、4、5)相关产品均用于消费性电子移动终端领域,合计拟投入募集资金52.5亿元;两个项目(项目3和6)产品用于汽车领域,共需投入募集资金20亿元;另有项目2在消费电子和汽车领域均有应用,拟投入27亿元。

不过值得注意的是,立讯精密所依赖的第一大业务消费电子业务增长已经乏力。从营收占比看,自2017年以来,消费电子占立讯精密的营收比例一直维持在65%以上并逐年递增,2020年占营业总收入比重约88%。而随着智能手机市场趋于饱和,2021年上半年该业务收入增长乏力,其占总营收比重也下降到84%。从收入增速看,2018年、2019年,该业务收入同比分别增长76.50%、93.95%,2020则骤降至57.37%。到了2021年上半年仅增长29.96%。

据了解,立讯精密的消费电子产品收入大多来自苹果公司。但随着与苹果绑定加深,公司的“苹果依赖症”问题也更加突出。2020年公司来自第一大客户苹果的收入约69.02%。而与多数“果链”成员一样,由于需要“看脸吃饭”,议价能力较弱。2021年上半年,公司多项业务毛利率出现下滑,其中最主要的业务消费性电子毛利率下滑2.06个百分点,第二大业务电脑互娱产品及精密组件毛利率下滑2.20个百分点。

受此影响,立讯精密也陷入增收不增利局面。2021年前三季度,公司实现营业收入810.13亿元,同比增长36.09%;实现归属于上市公司股东净利润46.90亿元,同比增长0.21%。其中,第三季度公司归母净利润更是同比下滑25.28%。

而此前三年,借助为苹果代工,立讯精密净利润均实现超50%的增长。2018年-2020年净利润同比增速分别为61.05%、73.13%和53.28%。

或受业绩下滑及已有供应商被苹果踢出产业链的恐慌情绪影响,立讯精密股价跌宕起伏。2021年年初至8月底,公司股价累计跌幅约40%,而9月份至去年年底,该股又重新实现上涨,期间股价累计涨幅约45%。不过,今年年初至今该股又再次一轮下跌,股价31个交易日累计跌幅约12%。

评论