文 | 常冉(植信投资研究院高级研究员 )

2021年10月以来,人民币汇率强势升值,且美元兑人民币汇率与美元指数呈现背离。截至2月末,美元指数由94.10升至95.89,涨幅1.9%,美元兑人民币汇率由6.46至6.33,达2018年6月以来最高水平,人民币涨幅1.9%。值得关注的是,在去年美联储开启Taper且今年3月加息预期增强,我国施行“降准叠加LPR降息”货币宽松,中美10年期国债收益率显著收窄的情况下,理论上人民币应面临贬值压力,但人民币汇率的实际走势依然强势未减。近期是什么支撑了人民币汇率的强势?美元指数和人民币汇率背离的原因是什么?2022年人民币汇率的走势如何?本文将展开讨论。

一、近期人民币汇率走强的支撑因素有所强化

较强的国内经济基本面支撑人民币韧性。美元兑人民币汇率变化体现了中美经济基本面的相对变化。当美国经济复苏美元指数上行时,若我国经济基本面支撑动能较弱时,则人民币相对贬值,若国内经济基本面支撑动能更强时,则人民币相对升值,这解释近期出现的美元指数和人民币汇率同时走强的现象。从人民币本轮升值的起点2020年5月算起,美元指数下跌2.1%,人民币升值则达12.5%,人民币升值远超美元指数贬值幅度,体现我国较强经济基本面的支撑作用。

出口超预期带动结售汇顺差增长,拉动人民币升值。疫情以来,凭借高效疫情防控及全产业链优势,我国外贸始终处于高景气状态,贸易顺差的扩大带动外汇流入增加,外币供大于求,引发外币相对贬值和人民币的相对升值,对人民币汇率形成支撑。2021年全年我国出口保持高增速,出口同比增速29.9%,贸易顺差6764亿美元创历史新高,带动结售汇涉外收付款顺差持续扩张。

国际资本持续净流入进一步提振了人民币汇率。在全球疫情干扰和国际金融形势多变情况下,国内经济和投资环境具有“绿洲效应”,我国2021年实际利用外资FDI为1734.8亿美元创历史新高,同比增速高达20.2%。截至2022年1月,境外机构持有国内债券超过3.7万亿元,较上年末净增持约500亿元,其中国债持有量约2.5万亿元,较上年末净增持约656亿元,占比升至68%,国际资本呈现持续净流入。

相对美国通胀不断高企,我国低通胀支持人民币汇率偏强。根据购买力平价理论,人民币与美元之间的均衡汇率等于中国与美国货币购买力或物价水平之间的比率,而中美之间的货币购买力变化直接影响汇率变动。美国通胀水平严峻,今年1月CPI录得7.5%刷历史新高,欧洲地区货币收紧步伐相对缓慢通胀仍居高位,而目前我国约为1%的低通胀凸显人民币相对较高的购买力,对人民币汇率的偏强行情形成支撑。

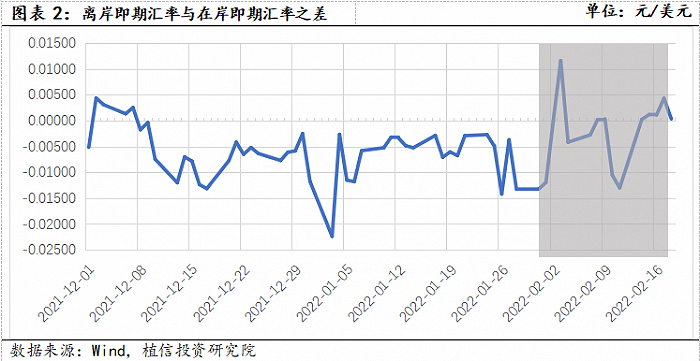

人民币资产避险优势强化,国内外投资者对人民币的信心增强,驱动汇率升值。疫情以来,人民币凭借其相对低波动、购买力稳定等“低风险”特点,吸引欧美国际投资机构的关注和加持,近期全球风险资产价格在地缘政治和美联储加息预期扰动下有所下挫,人民币资产吸引力进一步显现。2月以来离岸人民币汇率呈现微高于岸价人民币汇率的走势,体现国际市场对人民币的多头交易偏强。年初以来,一年期美元兑人民币NDF从6.52回6.44落,离岸投资者情绪端反映出海外资金对人民币资产的青睐不减。

二、近期抑制人民币汇率的外生因素有所减弱

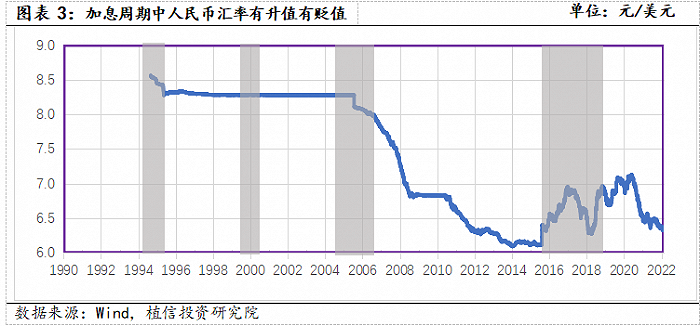

美联储货币政策收紧对人民币汇率的冲击有限。理论上,美联储货币政策收紧,美元流动性收缩会引起美元指数上行,进而影响人民币相应贬值。但近期在美联储加速Taper并强化3月进入加息周期的预期时,人民币汇率却一路走强。复盘历史,美联储加息周期并不一定对应美元指数上行,美元指数上行不一定对应人民币贬值,需考虑经济基本面的相对强弱。其中,2004.6-2006.7美联储加息期间,我国经济繁荣叠加贸易顺差规模高位,人民币走强;2017.3-2018.3美联储加息期间,我国释放供给侧改革红利后经济回暖,基本面带动人民币走强。在今年美国中期选举、资本市场稳定和债务上限因素的制约下,美联储货币政策表态“鹰鸽交织”,今年多次加息的预期指引和执行力度仍存在不确定,目前尚难断定加息缩表的进程和对外汇市场的实质影响。

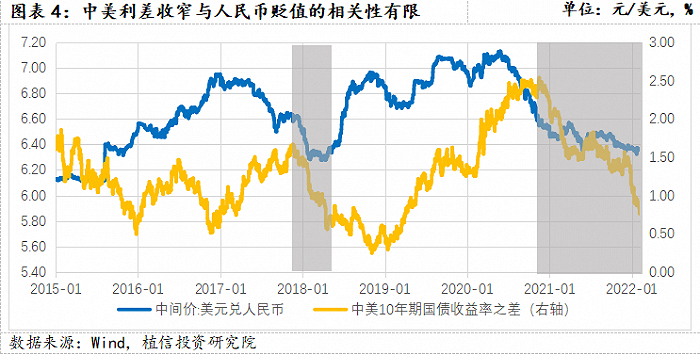

中美利差收窄对我国外汇市场和人民币汇率影响有限。理论上,中美利差收窄时,国际投资者为追逐收益会将资金投向外国,从而引发资本外流,造成人民币相应贬值。但近期中美利差显著收窄,在市场对人民币面临贬值压力担忧时,人民币汇率却强势未减。一是复盘历史中美利差收窄与人民币走弱的相关性并不强。2017.10-2018.5美联储加息时期内,中美利差收缩,人民币相对升值,尤其疫情爆发后,中美利差收紧伴随的反而是人民币不断走强。二是我国资本项目开放程度有限,对于短期投机套利资金存在一定约束,资本短期内外逃风险基本可控。三是A股目前处于相对低估值阶段,在欧美股市震荡不稳情况下,国内证券和债券市场的资本流出风险相对不高。

三、展望下阶段,人民币汇率保持一定韧性,双向波动弹性增强

人民币汇率基本支撑因素仍存。一是我国在2022年经济稳增长的布局下,国内经济基本面向好发展。国内基建投资显著发力,有望对冲房地产投资,潜在金融风险逐渐化解,房地产板块企稳融资环境边际改善。二是相对积极的财政和货币政策,对国内经济的发展注入动能。在降准和LPR非对称降息的政策引导下,货币宽信用的局面逐渐打开,财政支出更加注重精准和可持续,减税降费和专项债支持已列入首选。三是人民币资产的避险属性强化,仍具较高吸引力。基于国内良好基本面和可预见的稳增长局面,外资对境内债券市场持续青睐,市场交易仍在高位,2021年版外资准入负面清单更新颁布,外商直接投资环境提升优化,人民币国际支付份额2月升至3.2%创纪录新高,均显示出国际投资者在跨境投融资中对人民币资产信心持续增强。

未来人民币汇率不具备单边持续性升值的条件。一是贸易顺差规模可能下降,经常账户顺差可能收窄。今年全球经济持续恢复,自欧美外需拉动在刺激政策退出后可能减弱,新兴市场疫情缓解或将一定程度产生出口替代,加之国际大宗价格仍居高位,RCEP落地对我国进口拉动更为显著,未来贸易顺差对汇率的支撑可能逐渐弱化。二是外汇使用提升将部分对冲扩张的人民币交易需求。随着今年欧美防疫政策趋向钝化及国际服务贸易的逐渐回暖,将带动外汇需求一定幅度的提升,对外汇市场上供需关系带来改善,届时人民币汇率的市场交易支撑可能有所减弱。三是美国货币政策收紧和中美关系不确定性,可能对人民币造成阶段性贬值波动。美联储关于货币政策的表态“鹰鸽不定”,美国创历史的高通胀已成拜登政府急需解决的重要议题。若市场预期偏鸽,但美联储意外鹰派政策落地,届时外汇市场不排除产生震荡,人民币汇率短期承压。同时,中美关系的不确定性增加了人民币汇率的不确定性。复盘历史,在中美贸易摩擦期间,人民币汇率表现出贬值压力。今年初美国贸易代表办公室新提交的对华贸易战略中指出“中美一阶段贸易协定完成度56%,美国将加强多边贸易联系应对中国带来的特有问题”。去年中美贸易关系虽有趋缓,但在地缘政治、能源问题、高技术限制等因素影响下,中美关系走向仍不明确,不排除对人民币汇率产生短期冲击。四是外汇管理工具的适时引入利于增强人民币汇率弹性,压降单边预期。去年11月,全国外汇市场自律机制工作会议首次提出“偏离程度与纠偏力量成正比”,体现了汇率预期管理重要性。自811汇改以来,央行四次调整外汇风险准备金率,两次调整外汇存款准备金率。去年两次上调外汇存款准备金率,其政策信号释放意义大于对人民币汇率的实际影响,向单边押注人民币升值的参与者释放政策信号,清晰表明保持人民币汇率弹性双向浮动。同时,商业银行的外汇调节手段也可以适时加强运用,以调整其境外的外汇存款和贷款,压降人民币汇率的单边预期。

综上,下阶段人民币汇率仍具一定韧性,但不具备持续升值的条件。2022年人民币汇率走势将“以我为主”,本次美联储加息对人民币汇率影响相对有限,年度走势或将更加均衡,预计人民币汇率在6.2-6.7区间内维持双向波动,弹性较强。

(文章仅代表作者观点。)

评论