文|蓝海经济观察 沈奇 杨政

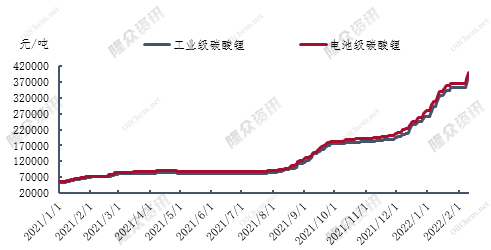

2022年2月,碳酸锂价格依然在创造新高,其中电池级碳酸锂价格已经站上40万元/吨。对比去年同期7万元/吨左右的价格,同比涨幅超过470%。

上游产能不足,下游商业化成熟

锂资源供给受新冠大流行、锂周期等因素影响,产能受到较大限制,供应链也受到阻碍。此外,锂资源主要位于开采难度较大地区,基础设施条件差,从探矿到形成产能需多年努力。短期内锂资源供给能力上涨幅度受限。

根据工信部数据,2021年,我国碳酸锂、氢氧化锂产量分别为24万吨、17.5万吨,同比增长40.4%、88.6%,锂盐的产能增长比较快。但据百川盈孚统计数据,截至2021年底,国内锂盐有效产能为46.24万吨,但是当期总产量不过23.04万吨,产能利用率为49.82%。显然锂盐生产遇到上游资源供给的阻碍。

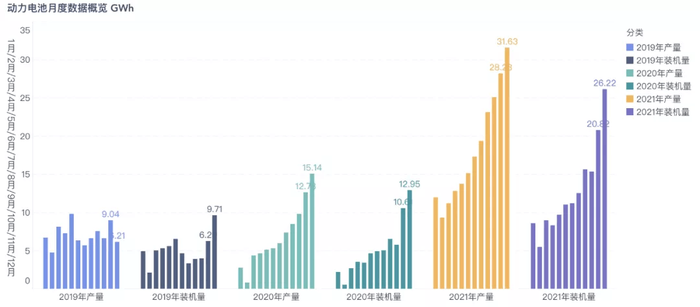

而在锂资源的下游,电动汽车已经成为需求的绝对主力,根据Canalys数据显示,2021年全球电动汽车(EV)的销量达650 万辆,同比增长109%。根据沐睿环境数据,2021年动力电池产量突破了219.7GWh,同比增长163.4%。

综合供需来看,锂盐的增速显得不足,上游的锂资源更是紧俏。在国内锂资源开发难度大、品质较低的条件下,用更具全球性的眼光来寻求上游资源保障是当务之急。

全球锂资源供应重构,南美将成为锂资源主要供应者

根据中国有色金属工业协会锂业分会的统计,我国锂原料对外的依存度依然高达65%。

而作为锂矿石重要来源的澳大利亚锂矿受锂周期与新冠大流行影响,很多矿产出现停产,有些企业破产违约。

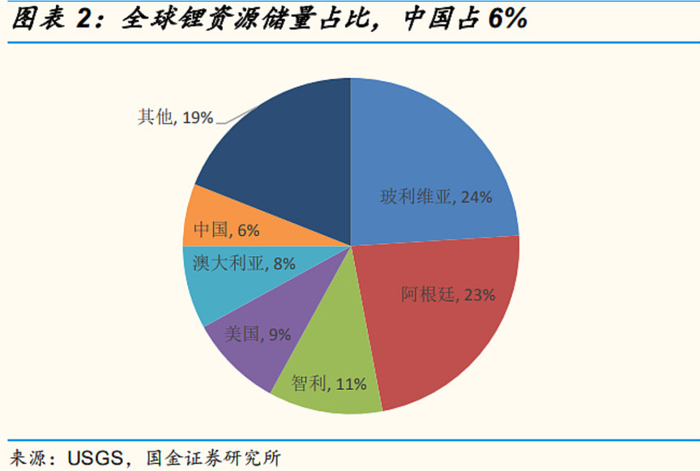

根据国金证券数据,南美三国(玻利维亚、阿根廷、智利)占据世界锂资源储量的58%,但锂资源为盐湖形式,当前三国虽然储量高,但因开发少,产量低。随着南美锂资源的开发深入,未来产量将占据主流。

在部分锂资源开发相对成熟国家,锂资源逐渐被视为战略资源,我国跨国公司进入资源地的难度加大,涉及的政治因素复杂,加拿大、澳大利亚等国就是明显的例子,智利新政府也表示将开启锂资源国有化进程。

盐湖提锂的推进

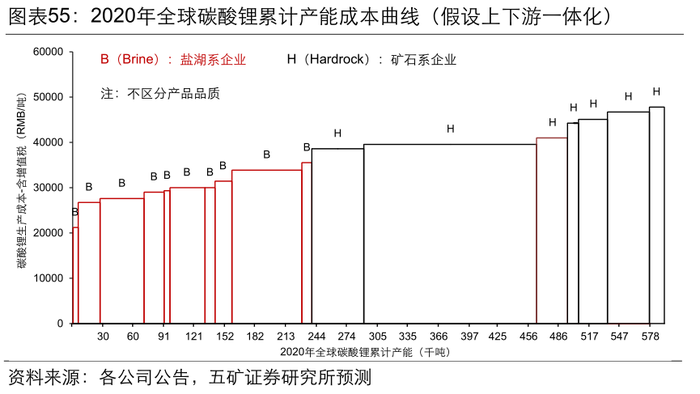

根据五矿证券数据显示,从锂资源形态分布上看,全球盐湖锂、矿石锂以及黏土锂分别占比58%、26%和7%,在国内,盐湖更是占据锂资源85%。

盐湖提锂项目虽然运营成本更低,但资产开支很大,产能爬坡期长,对技术与项目所在地基础设施配套要求更高。此外,中国盐湖镁锂比很高,这客观上也促进了中国盐湖提锂技术的提升,但短期内,技术的稳定性还需要受到考验,锂盐的品质较锂精矿还有差距,仍需要技术提升与盐湖资源综合资本化利用水平的提升。

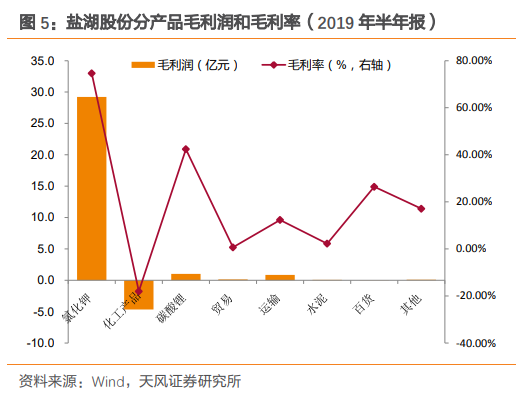

国内盐湖尤其是青海盐湖经多年开发基础设施配套较好,青海有开发较完善的钠钾盐田,利用老卤提锂,主要作为肥料的氯化钾盈利大增,很大程度上为锂的提炼对冲了成本。

回看10年前,青海盐湖集团依托察尔汗盐湖卤水的天然优势布局盐湖综合利用,除1万吨优质碳酸锂项目外,大多未能产生预期的效益,而带来的巨大债务负担拖累企业被ST以及重组。资源的周期、技术路径的变化等多重因素往往会对开发成本巨大的资源企业带来难以承受的财务压力,但对于新能源投资者来说,却是千载难逢的机遇。

新能源的锂电是一个大赛道,既然是赛道就一定有很多路要走,不能用急功近利的眼光来看待和评价,需要的是20或者30年甚至更长期的思维框架。

我们需要做的是看准大赛道,抓住小机会,可能是锂电的开发、运输、加工等过程中的一个细分市场,一个机会抓住就足以成就一个企业,更不用说个人。

有的人看到的是所有的机会都被别人抓住了,有的人看到的是别人没抓住的那些机会。后者里面成功的那些就是我们说的企业家。

评论