记者 |

苹果产业链上常有雷声,这次轮到了长盈精密(300115.SZ)。

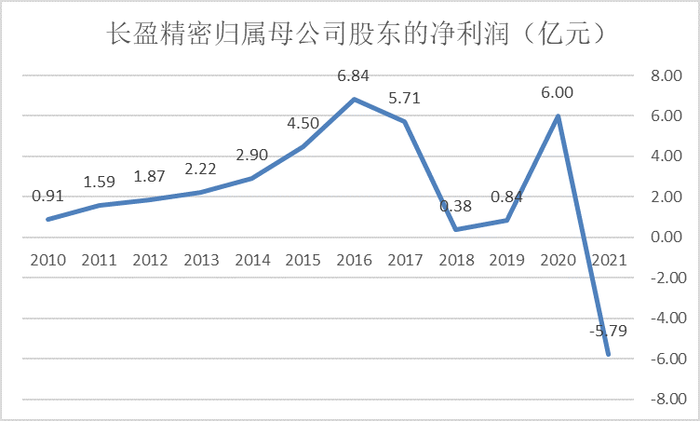

2月27日晚长盈精密披露业绩快报,公司实现营业总收入110.47亿元,同比增长12.74%;实现归属于上市公司股东的净利润-5.79亿元,同比由盈转亏。

对苹果相关产品的高研发投入是长盈精密亏损的主要原因。公司在业绩快报中表示,主要客户战略产品研发投入进一步增大,新能源零组件布局及研发投入增加,全年同比增加约3亿元。

长盈精密董秘办相关人士向界面新闻表示,“对苹果的研发投入没有具体数据,但应该是大部分”。同时未来与苹果会有新的合作项目,所以有持续投入的情形。

新品的投产过程存在爬坡期,长盈精密也表示主要客户重点产品处于量产爬坡期,存在良率低的问题。至于产品爬坡期何时结束,该人士表示,今年一季度爬坡已经完成,生产状况尚可。但近期东莞存在疫情,有可能影响公司生产。

“缺芯潮”导致大客户出货计划延期,间接提升了长盈精密的生产成本。另外,公司也存在一些组装业务,需要自行采购简单的芯片,组装后交付客户。芯片涨价对公司这类业务存在影响。

值得一提的是,长盈精密称部分存货因上述原因存在减值情况,计提了减值准备。

截至2021年三季度末,长盈精密存货金额为45.96亿元,较当年年初增加了15.62亿元,增长51.49%。公司对此解释为新项目投产、销售规模扩大发货和备货增加等所致。

该人士表示,长盈精密年末存货的计提减值大概在2亿元-3亿元左右。

原材料涨价也令长盈精密毛利率承压。2021年主要原材料铜、铝等大幅涨价,公司短期内难以消化;同时汇率变动、人工成本上升等对毛利率均有一定影响。受上述因素影响,公司2021年全年毛利率同比下降约10个百分点。

新能源业务是长盈精密的发展重点,并于2021年大规模扩产。公司在四川宜宾、江苏常州、福建宁德投建三个动力电池结构件生产基地,投资规模达到25亿元。

不过长盈精密的新能源业务整体营收占比较少。2021年上半年,公司新能源业务收入4.37亿元,约占公司当期总营收的10%。至于该业务的全年数据,还需等公司年报出炉。

值得注意的是,这是长盈精密自2010年上市后的首次亏损。公司主要业务为开发、生产、销售电子连接器及智能电子产品精密小件、新能源汽车连接器及模组、消费类电子精密结构件等。公司业绩在经过连续多年的增长后达到瓶颈期,于2017年-2019年出现断崖式下跌。

2020年长盈精密一改颓势,净利润大增6倍,公司对此解释之一为“报告期内公司对国际大客户销售持续增长”。苹果公司公布的2020年供应商名单中,长盈精密首次现身。公开资料显示,公司是苹果MacBook金属机壳、iPad外置键盘和Apple Watch结构组件等产品的供应商。

国内公司与苹果的合作,一般需要在初期投入大量资金至生产设备。同时由于生产的苹果手机零部件与其他手机不通用,若被“踢出”苹果产业链则要面临巨额计提减值。以曾经的果链巨头欧菲光(002456.SZ)为例,被苹果终止合作后计提减值超过数十亿元。

尽管如此,苹果产业链依旧让国内供应商趋之若鹜。进入苹果产业链上公司,产销有了保障,也多了看脸吃饭的属性。长盈精密曾在2021年半年报中表示,“下半年,公司将深耕消费类电子业务,保障国际大客户重点项目量产,提高效率降低成本”。

业绩暴雷后,长盈精密股价持续下行,自2021年12月22日高点至今,已跌去45%。

评论