文 | 财健道 杨燕

编辑 | 昝立永

2021年是IVD(体外诊断)原料行业大爆发的一年。

受益于下游海外新冠检测试剂市场的需求量爆发,IVD企业业绩翻十倍甚至翻百倍的增长都并不罕见。IVD原料行业内6家企业先后上市,其中纳微科技(688690.SH)上市首日就暴涨10倍以上,诺唯赞(688105.SH)市值一度超过400亿元。

不可否认,新冠为IVD原料行业带来了巨大的红利,但大家同时心知肚明的是,这股随着疫情而来的业绩增长风暴不会一直存在。

IVD原料整体规模不大,赛道分散明显,且细分领域行业市场利益格局容易趋于固化。在疫情带来一波业绩的爆发式增长后,各家都试图利用这股“东风”作为杠杆,撬动自己未来5年的发展。

无论是上市募资,还是通过收购行为往上下游延伸,都逃不开两个目的:一个是扩充产品管线,一个是进入上下游市场。一个非常明显的趋势是,行业既有的局面有了被瓦解的趋势,新的趋势正在生成。但不用怀疑,IVD原料行业的增长逻辑并没有被新冠改变。

目前在上市进程中排队的IVD原料企业中,最引人注目的就是拟募资超过25亿元的老牌IVD原料企业菲鹏生物,其也是新冠核酸检测试剂原料和新冠抗原免疫检测试剂原料最主要的供应商之一。

新冠带来的增长开始退潮后,菲鹏要往哪走,和不少同行大举并购,旗帜鲜明要向下游进军的态度相比,这家老牌企业似乎对于未来的走向一直左右徘徊。

01、新冠带来出海窗口期

行业资深从业者李磊告诉《财健道》,比起创新药一面世就万众追捧,IVD原料行业一直比较默默无闻。由于起步较晚,国内市场近9成市场份额被国外企业占据,进口依赖严重,而且不得不承认,目前大部分国产产品跟外资相比确实存在着全方位的差距。

原材料的质量好坏直接决定着下游试剂产品的质量。外资企业耕耘多年,形成强大品牌壁垒的前提下拥有很强话语权,即使有些外资原料厂商每年动不动调价,很多下游厂商也只认外资品牌,不愿意随意调货。对于以安全性和稳定性为第一考虑要素的下游IVD厂商来说,价格往往并非放在第一位。

疫情出现后,国外爆发出大量的试剂检测需求,但同时又面临着人员和物流的停摆,原材料紧缺,供应链反应速度慢等状况,这给了国内IVD原料市场诸多企业一个上场机会。

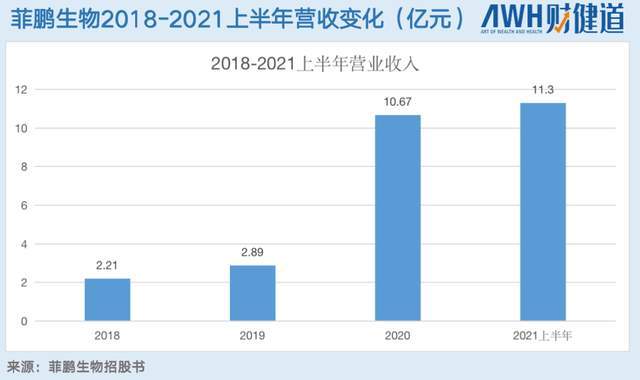

作为新冠试剂原料最主要的供应商之一,菲鹏生物最近三年复合增长率为119.63%。剔除新冠产品收入后的复合增长率为29.34%。

招股书显示,新冠产品2020年、2021年上半年为菲鹏生物分别贡献了6.97亿元和8.69亿元的收入,占主营收入的比例分别为65.44%及78.78%。

在销售规模上,菲鹏生物2021年上半年在与诺唯赞、义翘神州(301047.SZ)、百普赛斯(301080.SZ)的对比中仍然排名第一。

瀚海新酶营销总监、合伙人韩帅分析,对于国内IVD原料企业来说,新冠是一个出海“练兵”的重要时机。新冠居家检测试剂作为一个家用产品,其实并不属于特别高精尖的产品。

在应急状态下,国内企业提供的产品也许不如海外原本的生产条线适配性高,但只有上场了才有机会做得更好。一位IVD行业资深从业者透露,在义翘神州早期做新冠抗体时,一直存在很多问题,但是通过跟客户的高频次沟通之后,改进的产品同样得到了客户的认可,继而实现了在海外的大规模销售。

韩帅解释称,IVD原料行业发展路上有三座“大山”。一是基础研究,也是你的技术底座;二是规模化生产的能力,在实验室生产易,实验室研发和真正应用之间存在很大的差异;第三则是要求适配性,要在应用端做很多相关研究和磨合。

新冠检测这一此前完全空白的市场把所有选手都拉到了同一起跑线上,国内IVD原料企业则借助这一契机,实现了真正意义上的出海大练兵。

02、菲鹏生物左右为难

新冠带来的行业大扩容显而易见,但可预期的是,IVD原料行业这个增长红利期并不会一直存在。

一个肉眼可见的现象是,在2021年下半年,全球核酸检测试剂市场多个品牌争相上市,核酸检测试剂和检测单价都在下降,相关公司的同比增速也回落了。

风口过去后,面对更高的行业关注度,跑得更快的同行,还有融资并购后集中度开始上升的新竞争形态,菲鹏这家已经成立20多年的老牌企业又该如何布局?

在其招股书中,菲鹏生物将自身定位卡在“在原料、仪器、试剂三大业务板块均已建有完善的技术平台、形成多类产品布局、并已实现规模化销售的上游整体解决方案供应商”这个位置上。

是不是有些拗口?

一位行业人士分析称,和诺唯赞不同,菲鹏生物对于自己下一步的发展方向总显得半遮半掩,犹犹豫豫。因为其如果要进一步往下游试剂和设备方向走的话,其实相当于和自己的客户抢客户,难以估量当下客户的反应。

如果因为同品类竞争使现有客户动了更换供应商的心思,对菲鹏的整个销售额来说影响会很大。

可以这么理解,这个整体解决方案供应商更像是现阶段对于自身业务未来发展方向的一个委婉回避。但仔细去看菲鹏此次的募资需求中就能看出,其募资用途中最大的一笔,超过8亿元就是用来发展体外诊断仪器及配套试剂的,超过其核心原料建设项目。

IVD行业有一个重要特质,就是其单一产品的市场规模往往很有限。

一位IVD原料厂商给财健道梳理了一下其产品情况,公司目前可以生产约30种产品,但有的产品可能一年才生产一次,发酵一罐的原料一次就能满足整个下游试剂行业产业一年的用量。

这是行业里的普遍现象。因此大客户对IVD原料厂商来说非常重要,如果没有龙头企业或者大产品买单,原料公司的销售额就很难覆盖前期的高昂研发投入。

对大部分试剂原料企业来说,在单一产品限制产能和销售额的前提下,不停地增加自己的产品线几乎是一个必然的发展路线。

除了横向扩容外,往行业的上下游拓展同样是很多IVD企业和原料厂商会选择的路。例如迈瑞收购自己合作十年左右的原料厂商海肽生物,诺唯赞坚定不移的往下游试剂方向布局。

这不难理解。从产业链所处位置和规模来看,我国IVD上游原料药市场规模并不大,2020年仅有百亿左右的空间,加上微球等仪器元件市场规模也才200亿元左右。但中游诊断仪器和试剂规模约800亿,下游面向用户的体外诊断服务市场规模则近2000亿。向下游延伸,是上游企业自然而然的内生冲动。

简单总结,IVD原料厂商的发展路径几乎可以分成两大类,“货架式”平铺或者“链条式”延伸,当然,两条腿走路的也不在少数。

对于成立已20多年的菲鹏生物来说,大客户并不是难题,其招股书中可以拉出来一长串国内头部IVD企业的名单,有迈瑞医疗(300760.SZ)、华大基因(300676.SZ)、圣湘生物(688289.SH)、万泰生物(603392.SH)、迪安诊断(300244.SZ)等。因此在往下游走的路上,菲鹏生物显然包袱不小。

如果不往下游进军,面对一众兼并收购后蓄势待发的行业起跑队伍,菲鹏未来三年很难说会不会被“后浪”超越?但往下游进军,其现有的客户群体利益必然受到触碰,双方又是否能继续合作?两难的选择。

在行业人士看来,菲鹏现阶段显然是不打算高举高打的往下游进军,更多的是将试剂产品作为提供给客户的备选项,但从募资项目资金动向来看,其早晚要直面这个难题。

(作者系《财经》研究员)

制图|李紫雅

参考文献

【1】《IVD上市企业齐出海,是淘金还是渡劫?》动脉网2021.05.07

评论