文|美股研究社

Salesforce的股价与其他软件股一样下跌,较300美元以上的高点下跌约30%。其估值约为23财年收入的6倍,现已重置为合理的历史标准。

软件行业资深人士都清楚地知道,salesforce是引发整个SaaS热潮的公司。

当创始人马克·贝尼奥夫还是甲骨文创始人拉里·埃里森的门徒时,他设想软件不需要放在某人的计算机上,而是可以在互联网上共享和使用。

20年过去了,Salesforce已经是市场上最大的SaaS公司之一。

与其他软件/SaaS股票一样,Salesforce的价值已从峰值下跌了约30%,仅今年迄今为止,其损失就已超过20%。不少投资者想知道的是:Salesforce的底部在哪里?

烧钱并购,Salesforce还有利可图吗?

多年来,我对Salesforce的看法在正面和负面之间摇摆不定。

现在,在衡量了公司最近的业务趋势和最新价格之后,我对它持中立态度。

首先,谈谈Salesforce的估值。以目前接近197美元的股价计算,Salesforce的市值为1938.8亿美元。

在扣除Salesforce最近资产负债表上93.9亿美元的现金和105.9亿美元的债务后(多年持续奢侈的并购支出最终将Salesforce推入净债务状态,这在科技股中是罕见的),由此得出的该公司企业价值1950.9亿美元。

Salesforce FY23 (Salesforce Q3收益发布)

同时,对于23财年,该公司发布了同比约20%的收入增长指引,即317-318亿美元。

使用该收入范围的中点,我们得出当前估值为6.1倍EV/FY22 revenue。从历史上看,Salesforce的估值通常在5.5到8.5倍的远期估计之间交易,因此该公司现在基本上恢复到“正常”估值,既不会太便宜也不会太贵。

对Salesforce来说,好的一面是,增长保持得非常好。Salesforce的年收入可以达到约300亿美元,并且仍预计年增长率约为20%,这一事实并非易事。

核心业务Sales Cloud收入仍然保持百分之十几的增长,这一事实也反驳了一些认为Salesforce在过度饱和市场中运营的空头观点。

与此同时,外界对Salesforce盈利能力的担忧继续存在。

在产生大规模营收的情况下,Salesforce仅从公认会计原则的角度来看是盈亏平衡的。营业利润率是健康的,但这仅仅是因为Salesforce使用了被排除在指标之外的大量股票补偿。

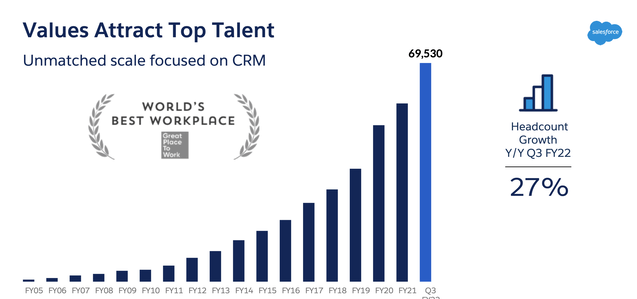

Salesforce员工人数继续增长,其激进的并购策略通常也无助于其盈利之路。

简而言之:我认为Salesforce目前既不是明显有利可图的买卖。它可能值得一个小的仓位或添加到您的候补名单中,但尽管最近有所下降,但我现在并没有急于购买大量Salesforce。

具备增长持续性,但Salesforce受盈利能力困扰

首先,谈到Salesforce的积极因素,即规模庞大具备一定的增长的持久性。

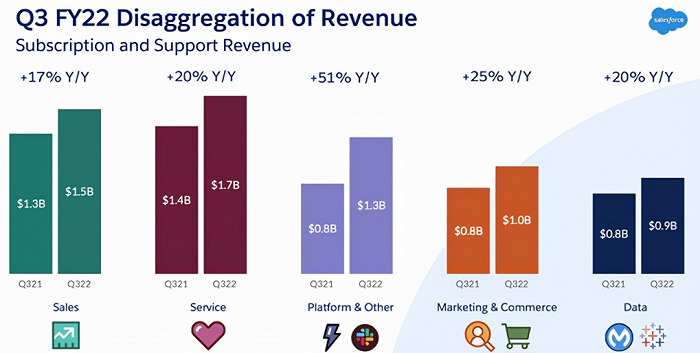

Salesforce 第三季度的总收入同比增长 27% 至 68.6 亿美元,超过华尔街预期的 68.0 亿美元(同比增长 25%)。下图展示了 Salesforce在第三季度的收入是如何按产品线划分的:

Salesforce 增长趋势(Salesforce Q3 投资者介绍)

这里的亮点:Salesforce 的原始产品和主要摇钱树 Sales Cloud 同比增长 17%,达到15亿美元。与第二季度15的同比增长相比,增速加快。

Service Cloud 现在是 Salesforce 最大的收入来源,也实现了20%的强劲同比增长17亿美元。

与此同时,平台收入同比增长51%至13亿美元,从增长百分比和增量美元的角度来看,这是Salesforce 的最强劲贡献者——不过,必须指出的是,这种增长也来自于对第二季度结束的 Slack 的收购并且在上一年期间没有补偿。

在第三季度财报电话会议上,新任联合首席执行官布雷特·泰勒 (Bret Taylor) 还对Slack的增长强度发表了一些评论:“作为 Salesforce 家族的一员,Slack 在第一个完整季度的表现超出了我们的预期。在 Slack 上花费超过 100000 美元的客户数量同比增长44%。Slack Connect 的采用率同比增长了惊人的176%。Slack 不仅仅是一个产品,Slack是一个网络,看到这种增长简直令人难以置信。

Slack 已经改变了我们在 Salesforce 的工作方式。由于我们在内部部署了 Slack,我们发送的电子邮件减少了46%。仅在过去 30 天里,我们的员工就发送了近 6000 万条 Slack 消息并进行了 500000 次 Slack Huddles。我们在 Slack 上运行 Salesforce。”

然而,投资者总是确信增长从来都不是Salesforce的问题,如果 Salesforce 缺乏增长来实现其保持超过20%年增长的长期目标,它会收购一家新公司来填补空白。

Salesforce 一直让人感到失望的地方是它的盈利能力。第三季度,Salesforce 的 GAAP 营业利润率降至0.6%,比去年同期的4.1%下降350个基点。这也比第二季度的8.8%利润率大幅下降。

Salesforce 利润率趋势(Salesforce Q3 投资者介绍)

长期以来,投资者一直警惕地关注该公司完成Salesforce Tower 的10亿美元成本,在许多其他科技公司正在缩小其实体足迹的同时,Salesforce在旧金山黄金地段建造了数十万平方英尺的办公面积。

此外,Salesforce 在第三季度的员工总数同比增长27%至6.95万。如果公司在增加收入的同时增加员工人数,它能否实现投资者期待已久的盈利?

Salesforce员工人数(Salesforce Q3 投资者介绍)

结语

高营收下,Salesforce问题明显:何时能实现大幅盈利?

虽然其经常性收入产品组合及其在企业软件许多领域的主导地位几乎可以保证 Salesforce 最终将从目前低于200美元的价格水平反弹,但我认为Salesforce在2022年的表现不会显著超过标准普尔500指数,因此我认为Salesforce评级为中性。

评论