文|翠鸟资本

高瓴概念股进入业绩“雷区”。

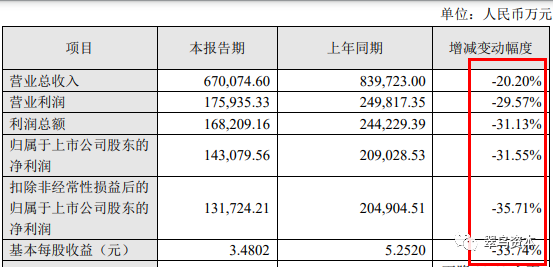

明星公司华大基因(300676.SZ)最新业绩快报数据显示, 2021年公司实现营业收入67.01亿元,同比减少20.2%;实现归属于上市公司股东净利润14.31亿元,同比减少31.55%。

由于华大基因提供新冠核算检测产品,基本面表现却“倒”在疫情中。

通常,高瓴的强项正是扶持医药生物股,通常业绩扶摇直上,但华大基因却泼了一盆冷水。

业绩遇冷

华大基因主营业务为通过基因检测、质谱检测、生物信息分析等多组学大数据技术手段,为科研机构、企事业单位、医疗机构、社会卫生组织等提供研究服务和精准医学检测综合解决方案。

据最新披露的业绩快报(如下图),营业总收入、营业利润、利润总额、归属净利润等关键指标,全线出现同比显著下滑。

对于业绩下滑的原因,公司这样解释:主要是因新冠业务市场竞争加剧,全球新冠核酸试剂和检测单价下降,以及部分国家和地区防疫策略的变化,公司主动战略性调整新冠相关产品结构与供应链策略,基于新冠相关的利润较2020年较高基数相比有所下降。

通俗点解释:疫情变化下,华大基因进行了战略性调整,出现了同比业绩下降。

这对投资者是否有说服力呢?

一个关键问题就是新冠试剂检测技术,是否有竞争壁垒?我们找到了一份去年7月华大基因面向特定对象的调研纪录。

当时,有三家大牌基金机构到场,包括千亿私募高毅资产、“一二级联动”的正心谷资本,以及公募巨头兴全基金,并询问检测试剂盒的优势。

调研纪录显示,公司回应称,抗原检测能够在急性感染期快速检出阳性病例,且操作简便快速,可用于对疑似人群进行早期分流和快速管理。整个回应中并未对竞争壁垒有明确阐释。

高瓴抄在山腰上

自去年1月底开始,华大基因股价持续下跌,从179元高点一路跌至81元低点附近,达到了“腰斩”的程度。

公司2020年末股东户数为6.6万户,2021年一季度末增至7.5万户,之后一直保持在7.3万户左右。这说明部分大资金离场,释放了筹码给中小散户。

截至最新,华大基因前十大流通股东中,位列第五的是“卓越长青私募证券投资基金”,持仓市值达到3.38亿元。

实际上,这是高瓴资本旗下的二级投资平台——礼仁投资的产品,也就是高瓴在部分公司股东的“马甲”。

不巧的是,2021年一季度末,高瓴的二级平台正式进驻到华大基因,就赶上了股价下跌。二季度末,持股量从422万股减至404万股,到了三季度保持不变。

可以看出,高瓴的二级平台并未在股价不断下跌时逆向抄底,反而是减仓或按兵不动,这多少让人摸不着头脑,也不符合高瓴一贯的“聪明资金”风格。

另外,近期针对华大基因的特定对象调研中,也并未见到高瓴的身影。

民生项目何去何从?

今年1月28日,华大基因说明会上,有一个细节值得关注,这或许直接影响未来基本面变化,这就是华大基因的民生项目。

公司高管在说明会上称,“新冠疫情以来,部分民生项目可能存在延期的情况,但整体发展趋势未改……从华大基因民生项目的实施成效来看,公司通过优化产品成本、营销费用等方式,在严守质量关和保持合理利润水平的前提下,较大幅的降低了检测服务费用”。

这个民生项目是什么呢?这是影响华大基因基本面的关键因素。

梳理公告不难发现,截至2021年上半年末,华大基因以“持续低价惠民”原则,在全国各地继续开拓新的基因健康筛查民生项目,可及早发现肿瘤和感染病例,筛查人次已累计达到1200余万次。所涉及的地方包括河北省、湖北武汉市、山东青岛市、湖南长沙市、江西吉安市、湖南益阳市等多地。

综合来看,不仅新冠核酸试剂和检测单价下降,民生项目还遭遇延期且也出现检测费用下降。

这都是潜在影响利润表现的关键因素。

值得注意的是,打开券商研报系统,华大基因最新的一份券商研报停留在2021年9月7日,整个2021年也只有三份针对华大基因的研究。

市场关注度高的公司,每个月的卖方报告更新不停,华大基因与之形成了鲜明的对比。

※此文为翠鸟资本原创文章,未获授权请勿转载。

评论