文|壹览商业 薛向

当一个产品从工具到被打上时尚的标签,那么随之而来的就是行业肉眼可见的爆发,隐形眼镜就是如此。

隐形眼镜最初的作用是替代眼镜,帮助遮盖眼睛瑕疵,但当厂商在隐形眼镜外圈增加了一个色素层,同时增加了不同的花色和瞳色,隐形眼镜就成了美瞳,也成为大众手中的时尚搭配爆款单品之一。

据青山资本的数据显示,近5年来美瞳市场规模快速攀升,年复合增长率高达41%,2020年终端销售额超过200亿。市场需求的暴增,让美瞳似乎已经成为了年轻人颜值的下一个战场。

01 疯狂的美瞳

随着消费习惯的升级迭代,过去属于耐用品的隐形眼镜,在色素层的点缀下,如今已经成为了快消品,日抛、半月抛已是如今美瞳的产品现状。使用频率变短,也令其更换频率和消费金额猛增。

《天猫隐形眼镜行业人群洞察白皮书》数据显示,2021上半年,美瞳产品GMV年增速为83%。远远高于2021年全年化妆品类的14%增长率。

高速的增长,让这个赛道挤满了玩家。

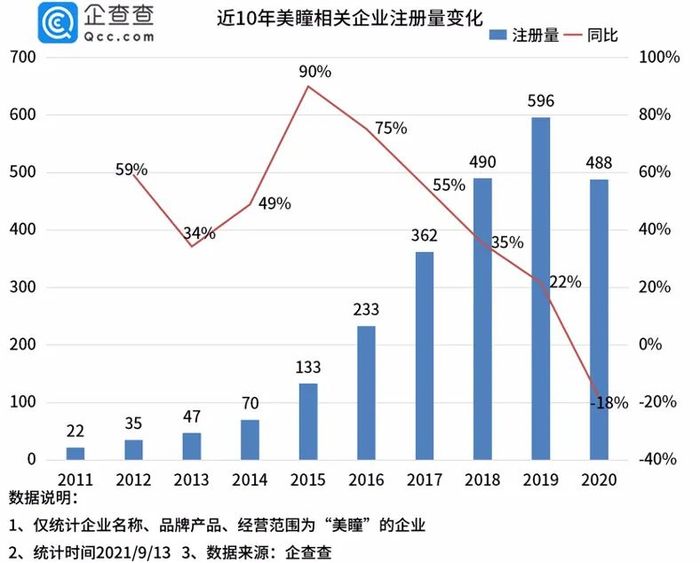

企查查数据显示,截至2022年2月底我国共现存2160家美瞳相关企业,其中2018年新增490家,同比增长35%;2019年新增596家,同比增长22%;2020年新增488家,2021年新增334家。超七成企业于近3年成立,由此可见,大多数美瞳企业是在近几年看到市场热度后,才选择入场。

事实上,美瞳市场的高速增长,与90后和00后的消费能力释放有很大关联。

阿里健康《2019彩瞳消费洞察报告》显示,90后、95后甚至是00后群体是彩色美瞳的消费主力军,占比逾七成,且增速远高于其他世代消费群体,这其中有32.9%的消费者有购买无度数彩瞳的行为。

90后小婷是资深美瞳用户,她告诉壹览商业,用美瞳是为了更漂亮,而且这个东西具备一定的“成瘾性”,一旦戴上就停不下来,日常,她更喜欢用的是日抛产品,因为比较干净,而她每年在美瞳的消费是2000元。

值得注意的是,虽然目前美瞳市场消费旺盛,但美瞳在国内市场的渗透率尚不足10%,与美国的40%和日本的35%相差甚远。这意味着国内美瞳赛道还是蓝海市场,“掘金”的机会极大,这也催生了资本的强力关注。

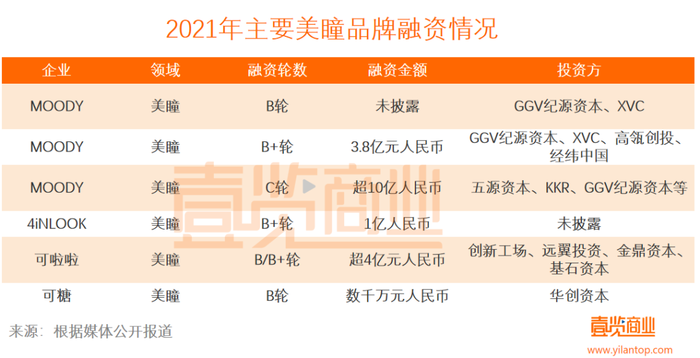

《壹览商业》数据显示,目前美瞳赛道共发生22起投融资事件,涉及品牌8个,披露融资总金额超23.34亿元人民币,其中2021年美瞳行业四家头部品牌就获得了近20亿元融资。

从品牌来看,新锐国货美瞳品牌“MOODY”强势出圈,3年间连获6次投融资,披露金额超14.4亿人民币,投资方不乏壹叁资本、梅花资本、高瓴资本、经纬中国等。“4INLOOK”、“KILALA可啦啦”、爱睿思、“可糖CoFANCY”等品牌表现也非常亮眼。与此同时,海昌、博士伦等老牌厂商也纷纷加码,各医疗企业也陆续推出彩瞳产品,就连完美日记这样的美妆品牌也要来插一手。

而与此对应的是,美妆个护行业正在一扫前两年的火爆情况,“降温”已经持续了一年。据《壹览商业》统计数据显示,2021年美妆领域共发生33起融资事件,融资金额约60亿元,去掉美瞳的20亿元,整个美妆只有40亿不到,融资次数只有28起,而2020年这个数字是50多亿,融资次数是39起。

然而,不可忽略的是,虽然美瞳行业发展迅速,但前行的阻力也不小。

02 受限的美瞳

尽管资本市场和消费市场双重火热,但无论是在前端市场营销还是后端供应链上,美瞳都没有可复制的模板,只能摸着石头过河,步步危机。

首先,因为源自隐形眼睛,因此美瞳被划归为最高风险级别的三类医疗器械。美瞳的医疗属性导致其生产和经营都需要取得相关许可。在销售上,电商平台也设置了更高的准入门槛,同时这一类目不允许明星代言,并且在抖音、B站等平台的营销方式也会受限,大主播也对此品类充满忌讳。可啦啦相关负责人坦诚地告诉壹览商业,他们现在品牌传播的主要方式是通过达人种草。

4iNLOOK创始人陈裕曾对媒体表示:“每个品类可能在起步阶段都要面临的一个问题是要快速地触达消费者。”但目前美瞳传播方式的单一,意味着美瞳新品牌也很难复制完美日记、花西子等新锐国货美妆品牌的成功路径,同时也因为美瞳产品的佩戴效果更为微观,特征不如彩妆那么显性,消费者难以对品牌形成记忆点。

其次,美瞳其实是一个高科技行业,其安全性问题,一直受到消费者与社会的普遍关注。但在这一核心竞争力上,是所有美瞳新势力的痛。

由于美瞳属于医疗器械类,对生产技术的专业度要求很高,而目前相对成熟的美瞳供应链企业主要分布在韩国和台湾,中国内地有资质的代工厂很少。华经产业研究院报告显示,全球来看,透氧性更高的硅水凝胶已成为美瞳主流材料,但在国内未有厂商获批国产注册证,进口注册证仅有强生、库博等个别国际厂商持有。

与此同时,国内产能也跟不上。上述报告提到,目前业内认可度较高的美瞳厂家有吉林瑞尔康、甘肃康视达等,年产能均超5千万片,但目前技术积累与日韩也有一定差距。

美瞳新品牌们不得不共享工厂,这就导致了各品牌产品同质化严重,最后陷入了价格战。壹览商业发现,目前各家品牌在日抛产品在天猫的销售单价都低至10元左右。

若是想取得突破,形成差异化竞争,要有自己的供应链体系,并保持一定的研发投入,为品牌打造出独有标签,已经成为美瞳新势力们的共识。

壹览商业获悉,目前除了4inlook这样的代理品牌不操心供应链以外,可啦啦选择了和包括中国台湾三家工厂(月产能在5000万片以上的精华光学、亚洲地区唯一实现全自动生产的工厂晶硕光学,以及望隼科技)在内的全球顶尖工艺的工厂合作;MOODY则倾向自己建设生产基地。

再次,美瞳行业渠道发展不均衡。从目前看,新兴的美瞳品牌大多依赖线上渠道,并通过高度曝光来取得高销量。但是中国的消费70%在线下,线上市场终究不能让一个品牌成为行业领导者,最终会导致这些品牌在行业立足不稳,市场分散,休闲零食、化妆品市场无不证明这个结论。

数据显示,2021上半年,天猫平台整体隐形眼镜销售排名前25名的品牌中,除了博士伦、海昌两个传统品牌销售占比超10%,moody和可啦啦这两个新锐美瞳品牌以5%的占比。可见,目前的美瞳行业,已经出现市场极度分散的情况。

无论是线上还是线下,美瞳新品牌们还面临着,品牌认知和渠道建设不如海昌、博士伦这样老牌厂商。壹览商业咨询了10多个美瞳用户,他们普遍都使用过说出“博士伦”“海昌”等较为知名的隐形眼镜品牌,很少有使用过国产品牌,对于“价格较低”的美瞳品牌往往有着“廉价”“安全隐患”“不会考虑购买”等较为负面认知,即使被种草,购买也十分谨慎。

写在最后

值得注意的是,在我们讨论美瞳的未来时候,总会有人发出美瞳行业能不能走出完美日记和花西子的疑问。

从目前看,美瞳的发展路径与完美日记们有很高的相似性,崛起于美妆品类,靠高营销和高曝光成长,但也有着很多的不同。它们深受品类、行业规则的限制,在矛盾中探索;它们市场分散,头上没有美妆那么多的国际大牌大山。

因此,美瞳虽然有着各种各样的问题,但高增长的蓝海市场对行业和资本来说,充满着想象力。而且美瞳天然的高复购属性必然会产生让人瞩目的强大品牌。

但我们恐怕并不希望他们成为下一个花西子和完美日记,毕竟他们的模式至今仍被质疑。

参考资料:

1、松果财经.被口罩挡住口红色号的年轻人,撑起百亿美瞳市场

2、界面时尚.国货美瞳凭什么一年完成3轮上亿融资?

3、闺蜜财经.美瞳行业,跑不出下一个“完美日记”

评论