文 | 汤雨 赵荣美 王进

“十四五”期间,国家电网和南方电网计划加大投资规模,累计投资将超3万亿元。

根据公开数据,南方电网“十四五”期间投资规模将超6200亿元,2022年固定资产投资继续保持在1000亿元以上;国家电网“十四五”期间投资应超过2.5万亿元,2022年计划总投入为5795亿元,其中电网投资计划为5012亿元。

电网投资规模加大,未来成效如何?

一、电网投资,GDP带动效应显著

电网投资强度加大,既能拉动上下游产业链企业,满足日益增长的电力需求,又为跨区跨省电力交易提供保证。

从电网投资方向看,加强电网互联互通,解决可再生能源大规模并网、大范围配置,未来特高压、智能配电网和新型储能将是投资重点。

这一方面将有利于全国范围内可再生能源调配,另一方面能更好地保证电网运行安全。同时,满足全国范围内电力需求的持续增长,为电力全国统一市场建设打好基础。

电网投资对GDP的拉动效应,主要表现在以下三个方面:

1.带动电网上下游产业,特别是上游电力装备制造业、勘察设计、建设承包等,但拉动效应有限;

2.改善能源资源配置,特别是缺电窝电并存问题,有利于建设电力统一市场,并推动缺电地区经济增长;

3.解决急剧增长的新能源电力配置、并网和消纳,助推新能源产业链的快速成长和国家能源绿色转型。

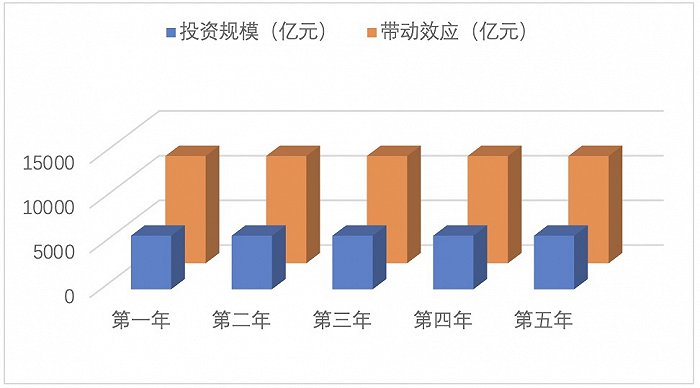

综合以上三方面的拉动效应,假设乘数效应为2,未来五年电网投资带动的GDP增加额可达到6万亿元。

按平均年投资规模6000亿元估算,不考虑滞后效应,每年可带来1.2万亿元的GDP增量。

二、“省内邮票”,电价上涨的负面效应

中国电力的定价体系采取“邮票法”,既包括上网电价、销售电价,也包括输配电价。也就是说,在某个特定的省市区内,同一分类的电力用户,购买同一种电量产品,电价是相同的。与发电企业、电力用户所在的地理位置无关,与电量输配的具体路径无关,与电网提供运维服务和成本无关(包括线损)。

各省市区电网以及电力输入端跨区跨省特高压的投资,都将核算并计入终端电价,而且在各自区域平摊,各地输配电价格定期核算、调整并对外公布。

输配电价格升高,推动电力终端价格上涨。

终端电价上涨必然对GDP产生负面影响,但对各行各业影响差异很大:

1.对耗能较小的高技术、轻资产企业影响有限,电价弹性小;

2.一般工商业有一定的影响,电价弹性不高;

3.对农林牧副渔业也有一定影响,电价弹性也不高;

4.中低端制造业比较耗能,影响较大,电价弹性较高;

5.高耗能产业,如钢铁、炼化等,影响很大,电价弹性高。

电力涉及范围广泛,既关系到居民生活,又影响各行各业,特别是高电能消耗产业。电价下调,更多产业会受益而因此兴旺;电价上调,一些企业将萎缩。

假设:

1.按照五年3万亿元投资,即年平均投入达6000亿元;

2.按10%的投资回报即十年内收回成本;

3.未来五年全国用电总量按年均9万亿千瓦时;

4.电网投资成本在全国范围内平摊。

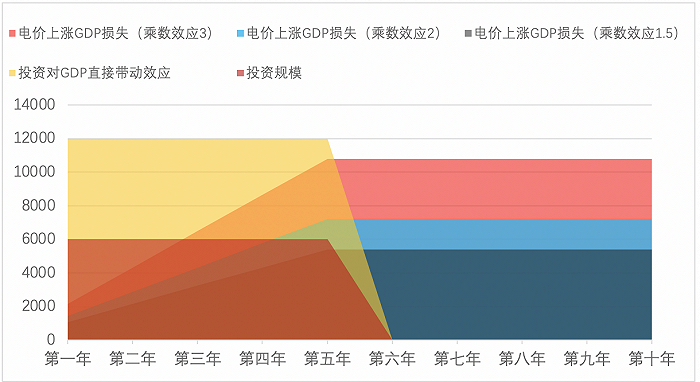

初步测算:终端电价将在现有基础上每年叠加约0.008元,即第一年0.008元,第二年0.016元,第三年0.024元,第四年0.036元,第五年0.04元,第六年0.04元,…,第十年0.04元。

不考虑电价增加对需求的反向影响,静态看,电价每增加0.008元,终端电力消费成本将升高720亿;电价增加0.04元,电力成本将升高3600亿元,投资成本回收期内造成的GDP损失参见下图。

如果电价对经济增长的乘数效应为3,十年内造成的GDP损失达8.64万亿元;如果乘数效应为2,GDP损失达5.76万亿元;如果乘数效应为1.5,GDP损失为4.32万亿元。

以上简单静态模型显示,电网投资对GDP长期影响,可能是负面的,也可能是正面的,这主要取决于以下几个方面:

以上简单静态模型显示,电网投资对GDP长期影响,可能是负面的,也可能是正面的,这主要取决于以下几个方面:

1.投资成本带来的输配电价格上涨的幅度;

2.投资的区域布局对经济增长的乘数效应;

3.投资区域输配电价格对经济的乘数效应。

电网投资短期内对GDP增长效应显著。长期看,虽然推高了终端电价,只要投资布局合理,解决缺电和窝电问题,对经济发展和人民生活负面影响可以降到最低,总体效应可以是正面的。

三、投资布局,公益与盈利间的平衡

所有投资都是需要回报的,电网投资也不例外。

电网投资是沉没成本,不能用于其他用途,也没有其他来源的回报,不管投资效果如何,只能加到终端用电的成本中。

电网投资主要集中于以下方面:

1.超高压及特高压电网,服务跨区跨省的电力传输;

2.高中低压配电设施,服务省内电力配送;

3.各类新型储能,辅助调频调峰等各项服务;

4.数字化智能化改造和升级,提升电网安全性和智慧化。

以上投资将核定纳入输配相关成本,计入终端电价,由电力用户承担。也就是说,电网投资最终将成为接受端或所投资省份的所有电力用户共同承担的成本。

考虑各地区用电负荷分布及数额差异,无论采取单一制还是两部制电价,在面积大负荷小的区域,电网投资成本高,收益小,投资回收周期长,甚至难以回收;负荷主体集中且用电量大的区域,投资回报更好。

为此,电网企业将更偏好投资到经济相对发达,负荷较高,电价承担能力强的区域,而经济欠发达及农村地区非电网企业投资的优先选项。

电网作为盈利性企业,一方面要接受国资委考核,特别是收入和利润指标的考核;另一方面,需要承担相应的公益责任和特定使命,即使没有盈利的项目也必须投资,以支持欠发达地区的发展。

因此,电网企业的投资布局以盈利为先,还是以公益为先,出现两难纠结。

四、加大投资,电网企业的内在动力

当前,主流电网企业都是中央企业,受国务院国资委监管和考核。国资委对电网企业的定位是盈利性企业,收入和利润是主要考核指标,所以电网企业面临的问题是:

1.主要的目标考核:收入及利润增长

2.制约条件:(1)价格部门对输配电成本的核算;(2)地方政府对电力送出及输入的相关限制;(3)相关制度办法对电网营业范围的限制等。

3.电网完成目标考核的主要措施:

收入及利润增长主要来源于输配电、电价差及相关产品和服务。

(1)增加输配电收入。输配电收入多寡取决于投入成本及运营费用,所以有动力做大投资、做大运营,将全国所有电力纳入其输配体系。显然,自发自用、自备电厂、隔墙售电、源网荷储一体化等都与电网追求的目标不一致、甚至相反,各地执行起来自然磕磕碰碰、费时费力、难以落地。

跨区跨省的特高压投资既需要稳定并足量的电源输出,又需要输入方充足的电力需求,而且输入后的价格让电网能够有利可图。为此,单一输送可再生能源电力应该不是最优或次优选择,甚至不是选择。如果无利可图、甚至亏损,电网企业投资跨区跨省特高压,以专用于可再生电力输送,其可行性与积极性大大降低。

地理面积大、电力负荷小的区域也不符合电网企业的投资偏好,不但投资回收期长,而且可能亏损。

(2)增加电价差收入。电价差收入多寡取决于电力交易市场外的部分,压低并网价格并抬高终端销售价格,与电网企业目标一致。电网企业兼营代售电,赚取代理费用和差价,相比其他售电同行,自然有无可比拟的优势,存在或多或少“挤压”同行的内在成因。

(3)增加其他相关收入。电网相关产品和服务所含业务繁杂,既有与输配主业紧密相关的上下游产业链及服务,又有关系松散的各类“三产”甚至金融业务。在主业强势配合下,一些产业和服务已经集团化经营,构成电网企业重要的收入来源。

五年合计3万亿的电网投资必然带来相关产业,特别是电网上游相关制造业和施工企业业绩大增,刺激GDP增长。同时,有利于提升电网智慧化和安全性,并一定程度上有助可再生电力远距离配置及并网消纳。

长期看,如果投资的沉没成本全部转化为输配费用,并加载于近期已经大幅上涨的终端电价,对GDP长期效应需要评估,正负效应都可能存在。

考虑电网投资需要兼顾更多的公益性,承担能源绿色转型重任,未来电力改革及统一市场建设,是否需要讨论以下两个议题:

一是将电网企业定位为公益性企业是否更好?如果将安全前提下的度电输配电成本降低、可再生电力并网消纳比例等作为考核目标,将更有利于投资推动、成本降低、经济增长、绿色转型和区域均衡发展。

二是新能源电力就近使用为主是否更好?长距离输送大大增加电网投资,配以各种辅助服务,成本大幅上升,到接收端和终端用户后或将没有竞争优势。就近消纳,既节省电网及辅助服务投资,又方便运维,同时,低电价有利于地方招商引资和高耗能产业进入,助推当地经济发展。

(本文经作者授权发布,仅代表作者观点。作者单位为国合洲际能源咨询院。该机构专注于石油、天然气、电力、可再生能源、新能源、煤炭等能源相关行业的深度研究、评估和咨询。)

评论