文|天下美商

导读

随着Z世代消费人群的成长壮大和医美产品的丰富,医美的接受度正在逐渐提升,肉毒素作为注射类医美产品,以“除皱”、“瘦脸”功效见长一时之间风光无限。但在目前同质化竞争的时代,肉毒素众多产品性能差距微弱,谁又将是下一个王者?

无法取代的至高地位

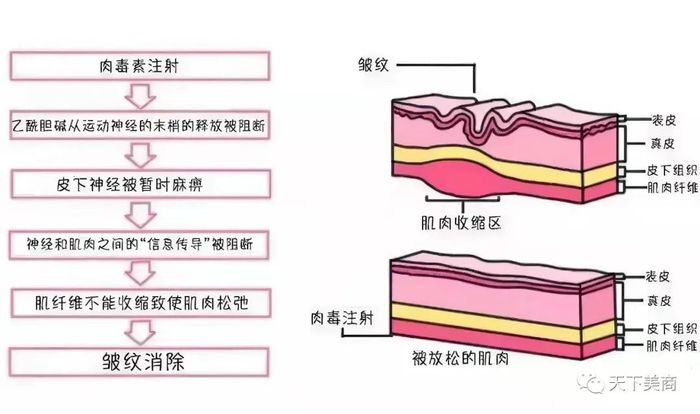

肉毒素作为医美界当红小花,功能单一但无可替代,其原理是通过抑制乙酰胆碱的释放抑制肌肉的收缩,从而强行遏制动态皱纹的形成。虽然玻尿酸、再生类注射剂或光电设备可以用于填充静态皱纹,相互之间存在市场竞争的情况,但是肉毒素抑制动态皱纹形成的功能暂时无法取代,且可以向其他医学应用拓展:先天肌肉力量不一致、汗腺分泌等医学问题;从面部拓展到腿部、肩颈等部位美学问题。

肉毒素作用原理图

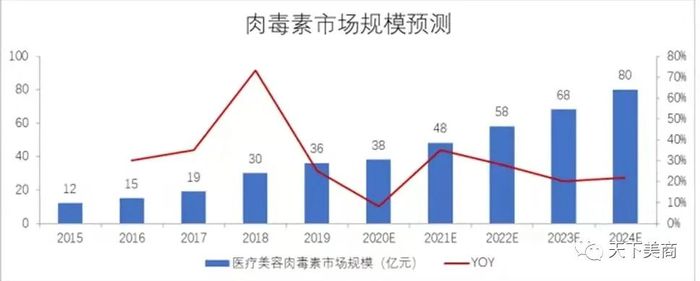

除此之外,据Frost&Sullivan和财通证券研究所调研显示,目前肉毒素的市场渗透率不足1%,相较于海外成熟市场仍有极大增长空间;根据新氧官网的统计数据,2019年中国肉毒素注射项目总诊疗量为336万例,渗透率仅为0.24%;ISAPS数据显示,2019年美国肉毒素项目诊疗量约769.8万例,渗透率为4.3%。

2019年国内肉毒素市场份额是6亿美元,渗透率约为2%,每年超过20%的速度在增长;参考海外市场渗透率,2025年国内的肉毒素市场份额可能达到18亿美元(约为117亿人民币)。

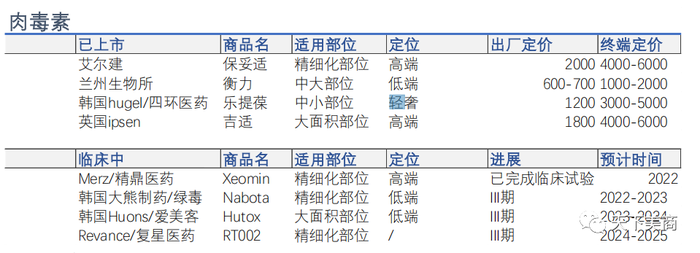

肉毒素赛道玩家由二变四,海外玩家陆续入局

据医美查显示,在2020年之前,衡力和保妥适是国内市场上为数不多的两款持证肉毒素产品,两品牌在市场定位分属于中低端和高端产品。在2019年国内正规肉毒素市场中,以销量来看,衡力和保妥适分别占比74%和26%;以金额来看,衡力和保妥适分别占比44%和56%。

而2020年6月和10月,吉适和乐提葆分别获批上市,一举打破了原来双强割据局面,国内持证肉毒素产品从两个扩展至四个。从定价情况来看,吉适和乐提葆填补了原本保妥适和衡力之间的价格空白,也涵盖了更多的价位段。

此外,医美查显示,目前在研的肉毒素至少有5家,其中商业化进展最快的是德国Merz/精鼎医药的Xeomin,预计将于2021-2022上市;Xeomin海外售价与保妥适接近均为高端产品。此外,韩国的绿毒和爱美客的Hutox定位均较为低端,并分别适用于面部和身体,有望抢占部分市场份额。

保妥适(注射用A型肉毒毒素)

肉毒素市场竞争白热化,谁将成为下一个巅峰?

肉毒素作为注射类唯一萎缩类产品,其国内的渗透率较于海外还有更大的增长空间,并且随着政策监管与行业内部的不断良性竞争,非合规的水货市场将被合规市场进一步挤压。所以肉毒素虽然是目前国内最成熟的品类之一,但仍然具有十分开阔的市场前景。

经过十几年的同质化竞争,肉毒素进入了一个新的发展时代,真正的创新产品进入了关键的临床阶段,展现出巨大的商业化潜力:Eirion公司开发的外用涂抹型肉毒素具有极大吸引力,有望极大提高渗透;Revance长效肉毒素的功效可达6-9个月,比保妥适多50%;Bonti公司的E型肉毒素,可以实现24h起效、效果仅维持1个月,也可以用于缓解急性疼痛和抑制疤痕。

国内肉毒素市场竞争格局(图源:财通证券)

目前,主要的肉毒素创新产品主要集中在美国,尚处于临床阶段。在国内肉毒素的研究流程中,除了复星集团的Revance肉毒素具有重大创新,其他产品仍处于传统肉毒素的同质化竞争中。在同质化竞争的时代,产品性能差距并不明显。因此,对于终端机构来说,差异化的市场定位和定价策略是终端机构成功的关键。然而,这个时代终将于“在研”玩家的手中,从同质化竞争走向真正的创新竞争。因此在肉毒素市场白热化过程中,只有通过技术创新才能在激烈的竞争中脱颖而出。

评论