实习记者 | 李熠楠

近日,同圆设计集团股份有限公司(简称:同圆集团)向深市主板披露了招股说明书。本次拟发行股票数量不超过约2333万股,拟募集资金约8.7亿元,用于总部及设计服务网络建设项目、公共建筑研发及产业化项目、数字化研发及产业化项目、科技创新中心建设项目、信息化平台建设项目及补充流动资金。保荐机构为中信证券。

据悉,同圆集团在山东省内工程设计行业中名气不菲。地域优势也成为其发展的掣肘,同圆集团九成营收在山东,其它省市业务扩张效益不显。同时,公司还存在股份支付费用过亿却去向不明、应收账款和资产负债率双高等问题。

九成营收在山东

国家企业信用信息公示系统显示,同圆设计集团成立于1991年5月,注册资本7000万元,法定代表人、董事长兼总经理为段林。事实上,这家企业始建于1956年,原为“济南市建筑设计院”;2001年4月实施改制建企,成立了完全由职工持股的有限责任公司,是山东省勘察设计行业中最早的民营科技型企业之一。

同圆集团一直专注于建筑设计及其延伸业务,以建筑设计、全过程工程咨询及专项咨询、施工图审查三大业务板块为核心,逐步发展成为以设计为核心的城乡建设综合性服务集团,为客户提供项目整体解决方案和全过程的系统服务。

报告期(2018-2021年3月)内,同圆集团营业收入分别约为8.6亿元、9.0亿元、10.0亿元和14.9亿元,公司主营业务收入中山东省内收入占比分别为98.25%、98.13%、94.19%及97.30%,公司在山东区域建筑设计行业市场规模占比较高,依赖性较强。

想要对外扩张尚存一定难题:在山东以外地区拓展业务时,与当地工程技术服务企业相比,在服务的及时性以及对当地的文化、市场等熟悉程度方面,优势不明显;与国家级工程技术服务企业相比,公司的品牌和影响力相对较弱,在资金实力和服务网点布局等方面存在一定的差距等。

目前同圆集团正逐步加大全国市场的开拓力度,来自山东区外的新承接业务规模呈增长趋势,但占公司收入比重仍然较低。

股份支付金额达1.9亿

报告期内,同圆集团净利润分别为 1569.66 万元、1572.31 万元、9492.90 万元和 126.11 万元,报告期各期,同圆集团净利润变动较大。公司称,主要系同圆集团计提了较高金额的股份支付所致。招股书显示,2018年-2020年,同圆集团因股份支付确认的费用分别为8868.7万元、7122.5万元和3159.6万元,总计约达1.9亿元。

报告期各期,同圆集团扣除非经常性损益后的净利润分别为 9,606.18万元、7,894.34万元、11,597.78万元和-86.65万元。公司解释,2019年度扣除非经常性损益后净利润较2018年度下降17.82%,主要系同圆集团员工人数增加,人力成本大幅增加所致;2020年度扣除非经常性损益后净利润较2019年度提高 46.91%,主要系同圆集团订单量增加且新增员工逐渐贡献效益所致;2021年1-3月,同圆集团的扣除非经常性损益后净利润为负,主要系受春节影响所致。

如此高额的股份支付费用也拉低了公司的毛利率。报告期内,公司综合毛利率分别为27.7%、27.7%、30.1%和29.5%。而剔除股份支付后,毛利率有一定上涨,分别为33.2%、31.8%、33.2%和29.5%。

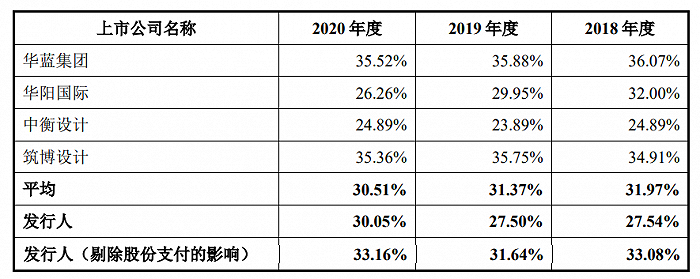

从主营业务毛利率来对比,股份支付也把公司高于可比公司的毛利率拉到了平均值以下。2018-2020年,同圆集团主营业务成本中的股份支付费用分别为4753.7万元、3727.3万元和3113.7万元,总计达1.15亿元。

不过,从同圆集团高管持股比例看,2018年-2020年,高管的持股比例是下降的,如此高额的股份支付费用究竟去向何方?同圆集团并未在招股书中披露。

应收账款和资产负债率双高

值得注意的是,报告期内公司的应收账款分别为为2.42亿元、3.22亿元、3.11亿元以及3.14亿元,分别占总营业收入的28%、36%、31%和21%。相对的应收账款周转率分别为4.46、3.20、3.16和0.48,呈现逐年下降趋势。

同圆集团解释,主要因公司部分设计业务执行周期相对较长,收入确认分成几个阶段,且设计成果交付、付款结算的审核环节相对较多,因此期末应收账款余额相对较大。可公司近两年的应收账款周转率低于可比公司平均值3.23和0.70。

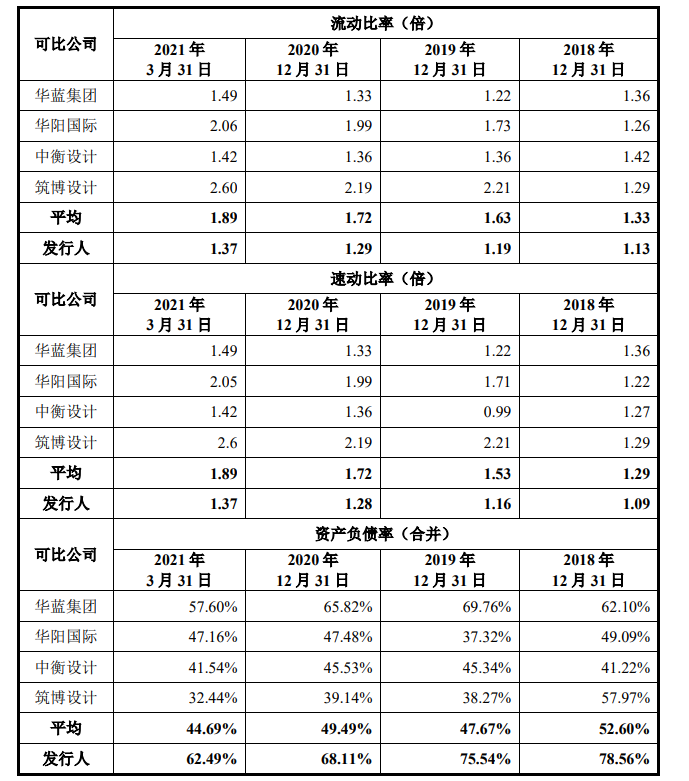

此外,公司的资产负债率居高不下,均高于可比公司平均值。报告期内,公司资产负债率分别为78.56%、75.54%、68.11%和62.49%。其主要负债为应支付的职工薪酬以及预收款项。与同行业可比公司对比,其资产负债率均高于可比公司平均值,流动速比率和速动比率低于可比公司平均值,可见其偿债能力低于同行。

评论