文|动脉网

经历了2018年融资数量大幅度增长和2019年、2020年的融资回落,现如今,眼科市场无疑是在超速前进。

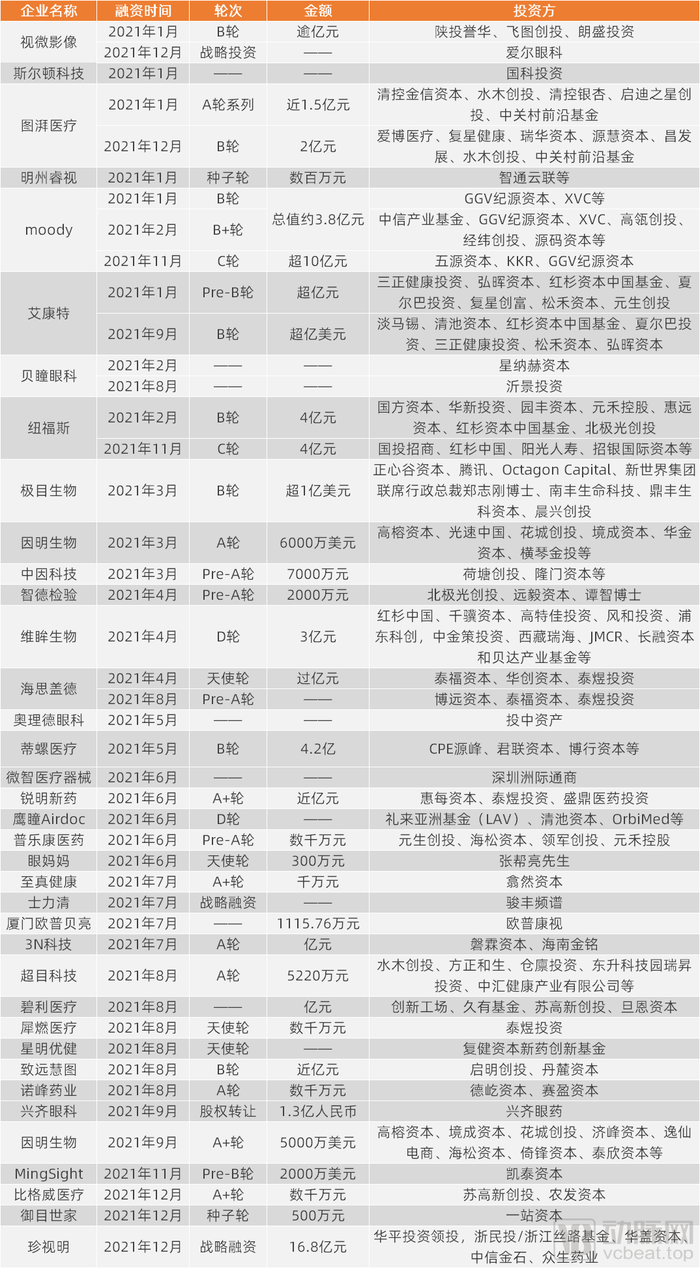

以2021年眼科市场发生的融资事件为例,据动脉网不完全统计,在一级市场上,眼科行业2021年里共有37家企业获得了融资,涉及融资事件45起,与2020年的17起融资事件相比出现了明显的翻倍增长。

资本聚焦背后,也反映出了市场对眼科的看好。眼科疾病拥有庞大的患者群体基础,以常见眼病为例,据国家卫健委发布的《中国眼健康白皮书》显示,我国儿童青少年近视眼总体发生率为53.6%,大学生总体发生率超90%。

且近年来,在中国社会老龄化程度加深以及生活方式的变化等因素的影响下,白内障、青光眼、干眼症等眼科疾病的罹患率也逐年升高。根据米内网数据,我国白内障手术例数已从2012 年的111.6万例增长至2020年的332.3万例,2020 年每百万人口白内障手术例数(CSR)为2357。

眼科疾病治疗方面,由于大部分眼科疾病难以通过药物治愈,药物通常只起到延缓疾病进程的作用,因此部分人更愿意采用手术方式进行彻底治疗。而且基于眼睛结构的复杂性,眼科手术对器械的依赖性较高,眼科器械相较于眼药而言,发挥更为关键的作用。

现阶段,眼科医疗器械主要包含眼外科和视力保健两大眼科领域,其中医疗设备、医用耗材为眼外科的重要组成部分。不过相比医用耗材,一直以来,眼科设备市场的存在感似乎有些偏低。以2021年获批的境内三类眼科器械为例,在获批的34个三类眼科器械中,所有器械均为医用耗材或视力保健产品,而眼科设备的获批数量,为0。

然而在临床应用上,由于疾病种类众多和眼睛结构精密复杂,眼科是各类医学专科中及其依赖仪器设备的存在,但受限于高端设备技术壁垒高、下沉市场尚未激活等原因,过往中国眼科医疗设备市场发展并不尽人意。

那么在现如今眼科市场颇受关注的态势下,眼科设备市场发生了怎样的变化?未来又呈现出哪些方向?

大额融资频发,眼科设备市场潜力如何?

就在今年年初,国家卫健委印发了《“十四五”全国眼健康规划(2021—2025年)》,引发了大众对眼健康事业发展的关注。

且近日《柳叶刀全球健康》发表的一份《全球眼健康报告》最新评估表明,解决可预防的视力丧失问题每年可带来4110亿美元(约合人民币26248亿元)的全球经济效益。眼科市场的潜力,由此可见一斑。

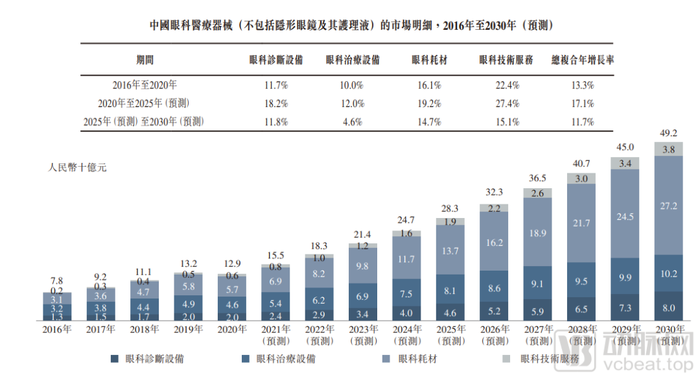

实际上,由于持续增长的人口基数和手术相关技术的发展,我国眼科器械市场规模由2016年的78亿元增长至2020年的129亿元,年复合增长率为13.3%,展现出了高于全球医疗器械市场的增速。

中国眼科医疗器械市场(图片来源:高视医疗招股书)

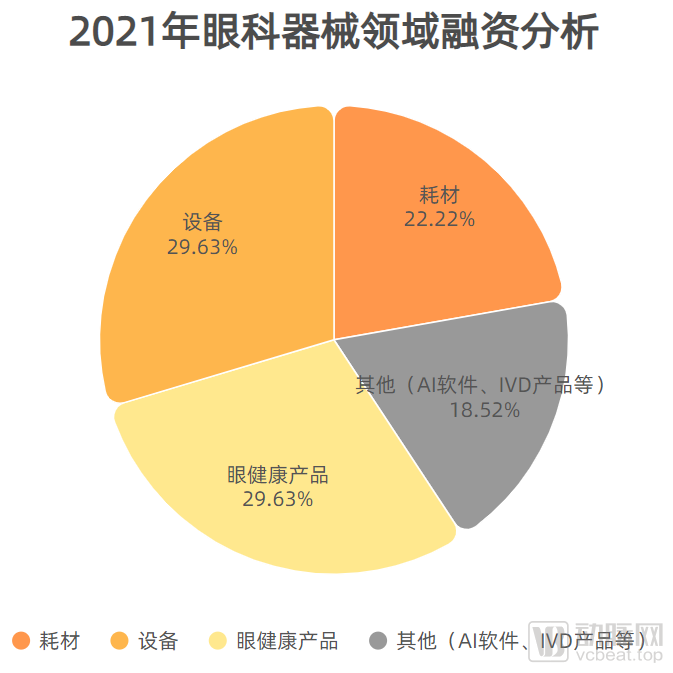

在资本市场表现方面,从整个眼科2021年的融资情况来看,眼科器械无疑是融资频率最高的领域,共有23起融资事件发生,其中眼科设备和眼健康产品领域的融资事件占据主要比例,耗材领域的融资事件数量则紧跟其后。

从资本市场表现来看,眼科设备市场并不弱于眼科耗材市场。相比2020年,眼科设备市场发生的融资事件数量几乎可以与眼科器械领域发生的融资事件数量媲美。且值得一提的是,图湃医疗、视微影像两家企业均是在2021年里连续获得了两轮融资,单笔融资额超亿元。

视微影像

视微影像于2014年在美国硅谷创立,主要聚焦于高端眼科设备领域。据悉,视微影像于2019获批的首款扫频OCT在扫描速度、穿透力、成像深度、成像范围以及血流算法方面均优于进口同类产品。除此之外,在眼前节、白内障、屈光疾病的高端眼科设备研发领域,视微影像同样有所布局。

图湃医疗

图湃医疗成立于2017年10月,源自清华电子工程系科技成果转化,核心团队由十余位清华校友和来自全球各大知名高端制造业企业的高管组成,经北京清华工业开发研究院、全球健康产业创新中心GHIC、中关村生命科学园共同孵化。自成立以来,图湃医疗就致力于全线高端眼科医疗设备以及核心光电器件的自主研发和生产制造,现阶段已拥有超高速眼科扫频OCT、扫频光学生物测量仪、OCT内窥镜等多条产品线,在多个领域实现了国产突破。

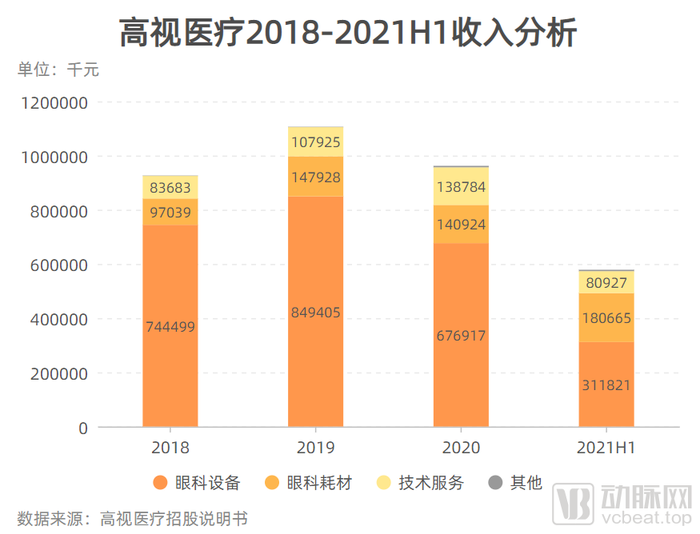

除融资事件频发以外,去年11月,国内第三大眼科医疗器械商高视医疗也正式向港交所递交了招股说明书。根据招股书信息显示,在2018年至2021年上半年期间,眼科医疗设备一直为高视医疗的主要收入来源。

同时从上图中也可以看出,来自于眼科耗材的收入占比处于逐年增长状态,在2021H1期间更是迎来了大幅度增长,这在一定程度上也是受到了高视医疗收购泰靓和罗兰的影响。

不过现阶段而言,高视医疗毛利率的提升(2018年至2020年以及2021年上半年,高视医疗综合毛利率分别为40.9%、41.9%、45.3%和46.6%)主要还是依靠眼科医疗设备销售毛利率的增加(分别为39.6%、39.7%、43.4%和44.9%),而眼科医疗耗材毛利率确处于上下波动状态(分别为50.7%、52.5%、51.8%和51.0%),这也向外界说明了眼科设备所具备的市场潜力。

领域内,入局者们不断探索,领域外,越来越多企业的眼科赛道布局也逐渐浮出了水面。

去年3月,微创视神获得了来自微创投资、望道通生物技术等企业的3.85亿注资,这一举动背后,微创医疗的眼科布局进一步得到了加强。

据了解,微创视神成立于2020年7月,其主要业务为研发、生产和销售用于诊断、治疗及护理的眼科相关医疗产品。根据已公布的专利信息显示,目前微创视神已拥有了包括超声乳化系统、超声振子、人工晶状体等器械在内的多个专利。从这一角度来看,微创视神显然更侧重于眼科设备的研发。

可以看出,在实际的市场表现上,眼科设备市场并不逊色于眼科医用耗材。且无论是资本还是创业者,也在这一领域持续加码发力。那在这一欣欣向荣发展的赛道,又面临着哪些问题?

被进口品牌大山挡住的市场

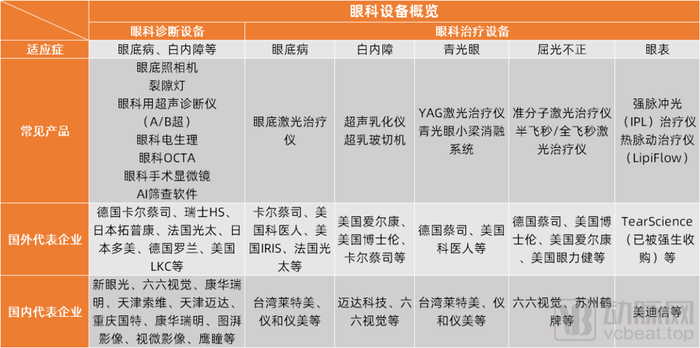

一般来说,眼科设备通常包括眼科诊断设备和眼科治疗设备。临床上,眼科可分为眼底病、白内障、青光眼、屈光不正、眼表及小儿眼科七个主要亚专科,每个亚专科内的诊断及治疗通常需要器械或耗材或者两者皆有之。

由于眼科疾病种类繁多,因此所涉及的诊疗设备种类也同样冗杂,各个领域中所涉及的国产品牌数量也比较可观,看起来,国产品牌所面临的市场并不那么严峻。

但实际上,眼科设备尤其是中高端医疗设备由于技术壁垒高,长期为进口品牌所垄断,同时人才、市场渗透等各类问题的存在,同样影响了中高端眼科设备市场的发展。具体而言,现如今国内眼科医疗设备行业主要面临以下几个问题。

其一,极高的技术壁垒。大部分本土企业在高端眼科设备的算法、系统以及光学软件、制造工艺等核心部分方面能力尚缺。极高的技术壁垒,不仅使得国内企业在设备研发方面困难重重,也带了极高的进口垄断率。

据了解,我国主要致盲性眼病已由传染性眼病转变为以白内障、近视性视网膜病变、青光眼、角膜病、糖尿病视网膜病变等为主的眼病,其中每年进行的白内障手术多达数百万例。但在临床上,用于白内障、青光眼、近视等常见眼科疾病的诊断、治疗设备大多需要进口,例如用于眼部结构的病变成像及诊断的AB型超声诊断仪器、用于屈光手术的飞秒激光手术仪等设备大多依赖蔡司、爱尔康、拓普康等进口品牌。

在2021年里获批的18款进口三类眼科器械中,有5款为飞秒激光手术仪、超声诊断系统等高端眼科设备,与境内获批三类眼科器械中的眼科设备数量区别明显,也能在一定程度上反应出目前我国眼科高端设备依赖进口品牌的现状。

从具体市场占比数据来看,按照销售金额计算,进口眼科设备供应商的市场占比达到了惊人的98%。即便按销售数量计算,该比例也达到了95%。且根据中国海关总署的数据显示,2020年中国眼科光学仪器贸易逆差值超过6.2亿美元,存在较大的国产替代空间。

其二,下沉市场尚未激活。不仅中高端设备大多集中于二级以上医院,且大多医院必备的小型眼科医疗设备也是由进口产品占据主要市场份额,可以说,无论是用户还是产品方面,都存在明显的下沉空间。

其三,在大众的认知里,相比眼科医用耗材,医疗设备可带来的市场空间和购买力均弱于耗材市场,以至于眼科设备市场关注度偏低。然而根据高视医疗的招股说明书显示,无论是全球还是国内眼科医疗器械市场,近年里眼科设备所带来的市场规模均超于眼科耗材市场规模,且整体上处于增长趋势。

基于以上原因,尽管我国眼科设备市场发展滞后状态明显且大多数对于这一现状也有着清晰的认知,却始终难以快速解决这一问题。而面对这样的现状,行业又可以做出哪些探索?

从他山之石看国内机遇

通过前文分析,可以看出,在眼科设备领域,进口垄断无疑是摆在行业面临的一大难题。但通过对国外眼科设备领域头部企业的布局分析,或者我们可以探寻到到国内企业发展的潜在机遇。

在眼科设备领域,德国卡尔蔡司(Carl Zeiss)是一个很难不被提及的存在,其蔡司VisuMax全飞秒系统,是目前全球唯一可以实现“全飞秒SMILE”激光视力矫正手术的系统,在全飞秒手术领域形成了垄断。数据显示,截至2021年6月,仅在我国开展的全飞秒SMILE手术量就已经超过了280万例。

实际上,卡尔蔡司并非专精于医疗技术的企业。据了解,卡尔蔡司集团拥有四大业务部分:半导体制造技术、研究和质量技术、医疗技术和技术保健/消费光学产品,且卡尔蔡司在1846年成立之初,主要是生产显微镜这类精密器械。

直到1911年,卡尔蔡司与一名瑞典医生共同开发了一款裂隙灯,这不仅为卡尔蔡司进军医疗领域奠定了基础,也为后续卡尔蔡司聚焦眼科领域提供了可能性。

2002年,在对眼科市场的巨大潜力做出判断后,卡尔蔡司成立了卡尔蔡司医疗技术股份公司(Carl Zeiss Meditec AG),可针对眼科疾病提供完整的诊疗方案。在随后的业务发展过程中,为持续补足和增强自身在眼科领域的实力,卡尔蔡司医疗通过一系列的收购和对外合作,逐步成长为眼科领域的巨头企业。

Carl Zeiss Meditec发展中的重要节点

数十年来,卡尔蔡司通过收购与对外合作,快速丰富了其在眼科领域所能提供的眼科方案,再加上卡尔蔡司从成立之初就极为注重在光学、精密仪器和显微手术设备的探索,这也为后续Carl Zeiss Meditec发力眼科领域提供了扎实的技术基础。

且在发展过程中,Carl Zeiss Meditec也非常看重领域的广覆盖,并通过收购手法开拓了人工晶状体业务,加强了企业规模化发展能力。

此外,从市场上看,国际化的布局,也是Carl Zeiss Meditec能够取得现如今成就的重要因素。据Carl Zeiss Meditec2020/2021财年营收数据显示,Carl Zeiss Meditec有超70%的收入是来自于美洲和亚太地区的业务。可以说,Carl Zeiss Meditec能够做到享誉全球,除了其本身的底层技术积累外,其国际化的布局也是功不可没。

目光再回到国内企业,在去年连续获得两轮融资的图湃医疗和视微影像最初均是以自研眼科OCT设备打开眼科设备市场,并逐步扩大在眼科多个领域中的产品线覆盖。与此同时,两家企业分别设立有全球事业部和海外运营研发中心,以此布局海外市场。

同样是在去年获得融资的超目科技则是以眼球震颤治疗作为市场首切方向,并在取得重大突破的同时布局青光眼、近视领域,持续扩大覆盖领域。

可以看出,尽管国内外企业所面临的市场环境以及企业自身的侧重点各有不同,但在市场方面,大多都选择了多领域覆盖和全球化布局上,以此提升服务能力、范围,从而促进企业自身的规模化发展。

行至何处?

现如今,眼科领域在一级市场的热度持续走高,相应的,眼科设备这一“默默无闻”的领域也得到了市场越来越多的重视,部分企业也开启了突破进口、走向海外的征途。

市场方面,未来下沉市场将会成为眼科设备行业重要的增量市场。《“十四五”全国眼健康规划(2021—2025年)》提出,深化三级医院对口帮扶县医院,持续开展“光明工程”、“光明行”等活动,推动白内障复明手术技术下沉,提升县医院白内障复明手术能力。“十四五”末,达到县级医院综合服务能力推荐标准的县医院中,90%以上开展白内障复明手术,全国百万人口白内障手术率达到3500以上。

因此,未来在相关政策的引导下,更多的眼科手术将普及至下沉市场,相应的,医疗机构对于眼科医疗设备的需求也会持续增长。因此眼科设备行业未来的增长市场将会主要分布于下沉市场。

此外,规模化也将成为部分企业的发展方向。一直以来,我国眼科设备行业都存在着小且散乱的问题,不过现如今部分拥有核心技术壁垒的国内企业通过自身技术优势不断扩大市场规模,且布局多产品线的覆盖,以此逐步实现规模化发展,并加快了国产替代进程。

在市场愈发壮大和关注度持续走高的趋势下,对于业内企业而言,只有苦练自身,形成真正的核心技术壁垒,方能抓住机遇,成就自身的价值。

评论