文|蓝海经济观察 沈奇 杨政

1、基金规模屡创新高

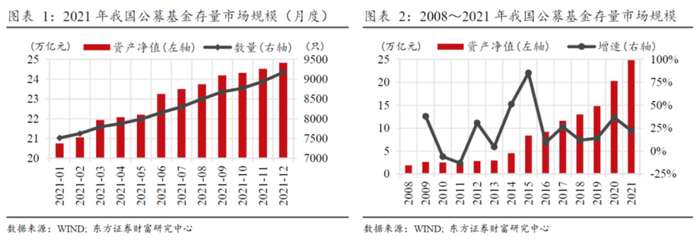

根据东方证券数据,2021年,我国公募基金市场保持高速发展,市场规模再创新高,达到24.8万亿元(数量总计9175只),增速22.5%。

基金业协会数据显示,从2021年全年情况来看,私募基金的规模从2020年底的15.97万亿元增至2021年末的19.76万亿元,合计增长了3.79万亿元。

2021年规模增长最迅猛的是私募证券投资基金,共增加了2.36万亿元,到12月末规模升至6.12万亿元,涨幅达到63%。

此外,私募股权投资基金与创业投资资金也获得了增长。私募股权投资基金,2021年规模增长了1.05万亿元,到年底存续规模为10.51万亿元,突破了10万亿元。创业投资基金,规模增加了6697.86亿元,2021年底规模为2.27万亿元。另外,私募资产配置类基金的规模也从9.96亿元增至46.48亿元,增长了36.52亿元。

2、基金的头部效应

从增量上看,据中信证券2020年12月末统计,2020年仅以主动权益基金口径看,TOP10基金管理公司在主动权益基金的新发份额占比为58%、TOP20的占比达76%;2021年,市场遭遇回落,但根据时代周报的统计,2021年TOP10的基金公司在主动权益基金的新发份额占比仍多达50.9%,市场的回落对头部基金的影响并不大,但尾部基金已经屡现发行失败。

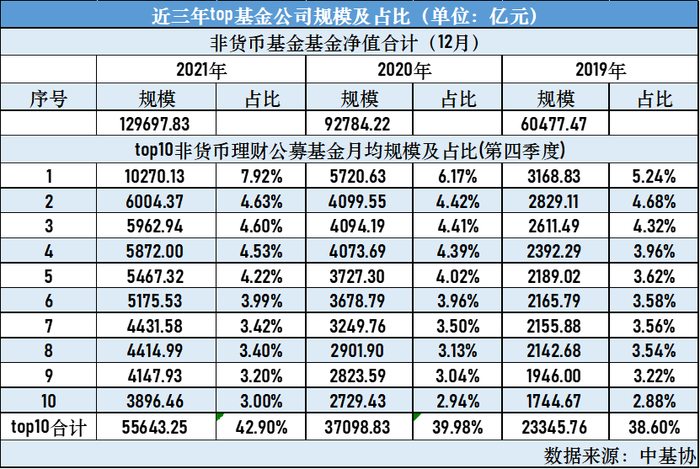

从存量上看,根据中基协数据,2021年12月非货币基金基金净值合计约为129697.83亿,已经比2019年多了1倍还多,其中top10基金公司占约42.90%,较2年前增长4.30%,其中尤其是处在第一位的易方达基金,一家就占据总规模的7.92%。

3、基金无法规避市场的残酷

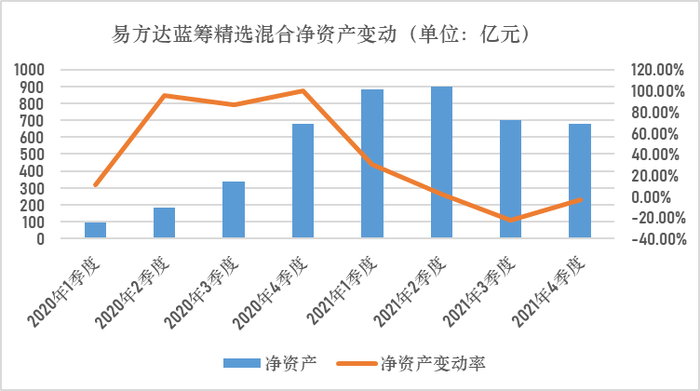

以易方达基金中人气最高的易方达蓝筹精选组合(005827)为例,这支基金在2021年年初净值一度攀升到3.5287,但在随后的一年多中,净值不断收缩,截止2022年3月8日,净值已从高位滑落约39%,至2.1526,几近腰斩。

值得注意的是,在腰斩的途中,基金净资产并没有相应的下降,相较2020年同期仍然是有很大提升,2021年第三季度基金净值较2020年上升16%,而净资产规模则上涨105.81%,在资产缩水的过程中,投资者因为损失厌恶心理很难做出离场的决定,但入场时的“明星效应”的成效却是非常快。而除监管已明确的货币基金经理薪酬不得与规模挂钩与私募基金外,公募基金经理们的激励主要源于管理的规模,“基民”的损失与基金经理关系并不大。

而且这些“明星”往往周期很短,根据证券市场周刊的文章(详见参考文章)统计,2011年之前成立的所有398只主动股票型和偏股混合型公募基金,在十年间,只有一只基金的收益率一直排列在前50%,十年累计净值收益率472.41%,年化收益率19.06%。该基金十年的累计收益率排名是第3名(3/398)。值得注意的是,该基金期间换过两次基金经理,同一基金经理连续十年同业排名前二分之一没有出现过。

4、机构投资者与上市公司

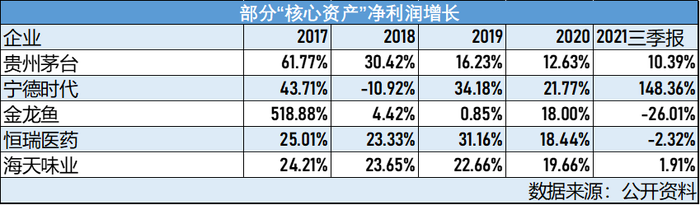

从上市公司单季度净利润增长率来看,除去受基数较低导致的2021年利润增加,机构投资者的壮大并没对上市公司的净利润有什么正向反应。很多权益类基金抱团在所谓“核心资产”上,仅过去一年,很多核心资产利润增长都不再能达到预期。

以几只“茅”为例,除宁德时代净利润增长很大外,贵州茅台、恒瑞医药、海天味业都出现了颓势,其中金龙鱼更是处在上市后的“业绩变脸期”,净利润大幅下降。

机构投资者拥挤在少数赛道之上抱团时,很多情况并没有得到实际的业绩验证,更多的是靠后入的流动性才使得资产价格膨胀,而另一方面,很多基本面良好的企业反而股价因缺乏流动性受到打压。显然,机构投资者并没有给市场带来什么新东西。

5、机构投资者的规模获得了很大的增长,但金融市场需要的不仅仅是量的增长,也要有效率的提升,效率的提升需要看金融市场能否滋养出有市场竞争力的市场主体。

对非机构投资者而言,选择机构并非简单的对人气、收益的考察,还要从机构人员的从业经历、过往业绩、管理风格结合市场的具体情况做统筹考虑。很多时候,人气与未来的业绩反而是负相关的。

参考文章:证券市场周刊《合理投资目标的设定及心理建设》

评论