记者|张乔遇

成立六年,王燕清一家三口将江苏微导纳米科技股份有限公司(简称:微导纳米)送上科创板IPO“赶考”,保荐机构为浙商证券。

微导纳米主要产品为薄膜沉积设备,引入了星光熠熠的股东阵容,其中不乏君联资本、高瓴投资及宁德时代等明星股东,截至2021年9月底,公司投后估值75.40亿元。

公司也不乏隐忧。全球光伏设备销售增长率下行之下,公司业绩并不突出,依靠大额税收优惠仍难当利润下行,同时高管薪酬却大幅上涨。此外,公司发出商品验收周期较长,导致其产量与销量偏离较大。

高瓴、宁德时代等入局,实控人对赌回购

微导纳米是一家家族企业,王燕清、倪亚兰夫妻及其子王磊组成的家族通过万海盈投资、聚海盈管理、德厚盈投资间接控制公司67.34%股份,三人是公司的实际控制人,聚海盈管理、德厚盈投资为公司控股股东、实际控制人的一致行动人。

上市前,微导纳米进行了两次转增股。2021年6月,微导纳米以资本公积1.99亿元向全体股东每10股转增40股,共计转增1.99亿股;9月又以1.50亿元向全体股东每10股转增6股,共计转增1.50亿股。

截至招股书签署日,微导纳米共有25名股东,其中11家私募基金股东,内含君联资本、高瓴投资身影。

此外,公司第七大股东问鼎投资与第九大股东瑞华投资均与宁德时代有关。瑞华投资为曾毓群实际控制的企业,而曾毓群及其一致行动人李平为宁德时代实际控制人,并通过宁德时代控制问鼎投资100%的股份。

上市前夕,王燕清、倪亚兰与多位股东签订了对赌条款。具体为2019年12月,上海君联晟灏、江阴毅达、无锡毓立、中小企业发展基金、北京君联晟源、江苏人才四期、无锡新通(SS)、上海亿钏以增资方式取得公司股份。

增资方与微导纳米、实际控制人王燕清、倪亚兰、王磊以及原股东 LI WEI MIN、LI XIANG、胡彬、潘景伟、万海盈投资、聚海盈管理、德厚盈投资之间约定了相关特殊权利,主要包括股权回购、共同售股权、优先购买权/优先认购权、股权转让限制、反稀释、优先清算权、最优惠待遇等条款。

应上市需要,2020年5月和2021年11月,增资方协议放弃前述权利清除对赌条款,但该等特殊权利条款在微导纳米IPO未被受理、或IPO申请材料被撤回或IPO申请被终止审查或不予以注册或否决,从而导致公司未能在约定时间内实现合格IPO时自动恢复履行。

三名实控人作为回购条款义务人,公司则不作为最终责任承担主体。

利润止步不前,高管薪酬暴涨

报告期(2018年-2021年前三季度),公司的主营业务是微纳米的薄膜沉积设备,目前主要为光伏电池片商场供货,主要用在光伏太阳能电池片镀膜中,同时在布局半导体领域的薄膜沉积设备。据公司披露,在半导体领域,公司是国内首家成功将量产型High-k原子层沉积设备应用于28nm节点集成电路制造前道生产线的国产设备公司。成功解决了一项半导体设备“卡脖子”难题。

薄膜沉积设备有不同的分类,按工艺原理的不同可分为物理气相沉积(PVD)、化学气相沉积(CVD)和原子层沉积(ALD)设备,按设备形态的不同可分为批量式(管式)和空间型(板式)两种技术路线。公司目前产品主要以批量式(管式)ALD设备为主。

在下游不同类型电池片技术的应用上,公司产品目前应用于主流的PERC电池、同时在布局新型高效电池技术TOPCon,目前还处于产业化验证阶段,未实现规模化量产。

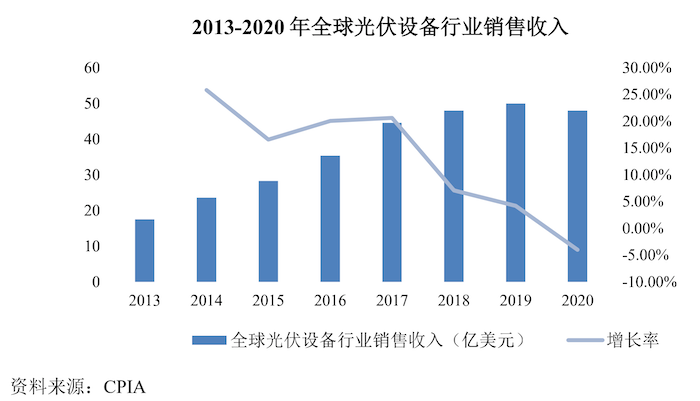

CPIA资料显示,2013年至2020年全球光伏设备行业表现平平,销售收入增速整体下行。

报告期内,公司业绩表现一般。营收分别为4191.06万元、2.16亿元、3.13亿元和2.31亿元,扣非后归母净利润分别为-1419.07万元、5289.30万元、5098.54万元和650.36万元。2020年在营收大增情况下,扣非净利润甚至出现下行。去年前三季度更是只有650.36万元扣非净利润,全年扣非净利润大概率继续下行。

实际上,报告期公司享受着不少的税收优惠政策,其中2018年至2020年公司享受了研发费用加计扣除75%所得税优惠,2021年1-9月享受研发费用加计扣除100%所得税优惠。值得注意的是2018年公司研发费用占营业收入的比例高达82.75%,2021年前三季度研发费用的占比高达27.51%,均明显高于同行业可比公司。

报告期内,公司各期税收优惠金额分别为398.93万元、900.66万元、2640.85万元、1248.45万元,占利润总额比重分别为-11.80%、14.69%、43.61%和65.12%。

界面新闻记者注意到,王燕清未在公司任职,倪亚兰未从公司领取薪酬的情况下,公司利润总额下降但高管薪酬暴涨。

2018年,公司利润总额为-3381.33万元,同期高管薪酬总额为593.91万元;2020年,公司利润总额从2019年的6129.47万元下降至6055.89万元,同期公司高管薪酬却暴涨16.82%至711.81万元,高管薪酬占利润总额的比重也从2019年的9.94%上涨至2020年的11.75%。

截至2021年1-9月,微导纳米的利润总额仅1917.09万元,但同期公司高管薪酬总额高达703.61万元,薪酬总额占利润总额的比例进一步上升至36.70%。

通过租赁公司供货,验收周期致存货大增

报告期微导纳米客户不乏知名太阳能电池片厂商通威太阳能、隆基股份、晶澳太阳能、阿特斯、天合光能等,前五名客户销售收入占主营业务收入的比例较高,分别为99.95%、61.28%、95.66%、85.73%。

2018年,公司第一大客户泰州中来光电科技有限公司贡献了当期近七成的营业收入,成为公司的第一大客户。微导纳米成立于2015年12月。天眼查显示,泰州中来光电成立于2016年2月,仅比公司晚两个月。泰州中来是上市公司中来股份(300393.SZ)的子公司。

成立第二年,即2017年7月,泰州中来光电就与微导纳米签订了两大金额超过两千万(分别为3637.25万元、2690.00万元)的重大合同,标的均为微导纳米的ALD设备。其中3637.25万元的合同中约定向泰州中来销售7台设备,后实际履行合同的数量为3台。

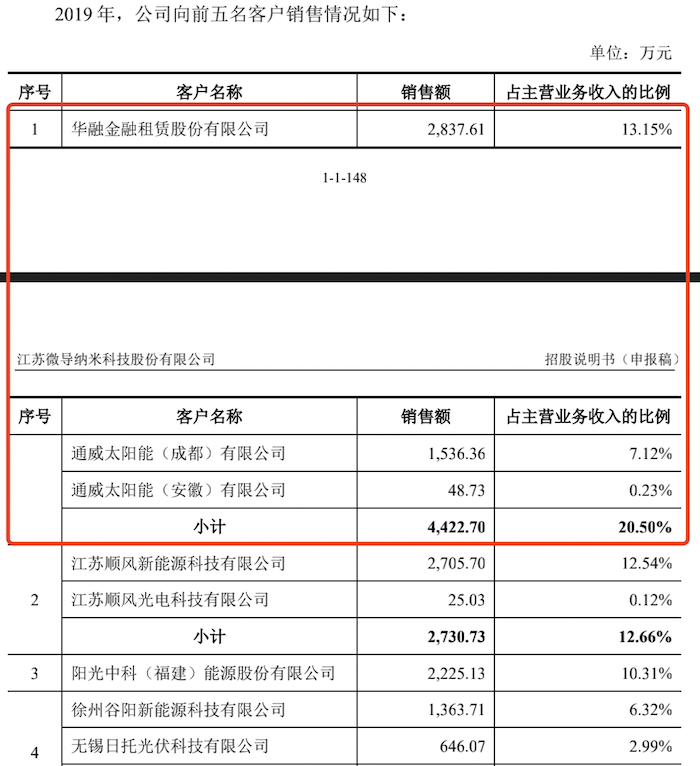

之后2019年至2021年前三季度,微导纳米的大客户中就没有了泰州中来光电的身影,第一大客户取而代之的是通威太阳能,占各期营业收入的比例分别为20.50%、62.94%和43.16%。

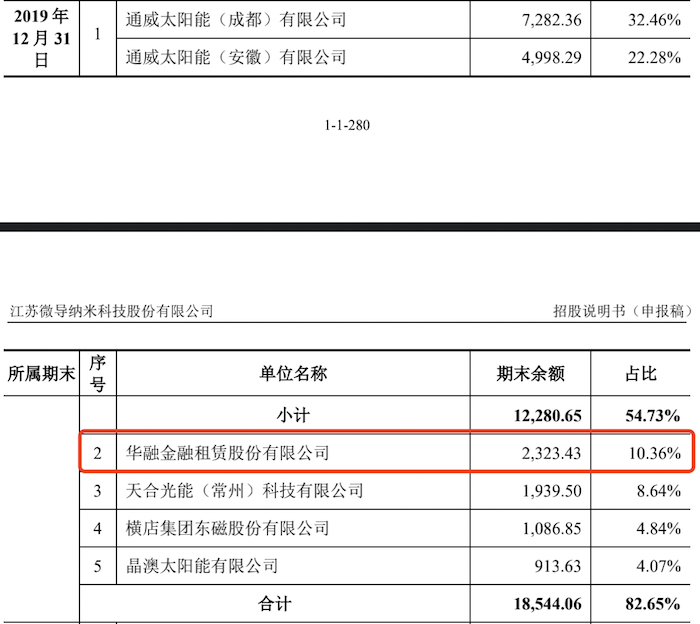

2019年、2020年微导纳米除了直接供货通威太阳能(成都)有限公司外,还存在通过一家融资租赁公司——华融金融租赁股份有限公司向通威太阳能(成都)有限公司供货的情况,销售额分别占各期营收的13.15%和16.35%。2018年,华融金融租赁股份有限公司和通威太阳能(成都)有限公司一起与微导纳米签署了金额高达8978.19万元的销售合同,标的为全自动ALD钝化设备。

值得注意的是,在客户统计上,微导纳米将通威太阳能公司和华融金融租赁公司列为同一客户,但在应收账款项下单独列示。

另一方面,公司产品从发出至验收周期较长,导致各期末存货金额较大。报告期各期末,微导纳米存货分别为2.33亿元、2.74亿元、3.43亿元和4.43亿元,占总资产的比例分别为51.83%、45.51%、31.06%和31.43%。其中发出商品分别为1.68亿元、1.96亿元、2.88亿元和3.21亿元,占期末存货的比例分别为72.20%、71.52%、83.94%和72.59%。

发出商品验收周期较长导致了微导纳米的经营活动的产生的现金流量净额与净利润偏离较高,报告期各期分别为1620.79万元、-4384.19万元、827.59万元和-3751.91万元。

此外,由于微导纳米设备产品发出后仍需在客户生产线上进行安装、调试、试运行,并获得客户验收后方可确认收入,验收周期较长,因此当期产量与销量的匹配存在一定的滞后性。报告期内,微导纳米的专用设备产量分别为67台、50台、75台、47台,销量分别只有8台、38台、59台、22台,报告期总产量比总销量多112台。

核心发明专利陷诉讼,二审尚在审理中

微导纳米存在一起与韩国NCD株式会社之间的知识产权诉讼。

2018年6月,微导纳米先是以NCD株式会社销售的薄膜沉积设备在使用时的方法侵犯了公司发明专利“一种晶硅太阳能电池的制造工艺”为由向江苏省苏州市中级人民法院提起诉讼,要求 NCD 株式会社立即停止制造、销售被控侵权产品,销毁被控侵权产品。

2019年5月,NCD株式会社以微导纳米生产销售的“Al2O3 原子层沉积设备——夸父系列原子层沉积镀膜系统”落入其发明专利“用于薄膜沉积的方法和系统”的保护范围为由向江苏省苏州市中级人民法院提起诉讼,并要求微导纳米停止销售被控侵权产品并赔偿300万元及承担律师费和公证费等费用。

公司诉 NCD 株式会社案件于 2019 年 10 月撤诉。NCD株式会社诉公司的案件,判决微导纳米KF5500D型“夸父”原子层沉积镀膜系统设备与涉案专利权要求相比,因缺少相关技术特征,认定其未落入涉案专利权的保护范围。据此,NCD株式会社的诉讼请求缺乏事实和法律依据不能成立,法院驳回其全部诉讼请求。

2020年5月,NCD 株式会社向最高人民法院提起上诉,请求撤销江苏省苏州市中级人民法院(2019)苏05知初339号民事判决,发回重审。截至本招股说明书签署日,该案二审尚在审理中。

截至招股书签署日,微导纳米共拥有11项发明专利,上述提到的“一种晶硅太阳能电池的制造工艺”是公司11项发明专利之一,于2016年申请。

评论