文|北京海证

百度堪忧。

百度云和智能驾驶业务的成本投入越来越大,正在不断消耗百度基本盘的利润。

分析百度2020年以来财报发现,百度的“三大增长引擎”,云、智能驾驶业务,在线营销业务基本盘,前两者是吸血端,后者为供血端,若要长期发展,两者都不能掉链子。

可现实是,广告行业已入冬,百度在线营销业务四季度仅增长1%,负责“吸血”的云和智能驾驶业务面临一系列隐忧,距离真正盈利,遥遥无期。云和智能驾驶业务跑的越快,百度总体净利下降就越快。

另外,百度业务构成的这种割裂感,使得百度在价值股与成长股之间摇摆,也得不到资本市场所青睐。一年来,百度的股价在美股及港股市场,都近乎腰斩。

01、一骑绝尘的云和智能驾驶业务

早在2020年Q4财报发布的时候,百度就将自己定义为“AI生态型公司”。

如今,一年时间已经过去。单从营收增长角度看,百度在云与智能驾驶等组成的AI新业务方面可圈可点。相比较于搜索基本盘的在线营销业务,AI新业务增速喜人,称其为第二增长曲线、或重要增长引擎,均不为过。

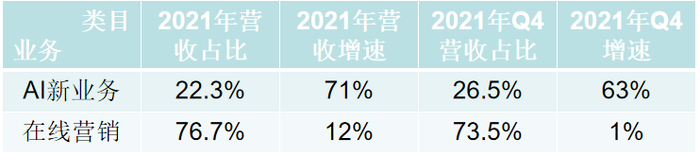

2021年,百度除爱奇艺外的所有业务(即核心业务)营收为952亿元人民币,同比增长21%。AI新业务是增长的引擎,2021年营收212亿元,占比仅22.3%,但同比增长高达71%;而百度在线营收基本盘,占比虽达76.7%,但增速仅有12%。

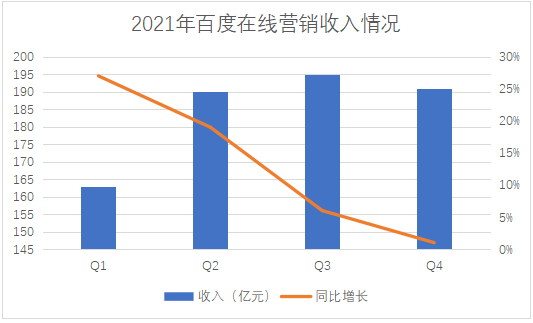

去年第四季度,这两方面业务的增速反差更大。在线营销业务营收191亿元,占比降为73.5%,同比增长仅为1%;而AI新业务营收为69亿元,占比为26.5%,同比增长高达63%。

实际上,从2021年以来,AI新业务营收就一直快速增长,最高增速达到了88%。

AI新业务当中,云业务负责拉动整体营收增长,而智能驾驶则负责“讲故事”。

云业务在AI新业务中的营收占比最大,去年营收151亿元,占比高达71.2%,其营收增速也高于行业平均水平的。去年全年,百度AI新业务增速为64%,而国内国内主流云计算企业增速普遍在30%-50%之间。

AI新业务中,智能驾驶更是经常被百度高管挂在嘴巴。据百度创始人李彦宏在去年Q4财报会上表示:“百度萝卜快跑在2021年第四季度的订单量约21.3万单,环比增长近一倍,订单量全球领先,再次夯实百度在全球自动驾驶市场的领先地位。”

“萝卜驾驶”是百度智能驾驶的服务平台。去年5月2日,百度的“萝卜快跑”成为中国首批“自动驾驶出行服务”入选平台,已在北京、上海、广州、深圳、重庆、长沙和沧州面向公众常态化试运营。截至2021年上半年,接待乘客超过40万名。

开源证券分析师陈宝健认为,云计算是国内数字经济的底座;渤海证券近期的研报认为,云计算市场规模大、增速较快,且需求侧持续增长,未来市场前景广阔。而中信证券在2021年底的研报中更是指出,自动驾驶潜在市场空间超数万亿。

百度兼具云与智能驾驶两大“故事型”业务,中信证券点评百度四季报表示,从中长期维度看,智能云、智能驾驶等领域的积极进展,将成为百度未来的增长曲线。从某种程度上看,百度是股市中难得的成长股。

可在资本市场上,百度的股价却反其道而行之,一年来,其股价在美股及港股市场,都近乎腰斩。具体来看,截至3月7日,百度在美股市场的股价较一年来的最高点下跌约47%,在港股市场的股价较一年最高价下跌约45%。

02、失控边缘的成本投入

如今股市投资者更为谨慎,不仅看重互联网企业的未来,也看重当前盈利能力。蓬勃发展的云与智能驾驶业务的背后,是百度这两年的盈利逐年下滑。

营业利润是一家企业盈利能力的重要体现。单就去年四季度,百度包括在线营销业务及AI新业务在内的经营利润为30亿,同比增长下跌幅度达到了53%,而且经营利润率也进一步从上季度的15%进一步下滑至11%。

这不是百度营业利润的第一次下滑了,从2020年四季度开始,百度的营业利润就开始了快速下滑态势,一直延续刚刚过去的2021年四季度;而百度的经营利润率,也从2021年二季度开始一直下滑,下滑至2021年Q4。

另外,百度四季度归母净利仅17亿,而二三季度还一度是负数,即分别亏了11.64亿和165.59亿元。

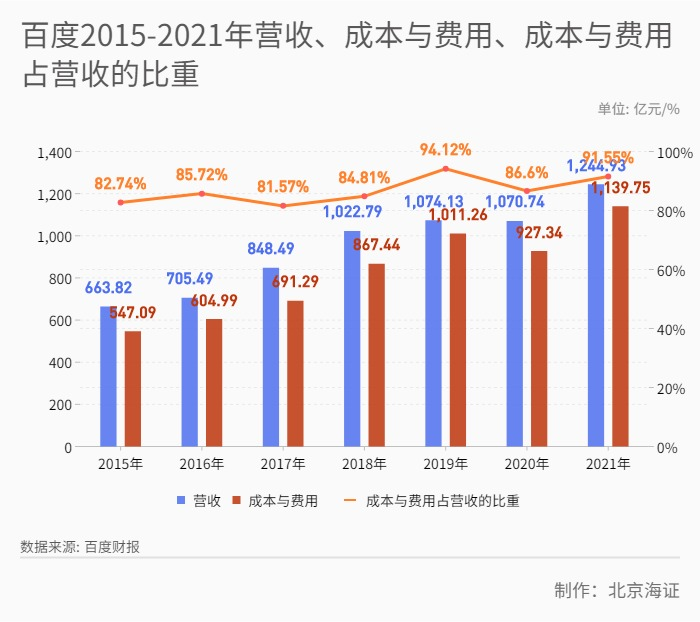

百度盈利下滑的背后是成本投入越来越高,即烧钱越来越多。

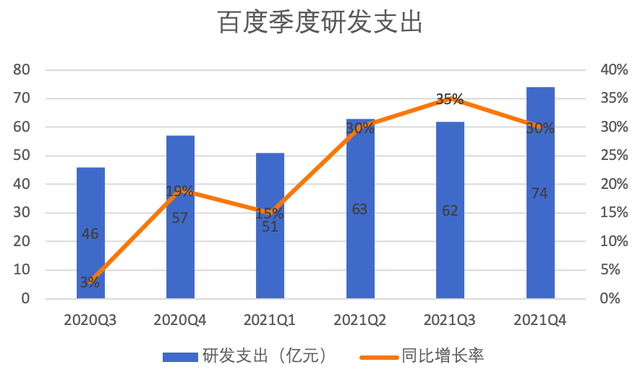

百度四季度成本与费用为311亿元,较上年同期的252亿元增长23%。其中,成本为173亿元,较上年同期增长19%;销售及管理费用为65亿元,较上年同期增长27%;研发费用为74亿元,较上年同期增长30%。这当中,尤以研发费用增长最为剧烈。

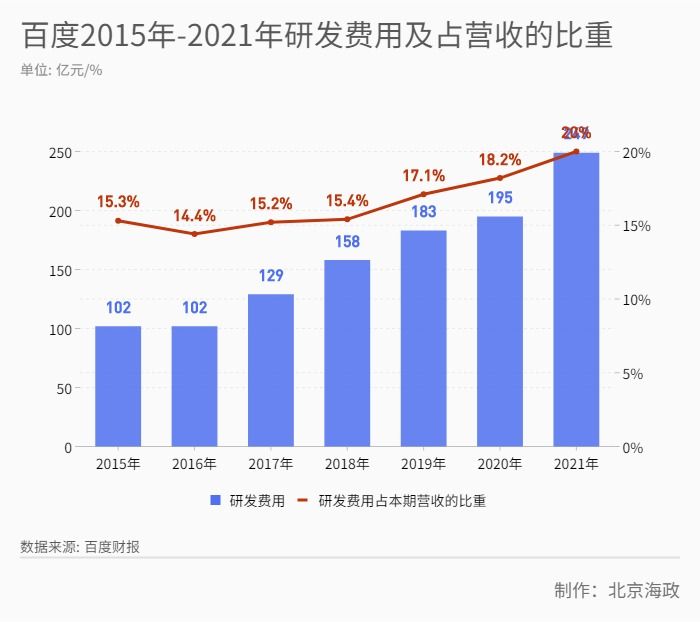

以年度的角度看,百度研发费用在十年左右的时间,增长了17倍。

具体来说,自2010年至今,百度累计投入研发费用1273亿,其中大多数投入都发生在最近几年,即2014年7月启动“百度无人驾驶汽车”研发计划后。

2015年研发费用突破100亿,是2010年-2012年的平均年研发费用14.5亿元的6.7倍;而2021年研发费用达249亿,是14.5亿的17.2倍。研发费用占营收的比重,也在不断地扩大,从2015年的15.3%上升到2021年的20%。

以季度的角度来看,2020年Q3以来,百度的研发费用也上涨很快,从2020年Q3的46亿一下子上涨到2021年四季度的 74亿,一年半时间上涨了60%。

其实,百度的销售和管理费用也包括了百度在AI新业务方面的投入。如由于云业务、智能驾驶等AI新业务对懂客户业务、又懂技术的高薪销售人员需求很高,工资开支较大。2021年四季度,百度销售与管理费用为64.51亿万,同比增长27%;2021年全年为247亿元,同比增长37%。

成本费用的不断升高,已经快赶上了百度的营收了。2021年百度成本与费用总额达到1139.75亿元,占比总营收的比重为91.55%,而2020年这一比重为86.6%,2018年为84.71%。

智能驾驶烧钱,在业界有名。不仅百度,据The information媒体报道,Uber自2015年开启自动驾驶业务后,几乎每年烧5亿美元,而且依然面临着资金压力。而且,Uber、乃至研究智能驾驶的谷歌,其背后都有主营业务源源不断地输血。

如今,百度输血的在线营销业务,已经出了问题。

03、广告业务还能输血多久?

2021年四季度,百度的在线营销营收仅增长1%,增幅在2021年已是三连降。

互联网广告已经进入寒冬。中关村互动营销实验室联合普华永道等机构发布的《2021中国互联网广告数据报告》显示,2021年中国互联网广告市场收入5435亿元(不含港澳台地区),同比增长9.32%,增幅较上年减缓4.53个百分点。

一些互联网大厂的广告业务已经提前停止增长或直接负增长。据上证报,过去半年,字节跳动旗下的抖音和今日头条两大核心产品,均亦停止增长,其中今日头条甚至处于亏损边缘。而阿里财报显示,四季度,淘宝和天猫的广告收入和电商佣金的客户管理收入也首次出现负增长,同比下降1%。

百度在线营销虽然转型为移动生态,推进服务化战略,但难敌“寒冬”大趋势,难免受到影响,或进入负增长通道。

另外,互联网广告已经从信息流转向了短视频平台。据QuestMobile,2021年短视频广告的增长达到31.5%,而泛资讯广告仅增长7.5%。另据《2021中国互联网广告数据报告》则显示,搜索类广告在收入与市场份额方面已连续三年下滑,市场占比降至11.9%。

百度的在线营销提供的多是搜索与信息流广告,难免受到增长放缓、市场份额下滑的影响。

即使在百度内部,其在线营销所占的比重也越来越低。2021年四季度,百度在线营销收入191亿元人民币,占总营收的比重下降到了58%。

目前,百度的财报没有披露AI新业务,即云与智能驾驶的盈利情况对利润贡献不大。

百度云虽然连续三个季度增速超55%,但是,目前百度云业务的盈利在财报中没有披露,但可预估对利润贡献不大,据TechWeb的消息,李彦宏今年亲自承担了百度智能云的业绩KPI。而一直津津乐道的智能驾驶,目前处于大规模烧钱期,商业化落地处于探索期。

AI新业务的高增速,来自于研发费用的越来越多的投入,这也就意味着对在线营销收入的消耗越来越多。在百度在线营销增速越来越慢,即将进入负增长的情况下,百度还能为AI新业务输血多久?

早在百度四季度财报发布前几天,就有媒体报道百度开始裁员,据报道,进入2022年1月,百度AIG(ACG、TPG、INF)、MEG等多条业务线正在进行人员精简。本次减员涉及百度多个部门,各部门认领减员KPI。对此,百度回应称“绩效优化”。但裁员对于百度来说,不失为减低开支的一个手段。

早在去年12月,据腾讯《深网》报道,百度智能驾驶事业群(IDG)总经理李震宇在内部大会上称,为了更好地运营,IDG转签至新主体运作,需要制定并完成年度营收指标。百度已经迫不及待地要求智能驾驶业务造血了。

据摩根大通预计,百度自动驾驶出行服务平台—萝卜快跑将在2022年达到拐点,在2025年实现单车盈利。

即使百度的AI新业务在大规模烧钱后,走到了盈利的阶段,但是云与智能驾驶,一直面临来自阿里、华为、谷歌等巨头的激烈竞争,以及更加严峻的资本和业务扩张风险,并非前途一片光明。

百度未来堪忧。

评论