文|文軒财经

增收不增利、销售费用占比过高是正处于转型周期中的玻尿酸龙头企业——华熙生物目前亟待解决的两大难题。

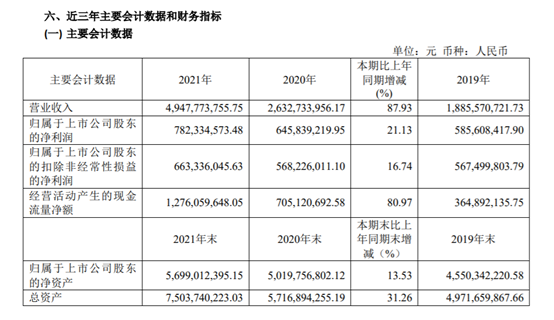

3月11日,华熙生物公布了其2021年年度报告,财报显示,2021年,华熙生物实现营收约49.48亿元,相较2020年的26.33亿元大涨87.93%,这一涨幅也是自2017年以来的5年里的最大涨幅。

图片截自华熙生物

年报尴尬的是,虽然营收较2020年增加了接近一半,利润却并没有如期实现“水涨船高”,净利润增幅远低于营收增幅:归属于上市公司股东的净利润约7.82亿元,同比增长21.13%;其中扣非净利润为约6.63亿元,增幅为16.74%。销售净利率约16%,连续四年下滑至不足2018年的一半水平。

纯纯一个“增收不增利”的大局面。

为何造成这种局面,或许可以从其逐年走高的销售费用中找到答案。

01 销售费用24亿,占总营收一半,增速超营收34个百分点

作为一家以提供玻尿酸原料发家的企业,华熙生物近年来正在寻求从“to B”到“to C”(即从面向企业端口转向直接面向消费者端口)的商业化转型,业务重心由原本的以玻尿酸原料为核心转变为以功能性护肤品为核心,而护肤品业务本就是一个烧钱的业务,需要更高的营销和销售费用作支撑,持续增长的销售费用虽然对带动营收业绩起到了一定的作用,但也间接拖垮了利润的增长。

年报显示,华熙生物2018年、2019年和2020年销售费用分别为2.84亿元、5.21亿元、10.99亿元,占同期营收的22.49%、27.62%、41.74%。

到了2021年,这一数字更是夸张,销售费用直接高达24.36亿元,几乎占了总营收的一半,同比增长了121.62%,这个增速比营收增速高了近34个百分点。

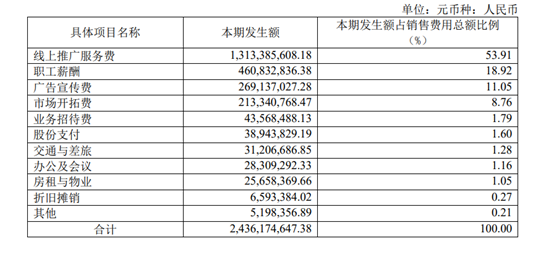

这24.36亿销售费用中,一半都花在了线上推广服务费中,占比高达53.9%。

图片截自华熙生物年报

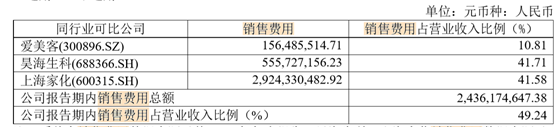

对比同行来看,华熙生物的销售费用占总营收的比例也相对较重。爱美客销售费用占营收比例仅为10.81%,昊海生科销售费用占总营收比例为41.71%,上海家化销售费用占营收比例为41.58%,分别比销售费用占营收比例为49.24%的华熙生物少了约38.43%、7.53%和7.66%。

图片截自华熙生物年报

财经观察员杨震在接受文轩财经采访时表示,从华熙的财报来看,大部分利润还是被to C在线销售的成本吃掉了。这是因为线上获客的成本并没有降低,反而增加了。因为以具有社交媒体属性的在线平台为获客渠道的新的销售模式,使得消费者的决策成本大大提高了。要有效吸引消费者的“眼球”,也就是注意力,需要供应方的让利足以覆盖掉消费者决策的机会成本。其次,在线销售越来越依赖于富有粘性的带货龙头。这些龙头的坑位,也就是渠道,因功能性护肤品供货商竞争激烈而愈显稀缺,其带货的价格只会上升,而不会降低。二者相加,可以说,说服消费者的成本增加了。在这种情况下,销售端的议价权肯定要强于供货端。目前,华熙不可能自己去开设平台和经营MCN,其竞争对手也不会放着坑位不去争抢,因而华熙的议价能力无法压倒在线营销方。这是导致华熙营销成本上升、边际盈利降低的原因。

销售费用承压,持续增长的销售费用明显拖累利润增长,导致毛利率空间进一步被压缩。

图片截自华熙生物年报

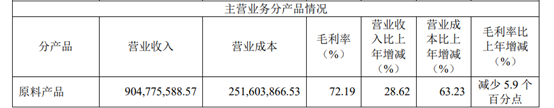

据东方财富网统计,华熙生物2021年毛利率为78.07%,较2020年下降3.34个百分点,为近4年来最低。其中原料产品毛利72.19%较2020年下滑5.9个百分点。

体现在净利率端口则更为明显,2021年仅15.67%的净利率刷新了近四年新低,相比2018年和2019年的超30%的净利率减少近半。

图片来源|东方财富网

另外,目前华熙生物面临的另一大难题就是销售净利率的持续下滑。

2018年至2021年,华熙生物销售净利率分别为33.6%、31%、24.5%、16%,呈现出下滑态势。

02 寻第二增长极,玻尿酸原料供应商求转型

针对净利润增长缓慢这一问题,华熙生物回应称:“公司利润增速不及收入增速,主要来自于公司坚持长期主义,高度重视长期持续发展所需要的战略性性投入,包括产能布局前置、关键能力建设,基础研究投入,孵化新业务、股权激励、品牌建设等方面。上述战略性投入对短期业绩贡献不大,但对公司拓宽护城河,不断巩固核心竞争力,不断扩大领先优势,以及获取新的战略性机会具有重要意义,将在未来2-5年逐渐产生对经营的直接贡献。”

即在华熙生物方面看来,战略性的投入对短期业绩贡献不大是净利润增长缓慢的主要原因,并且,华熙生物认为在未来的2到5年内前期投入将会陆续获取回报。

尽管在外界看来,从“to B”到“to C”的转型之路面临着诸多关卡,但华熙生物依然坚定不移执行着转型路线。

华熙生物董事长赵燕在业绩说明会上说道:“大家一提华熙生物就是一家玻尿酸公司,其实我们已经不仅是玻尿酸公司了,玻尿酸只是我的基本盘。”

赵燕表示,华熙生物2022年的重中之重是合成生物,比如多种功能糖和氨基酸类生物活性物质,并围绕这些物质开展医疗、护肤、食品等终端产品开发。

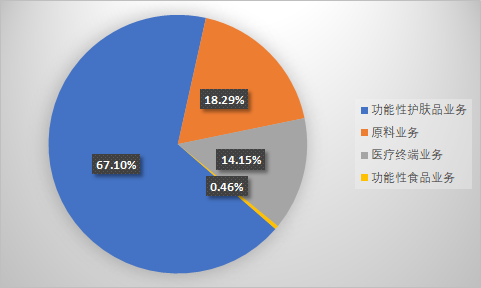

目前,华熙生物主要涉及4大业务板块,包括最开始的原料业务、医疗终端业务,转型后主要发力的功能性护肤品业务以及于去年开始尝试的功能性食品业务。

2021年,公司原料业务实现收入9.05亿元,同比增长28.62%,占公司主营业务收入的18.29%;功能性护肤品实现收入33.20亿元,同比增长146.57%,占公司主营业务收入的67.1%;医疗终端业务实现收入7亿元,同比增长21.54%,占公司主营业务收入的14.15%;

图|2021年华熙生物四大业务板块业绩占比,文轩财经制图

将作为主要营收来源的功能性护肤品业务进行细分来看,华熙生物旗下的功能性护肤品主要有润百颜、夸迪、米蓓尔和BM肌活4大品牌。

其中,润百颜2021年营收12.29亿,首次突破十亿元大关,同比增长117.42%,营收贡献约1/4。其次是夸迪,去年实现营收9.79亿,同比增长150.19%,营收贡献近两成。米蓓尔营收4.2亿,占总营收的8.5%;BM肌活营收4.35亿元,占总营收的8.8%。

在财报中,华熙生物并未公开其新兴赛道下功能性食品业务的业绩贡献,但根据2021年全年营收约49.48亿元计算,功能性食品业务实现收入约0.23亿元,占公司主营业务收入的0.46%,几乎可以忽略不计。

03 新兴业务功能性食品开局不利,营收贡献不足1%

文轩财经查阅历年年报发现,华熙生物营收结构已经发生很大变化,营收的主要贡献来源已经由早年间的原料供应业务转变为功能性护肤品业务。

从图中可以看出,C端业务已经扛起了华熙生物的营收“大旗”:功能性护肤品业务营收占比逐年递增,已从2018年的约23%增加至2021年的约67%;B端原料产品和医疗终端产品的营收占比则呈现逐年下滑,原料产品营收占比从2018年的约52%缩减至2021年的约18%,医疗终端产品的营收占比从2018年的约25%缩减至2021年的约14%。

作为新兴航道的功能性食品业务,在2021年的整体业绩贡献则不足1%。

事实上,2021年是华熙生物功能性食品的发展元年。

去年1月7日,国家卫健委发布公告,批准透明质酸钠为新食品原料,可应用于乳制品、饮料类等。

同年1月,华熙生物迫不及待发布首个玻尿酸食品品牌“黑零”,紧接着,3月份,推出了玻尿酸水品牌“水肌泉”;8月份,再推出透明质酸果饮品牌“休想角落”。三大品牌涉及了玻尿酸饮品、玻尿酸软糖、玻尿酸果冻、玻尿酸白芸豆益生菌压片等以玻尿酸为核心卖点的食品。这些产品销量如何呢?

文轩财经打开淘宝发现,截至发稿日,水肌泉旗舰店2瓶420ml的玻尿酸饮用水月销量为8万+、售价119元30粒的黑零GABA软糖氨基丁酸糖果和休想角落目前的月销量基本只有300-400,有些产品仅为个位数甚至销量为零。

图片截自天猫官方旗舰店

文轩财经筛选销量最高的几款产品查看评价,发现多是因价格便宜、尝个新鲜等原因选择购买的,而就饮品本身而言,大多数评价表示和普通的几块钱的矿泉水没区别。

图片截自天猫官方旗舰店

由此可知,目前,玻尿酸食用产品在市场上的接受度并不算高。不过,新赛道功能性食品业务的开局不利并没有使华熙生物停下对新产品尝试的脚步。掌舵人赵燕表示,今年华熙生物在口腔、造纸等方面都会有所涉及。在文轩智库专家、财经观察员杨震看来,并不看好这种多元经营模式。从市场反应来看,其所谓的功能性食品和口腔护理等业务并不怎么受欢迎。多开辟一种新业务,都要付出相应的沉没成本,而且这些成本并不是对已有业务的简单追加,它们是完全异质的资产,其通用性有限。随着沉没成本的累积和资产专用性提高,将挤占华熙的资金。如果不及时止损,未来倒是有可能危害华熙的资金流动性水平。

随着直接面向C端消费者业务——功能性护肤品业务营收占比越来越重和功能性食品业务板块的开启,意味着销售费用或许在未来很长一段时间内仍将占据华熙生物的营收大头。

也就是说,在本文开头提到的华熙生物目前存在的两大核心问题——增收不增利、销售费用投入高或许在短期内无法得到根本性解决且将伴随华熙生物较长时间。

“相对于华熙进入的其他市场领域,功能性护肤产品市场是目前最有利可图的一个领域。但是前景难说乐观。虽然目前护肤品市场仍处于景气上升期,但是在宏观经济形势预期收紧,竞争对手强劲等因素影响下,这一投入方向前景并不明晰。看来,华熙生物的打算是通过控制C端市场来巩固其在玻尿酸原料领域的龙头地位,并利用原料龙头地位的成本优势来加持消费端市场地位。这一潜在的成本优势要转化为功能性化妆品市场的利润,有赖于其在C端销售模式的整合与创新。华熙可以考虑放弃一些业务多元性,集中资源于功能性护肤品的品牌与销售环节,使其专业化、规模化,降低C端营销的边际成本,以提高利润率。当然这一切都有赖于其在原料领域能否有效承压。”杨震进一步说道。

正如华熙生物自身一直强调的那样,华熙生物是一家坚持长期主义的公司,前期战略性投入是拓宽护城河的重要手段,未来2-5年内会产生回报,只不过届时两大难题能否被逐一化解,还尚待时间检验。

评论