记者|梁怡

近日,长沙博大科工股份有限公司(简称:博大科工)闯关创业板进入一轮问询。

博大科工从事汽车轻量化零部件的研发、生产与销售,主要产品为汽车铝合金精密压铸件,主要应用于汽车发电机系统、起动机系统、空调系统、内饰系统、雨刮系统、发动机进气控制系统等。

就采购和销售环节来看,面对2021年上游原材料铝合金价格大涨,公司抗风险能力较弱导致毛利率承压;另外下游客户高度集中,其中超9成收入都来自前五大客户,大客户依存症以及相应的议价能力同样需要关注。

前五大客户销售占比超9成

报告期内(2018年-2021年上半年),公司营业收入分别为3亿元、3.48亿元、3.84亿元元和2.18亿元,归母净利润分别为2460.24万元、3571.05万元、5378.12万元和1935.02 万元。

2018年-2020年博大科工向前五名客户的销售收入占比分别为90.69%、91.47%、91.03%,2021年上半年有所缓和,但仍然达86.63%,下游客户集中度非常高,具体包括索恩格、法雷奥、电装、格拉默、博世等大型汽车一级零部件供应商。

其中报告期内公司对第一大客户索恩格的营业收入占比分别高达56.03%、55.47%、54.95%、51.55%,主要销售汽车起动机系统、发电机系统的驱动端盖和电刷端盖等,对应的终端汽车品牌涵盖大众、奔驰、宝马、奥迪、日产、通用、比亚迪、长城、吉利等国内外主流汽车。

据悉,索恩格主要从事汽车起动机、发电机,起停电机以及48V BRM能量回收系统的开发、制造与销售,是全球领先的乘用车和商用车起动机、发电机的一级供应商,与戴姆勒、宝马、大众等世界知名整车厂保持长期的合作关系。

2019年全球汽车起动机及发电机市场销售规模约为1.48亿台,其中索恩格起动机及发电机销量为2953万台,市场份额约为20%,全球排名第三位,仅次于法国法雷奥(市场份额22%)、日本电装(市场份额21%)。

2019年博大科工起动机及发电机驱动端盖合计销量为824.86万件,起动机及发电机电刷端盖合计销量为859.46万件。据此测算,公司上述产品在全球市场的占有率约为5.59%和5.82%。

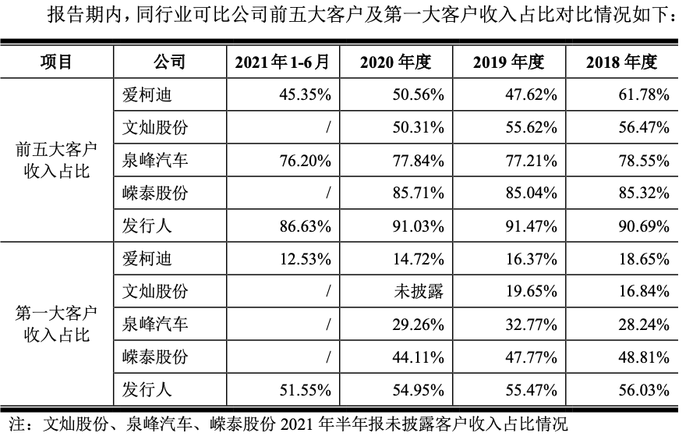

对此,监管层要求博大科工结合同行业可比公司的客户集中度情况、第一大客户占其营业收入比情况说明发行人客户集中度较高是否符合行业特点,发行人与客户的合作关系是否具有一定的历史基础,相关交易的定价原则及公允性,发行人对第一大客户是否存在重大依赖,是否存在重大不利影响。

就行业内部而言,国内主要从事汽车铝合金压铸零部件的上市公司主要包括爱柯迪、文灿股份、泉峰汽车、嵘泰股份等,然而同行们的前五大客户以及第一大客户收入占比均不及博大科工。

博大科工解释称,与同行业可比公司相比,公司业务规模相对偏小,资金实力相对不足,因此产品和客户开发相对集中。由于公司产品体系主要集中于汽车起动机系统、发电机系统及空调系统,而起动机系统、发电机系统主要面向索恩格和电装,空调系统主要面向法雷奥和华达,因此客户集中度相对较高。

但博大科工认为,公司与主要客户的业务合作均具有较长的历史基础,其中与索恩格前身、博世的合作年限已有16年,与其他主要客户的合作年限也近10年,均建立了长期稳定的合作关系,同时公司具备独立面向市场获取业务的能力,对索恩格销售占比较高的情形不存在重大不利影响。

铝价上涨致毛利率承压

2021上半年在主营业务收入同比增长46.74%的情况下,公司净利润仅增长8.11%,原因在于公司的原材料采购价格较2020年大幅增长,毛利率有所下降。报告期内,公司主营业务毛利率分别为26.84%、27.92%、29.84%和23.45%。

博大科工的主要原材料为铝合金,报告期内其采购金额占采购总额的比例在均7成左右,2020年公司采购的铝合金平均单价1.2万元/吨,而2021年上半年铝合金平均单价上涨22.67%至1.56万元/吨。

据了解,受国内外经济发展状况、国际贸易形势、市场供求关系等多因素影响,2021年铝价迎来爆发行情,铝价创近十五年新高,从年初的约15000元/吨一路涨至10月中旬的最高点24000元/吨,随后回调至18000万元/吨左右。

2022年以来,全球范围内铝价持续攀升,2月10日,伦敦金属交易所(LME)铝价最高触及3290美元/吨(约合人民币2.09万元/吨),创下近14年新高;国内沪铝价格同样大幅上涨,3月15日,沪铝主力期货价格达到21960元/吨

中信证券研报认为,近期海外电解铝短缺加剧,铝价不断创出新高。预计2022年国内电解铝供需缺口将扩大至200万吨,低库存背景下价格有望持续上涨,上调电解铝6个月目标价至25000元/吨。

对此,监管层要求博大科工说明报告期后铝合金采购价格的变动情况,发行人是否能通过及时调整产品价格等方式向下游传递或消化原材料价格上涨;测算发行人主要财务数据 (如毛利率)对铝合金采购价格变动的敏感性。

回复显示,博大科工与主要客户约定了年降调价机制和季度材料基础价格调整机制,然而产品的单价涨幅远低于铝价的成本涨幅。这也反映出公司对于下游客户的议价能力相对薄弱,因此也不难解释为何原材料上涨致毛利率承压,短期经营业绩也会受到一定的不利影响。

另外,从主营业务的毛利率对铝合金采购价格变动的敏感性来看,结合2021年下半年的铝价走势,博大科工2021全年毛利率或还将下滑。

评论