文|野马财经 缪凌云

从钱学森的一封亲笔信到今天,历经三十年发展,中国在新能源汽车领域,不仅完成了0到1的突破,而且扭转了油车时代与国际先进水平的巨大差距,与美欧站到了同一条起跑线上,甚至有望弯道超车。

跨越式发展与快速增长的产能背后,是对原材料的日益渴求。再加上镍、钴、锂等“能源金属”在全球的分布并不均匀,出海寻矿成为新能源汽车企业成长壮大的必由之路,也是保障产业长远发展绕不开的话题。

这注定是一条艰辛之路。

从格林布什,到芒廷帕斯;从澳大利亚,到刚果(金);从中非大陆,到北极圈内,一场场承载于资本,却又远高于资本的缠斗与角力,在世界各地持续上演。

“油车”与“电车”的百年轮回

“电动汽车”并不是什么新鲜事物,甚至先于燃油车诞生。

早在1881年,世界上第一辆电池驱动的三轮车就已经出现;三年后,英国人托马斯·帕克成功推出量产四轮电动汽车;1885年,内燃机汽车(三轮)才姗姗问世。

只不过,受制于电池技术的停滞,“电车”在很长一段时间内,都无法解决速度与续航两大硬伤——不到30公里/小时的车速,以及50公里左右的续航,在燃油车面前无异于玩具。于是,昙花一现之后,“电车”迅速沉寂。

这一沉寂,就是百年。

直至20世纪下半叶。一方面,1973年至1992年,因“中东战争”“两伊战争”“海湾战争”连续引发了三次石油危机,让全世界都深切感受到了促进能源多样化、降低对石油依赖的重要性;另一方面,随着汽车保有量飙升,汽车尾气污染问题愈加受重视;与此同时,“石油美元”大背景下,欧盟举起“清洁能源”旗帜,力推国际气候谈判,以《京都议定书》等体系,限制各国碳排放量。这一系列事件,为电能重回汽车舞台打好了基础。

更加重要的是,百年积淀,电池技术的重大突破开始出现。

1976年,英国科学家威廷汉造出了可以充放电的锂电池;1980年,美国教授古迪纳夫尝试以钴酸锂取代金属锂并获得成功,钴酸锂电池有更大的容量、更安全的性能和更低廉的成本;1985年,日本吉野彰在两者基础上,研制出世界上第一块可商用的锂离子电池。

2019年,新能源发展已成燎原之势时,这三位学者被共同授予诺贝尔化学奖,他们的贡献正如那句颁奖词——他们创造了一个可充电的世界。

值得一提的是,1997年,古迪纳夫再次研制出磷酸铁锂电池,而磷酸铁锂,正是当下动力电池的主流技术路线,古迪纳夫也被誉为“锂电池之父”。

当然,除了锂电,铅酸、镍镉等方案都有被研究,目前亦存在磷酸铁锂、三元锂乃至钠等不同方向,出现更先进的产品也未可知。

与石油能源危机和技术突破同步的,是发达国家对于新能源汽车的愈加重视。

1967年,日本电动汽车协会成立,1976年,美国《电动汽车和复合汽车的研究开发和样车试用法令》出台,以财政补贴等手段促进电动汽车业发展;1990年,欧洲“城市电动车”协会成立;1991年,日本《第三届电动汽车普及计划》明确提出,十年内电动汽车的年产量要达到10万辆。

而在世界新能源汽车发展如火如荼之时,另一个东方国家,也悄悄将自己的目光投向了这个蓬勃的产业。

能源金属价格飙涨,盛景下危机暗藏

1992年8月22日,一封来自钱学森的亲笔信,被放到了高层的办公桌上。

82岁高龄的钱学森,在开篇写到——“我国汽车工业应跳过汽油柴油阶段,直接进去减少环境污染的新能源阶段”……

实际上,就在一年前,中国“八五”科技攻关计划中,已经出现了“电动汽车”的身影,与之并列的还有另一个熟悉的词汇——“高速铁路”。

学界关注和政策初涉,给我国新能源汽车行业撒下了一点点种子。

巧合的是,锂也是核工业领域战略物资,新中国对于锂盐厂的建设一直比较重视,再加上南巡讲话,“科学技术是第一生产力”的理念播散开来,作为高新领域的锂业,迎来了新一波热潮。截至1997年,我国碳酸锂总产能占据了世界的四分之一,已建和在建锂盐厂14家,其中包括“射洪锂业”。

只是,1992年的中国,汽车产量刚刚突破100万辆,人均GDP不过366美元,许多国人甚至没有见过汽车。相比之下,这一年,全球汽车总产量为4871万辆。

很少有人能想象,钱老信中所描绘的未来是一种怎样的场景;更没有人能料到,三十年后,在从燃油车向新能源车的赛道切换过程中,这个古老的东方国度能够迎头赶上,并在部分领域实现超车。

2021年,我国新能源汽车产销量分别为354.5万辆、352.1万辆,同比分别增长159.5%、157.5%;其中出口31万辆,同比增长304.6%。而全球新能源汽车总销量不过660万辆。

不仅如此,从动力总成、电驱、中控,到车身、底盘、内外饰,再到充电及配套,我国还拥有全球最完整的新能源汽车产业链体系。

不过,跨越式发展与快速增长的产能背后,是对原材料的日益渴求。

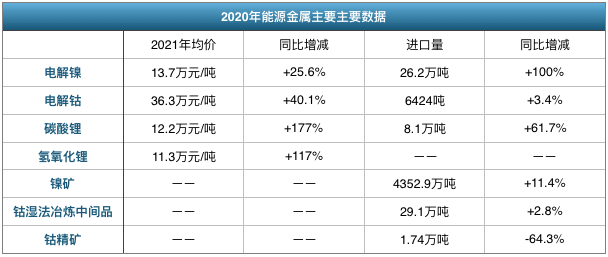

根据工信部数据,过去一年,我国“能源金属”镍、钴、锂,基本都出现了进口明显增加的同时,产品价格大幅上涨的状况。

数据来源:工信部

其中,电解镍、电解钴现货均价分别为13.7万元/吨、36.3万元/吨,同比上涨25.6%、40.1%;碳酸锂、氢氧化锂现货均价分别为12.2万元/吨、11.3万元/吨,同比上涨177%、117%;镍矿、电解镍分别进口4352.9万吨、26.2万吨,同比增长11.4%、100%;碳酸锂进口8.1万吨,同比增长61.7%;钴湿法冶炼中间品、电解钴分别进口29.1万吨、6424吨,同比增长2.8%、3.4%,只有钴精矿进口1.74万吨,同比下降64.3%。

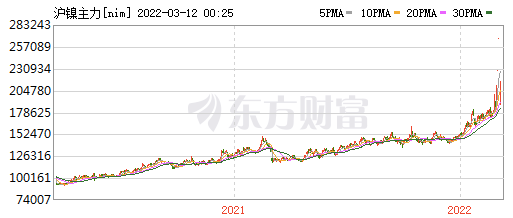

上图为沪镍价格走势图

仅以2021年内来看,沪镍期货2021年初约为12万元/吨,年末涨至近15万元/吨;无锡电子盘锂价指数,则从2021年7月5日的92,一路飙升至12月31日的367;央视新闻亦援引相关企业人士消息,称碳酸锂价格一年多时间,从5万元/吨,上涨至目前的50万元/吨。

快速发展的新能源汽车产业不断推高着能源金属的价格,并且已经传导至下游车企,甚至终端消费者。

2021年以来,特斯拉在国内涨价6次以上,涵盖多款车型;今年1月,小鹏汽车调涨全系车型价格,涨幅在5000元/辆左右,这其中有补贴退坡的因素,但小鹏也表示,“宁德时代(300750.SZ)电池价格大幅上涨,将逐步替换由中航锂电供应”;蔚来、哪吒、极氪、威马等其他新能源品牌均出现不同幅度涨价;长城汽车(601633.SH)则选择了停售白猫、黑猫两款车型,原因为“原材料价格大幅上涨,单台亏损超万元”。

这一现象,正如天齐锂业(002466.SZ)在其财报中描述的,中国锂储量位于世界前列,资源品种相对丰富,但是在国内更加强大的锂盐生产能力面前,锂原料仍属于短缺资源,50%需要进口。

并且,能源金属在全球分布并不均匀,如澳大利亚盛产优质锂矿,印度尼西亚镍矿储量丰富,钴矿主要集中于刚果(金)地区,这就使得原料短缺问题并非只存在于国内,亦存在于欧美、日韩这些新能源汽车发展迅速的国家。

今日之能源金属,就像曾经的石油。2021年,我国原油对外依存度首次下降,但依旧高达72%,且绝大多数原油依旧使用美元结算。

时间无法倒流,1974年美元与石油的挂钩无法阻止,但新能源时代,不能轻易将主动权拱手让人。

1990年代:巧合、溃败、重生,还记得射洪锂业么?

其1992年开工建设,1995年竣工投产,但进入市场不久,就碰上智利化工矿业公司(SQM)等国际巨头盐湖提锂技术突破,产能释放的同时,生产成本大幅下降。再加上设备、管理等多方面的问题,我国锂业遭遇重大打击,许多工厂要么关停,要么建成后无法投产,行业近乎全军覆没,只剩下新疆锂盐厂和射洪锂业几家还在支撑。

射洪锂业的日子也不好过,投产十年,累计亏损6232.3万元,截至2003年8月31日,净资产评估值为-5813.76万元,已资不抵债,给地方政府背上了沉重的债务包袱,改制成为必然。

考虑到资金实力和对行业的熟悉程度,射洪锂业的供应商们也进入了候选名单,这其中,有一位名叫蒋卫平的人。

最终,蒋卫平和他的天齐集团,以1144.91万元接手了射洪锂业全部股份,2007年12月股份制改革后,公司变为“天齐锂业股份有限公司”。顺便一提,蒋卫平在给射洪锂业做供应商时,货源来自“塔力森”。

被锂业危机改变命运的,还有李良彬。

当时的李良彬,担任着江西锂厂溴化锂分厂厂长一职,亲眼目睹了国内企业的低价策略,被汹涌而来的技术浪潮瞬间冲垮。他考虑良久,在稳定的工作与自由创造的空间中,选择了后者,1996年,李良彬毅然辞职,和另外四人一同租下新余市河下星海化工厂(惯称“河下金属锂厂”),次年更名为“新余市赣锋金属锂厂”,即如今的“赣锋锂业(002460.SZ)”。

大浪淘沙的年代,故事不止于此。

1981年,初中毕业,养过鸡、鸭、长毛兔、水貂,卖过豆芽的陈雪华,在浙江省桐乡市翔厚村村办化工厂找到了一份工作,工厂主要生产硫酸铜和氧化镍,也会接触到钴行业。如果没有意外,舍得吃苦又善于学习的陈雪华,或许能一直过着安稳的日子。

意外来了,1993年,在对外不断开放,市场竞争加剧的情况下,国内大量村办企业倒闭,翔厚村工厂也不例外。陈雪华的饭碗被砸了,他只好继续“下海”创业,这一次,创业方向从“农业、畜牧业”,变成了“钴”——几口大锅支起,华友钴业(603799.SH),从这里起航。

四年后,距离翔厚村300公里的安徽省全椒县,在供销社工作了十三年,一路做到主任的梁建坤则主动选择了下海,创立了寒锐钴业(300618.SZ)的前身——寒锐有限。

历史的车轮重新转动,新的玩家陆续登场。如果说,蒋、李、陈故事的注脚是励志,那么格林美(002340.SZ)与盛屯矿业(600711.SH)、盛锌锂能(002240.SZ)的诞生,一个偏向于情怀,一个借力于资本。

格林美创始人许开华本是中南大学冶金科学与工程学院的教授,一次赴日访问研究期间,他与东京大学山本良一博士攀谈良久,在交流了环境承载极限等方面感受的同时,接触到了“城市矿山”等契合于商业逻辑的环境清洁与资源再生理念。

结合自己的专业优势,2001年,从废旧电池与钴镍回收入手的“Green Eco-manufacture(绿色环境制造)”公司,即“格林美”,在许开华的推动下应运而生。

至于盛屯矿业和盛锌锂能,它们皆为潮汕富豪姚杰雄资本运作而来。

盛屯矿业前身是姚杰雄旗下厦门雄震集团股份有限公司(下称“雄震集团”)。2007年开始,雄震集团连续投资和并购三富矿业、鑫盛矿业、银鑫矿业、风驰矿业等公司,向锌、铜、钴、镍等矿业领域转型,并于2011年完成改名;另在2016年、2017年,通过定增、股权转让等途径,姚雄杰拿下原威华股份实控权,而后以并购形式向锂、稀土进军,2021年9月,更名盛锌锂能。

至此,天齐锂业、赣锋锂业、华友钴业、寒锐钴业、格林美,以及盛屯矿业、盛锌锂能,如今的A股能源金属“七雄”悉数登场。

虽然紫金矿业(601899.SH)、中金岭南(000060.SZ)等有色金属企业也有锂、镍、钴相关业务,但从整体业务构成考虑,这七家公司被划入更细分的“能源金属”领域。

出海寻矿,全球落子

众所周知,绝大多数外国企业的中文名称,都来自于音译,并且不同时期,音译的结果也有所不同。

就像现在的“可口可乐”,最早译为“蝌蚪啃蜡”;就像曾经的“塔力森”,现被译为“泰利森”。

泰利森,世界最大的技术级锂精矿供应商,全球锂资源市场份额占比约30%,旗下澳大利亚格林布什锂矿是全球最大的硬岩锂矿,且出矿品质高、加工成本低,矿区气候、地理位置十分优越。从1997年的“射洪锂业”开始,泰利森很长一段时间内都是天齐锂业的唯一原料来源。

2014年3月12日,经过一系列方案调整后,天齐锂业以30.41亿元的价格,将泰利森51%的股份收入囊中。

消息一出,市场震动。

这是一场典型的“蛇吞象”行为,截至2013年6月30日,泰利森资产总额为19.46亿元,净资产14.82亿元;相比之下,2013年底(调整前),天齐锂业总资产、净资产分别为16.79亿元、8.65亿元。

收购过程更加惊险,蒋卫平自己实力有限,最终中投公司驰援参股,在工商银行、瑞士信贷集团等机构的贷款支持下,才补足了资金缺口。为了降低收购失败对上市公司的影响,采取的是天齐集团出面,交易完成后装入天齐锂业的曲线策略。

实际上,对蒋卫平来说,一口吞下泰利森并非本意,他的计划是“慢慢来”。

在接受《上海证券报》采访时,蒋透露,“我们与泰利森打了十多年的交道,每年的价格谈判都非常艰苦。我们早就有心收购它,但也意识到实力不够”,分期分批地购买泰利森股票或是一个更优的选择。

奈何2012年,风云突变,另一家锂巨头美国洛克伍德,欲以45.54亿元现金收购泰利森全部股份。如果该收购最终完成,对天齐锂业来说是“可能致命且难以接受的”。

蒋卫平判断,作为全球锂化工三巨头之一,洛克伍德已拥有智利阿卡塔玛盐湖资产,收购泰利森后,其完全可以将泰利森关掉用作战略储备。而正如上文所说,天齐锂业高度依赖着泰利森的原料供给。

供应链危机下,阻击洛克伍德,以高价抢购泰利森成了唯一的出路。

当然,此次并购给天齐锂业带来的好处是巨大的,收购完成后,不仅可以形成产业协同锁定货源、降低成本,而且能够借鉴先进技术,提高自身水平。从财务数据来看,2014年,天齐锂业扣非净利润1.05亿元,相比2013年的0.14亿元大幅提高,毛利率、净利率也分别从2013年的16.97%、-27.5%,提升至2014年的32.23%、19.79%。

天齐锂业在泰利森事件中所面临的困境与最终的选择,称得上我国能源金属行业的缩影。

特别是亲身经历了1990年代,国际巨头降维打击之下,我国锂业毫无还手之力,近乎一夜崩盘、溃不成军的那批企业家们,更能深切感受到,将发展命脉握在自己手中的重要性。就像华友钴业陈雪华曾说过的,“如果原料问题不能得到根本性解决,终有一天要无米下锅”。

于是,出海寻矿,成为了七家企业共同的执念。

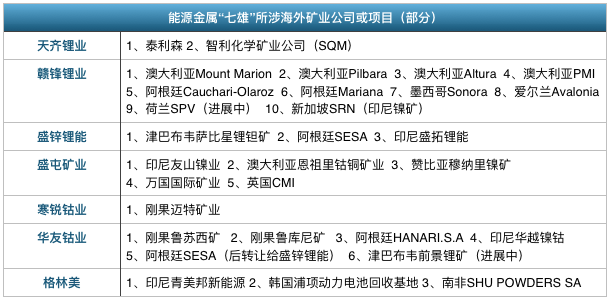

数据来源,各公司公告、官网、招股书

2003年6月,陈雪华亲赴非洲“找米”,在资金实力有限的情况下,先于2006年投资数百万美元,设立原料采购点;而后2008年,一举收购MIKAS和COMMUS公司两家刚果(金)矿山企业,成为第一批买下当地矿山的中国企业。

2007年,刚果(金)出台原矿出口禁令,同年,寒锐钴业投资设立刚果迈特矿业,进行钴、铜矿的采购,同时一度持有刚果迈特10942号矿山采矿权(2019年失效),2021年末申请港交所H股上市时,寒锐钴业再次表明了继续在全球范围内寻找及投资矿山的计划;2011年4月,刚刚完成上市的赣锋锂业,便对加拿大国际锂业进行投资,而后一路高歌猛进,对爱尔兰Blackstair锂辉石、阿根廷Mariana卤水矿、澳大利亚RIM等多个项目和公司进行投资。

2017年,在国内十年狂揽七家矿业公司后,盛屯矿业拿下万国国际矿业16.67%股权、英国CMI25%股份,正式进军境外优质矿产资源;2021年9月,其兄弟公司盛锌锂能从华友钴业手中全资收购阿根廷SESA公司,后者运营的UT联合体经营着阿根廷SDLA项目(Diablillos盐湖)。

2018年,天齐锂业再度出手,拿下SQM23.77%股份,成为其第二大股东,而SQM,正是二十年前掀起盐湖提锂技术风暴,横扫中国锂业的公司之一。

值得一提的是,位于产业链中下游的格林美,也在2018年9月,开始了印尼镍资源项目投资之路;另外,它在韩国、欧洲等地建立或筹建电池回收基地,是前景不容忽视的海外“城市矿山”。

截至目前,A股七家能源金属上市公司,至少已在澳大利亚、智利、阿根廷、墨西哥、爱尔兰、津巴布韦、赞比亚、刚果(金)、印度尼西亚等全球主要矿区进行过投资布局。

如果将视角放大,还能看到,中国中冶(601618.SH)、盛和资源(600392.SH)、紫金矿业、洛阳钼业(603993.SH)等身份、规模、行业都不同的企业,也在做同样的事情——出海寻矿。

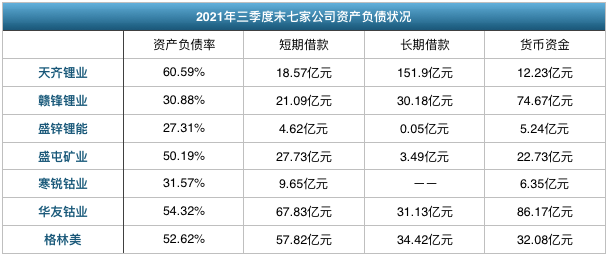

数据来源:各公司公告

从业绩来看,随着新能源汽车的爆发,能源金属上市公司们正迎来收获期,2021年,均取得了亮眼的成绩,多家公司扣非净利润出现数倍的涨幅。

流动的资本,交错的轨迹

十数年出海路,鲜花遍地却也布满荆棘。

首先,是能源巨头们的激烈竞争,甚至刻意抢食。

泰利森事件不再赘述,2017年兖州煤业(现“兖矿能源 600188.SH”)与嘉能可的澳大利亚“猎人谷”煤矿争夺战更是血腥度拉满,先出手的兖煤遭遇嘉能可突袭,多轮惨烈交锋后,最终成交价格高出初始报价约20亿元人民币。

中资企业之间也不可避免存在碰撞。例如赣锋锂业与宁德时代对加拿大千禧锂业的争夺,紫金矿业与宁德时代在加拿大新锂公司的竞争。

其次,矿山盐湖大都位于人烟稀少的郊野之地,一般基础建设差,生活条件简陋,交通运输不便,劳动力缺失……部分地区还可能存在战乱。

寒锐钴业“10942号矿山”迟迟没有开发,因为“距离刚果迈特约300多公里,没有公路和电力供应。如果开采,需要自建道路和自建发电或长途输变电设施,投资金额巨大”。

正如一些纪录片中所看到的,非洲很多矿石是由当地民众手挖肩扛开采出来,许多儿童也会参与类似工作,因此不时会遇到“人权组织”的抗议。

除此之外,悬在中国企业头顶上的另一把达摩克里斯之剑,是对规则的不熟悉。

著名的2008年中铝力拓并购案中,受金融危机影响,债务压顶的力拓向中铝寻求资金支持。原本一帆风顺,就连澳大利亚竞争和消费者委员会、德国政府、美国外国投资委员会等都已经亮了绿灯,最终却因力拓股价反弹后,改变了主意,以董事会投票进行了否决。面对这家一度在手的世界三大铁矿石供应商之一,中铝痛失好牌。

作为重资产、长回报项目,矿业并购还有一个不容忽视的挑战——资金。

数据来源:各公司财报

从上图可以看到,虽然七家公司资产负债率大都不算特别高,但对比借款,手中的货币资金并不宽裕,这还是上市之后,他们频繁再融资的情况下。特别是连续两次大额并购的天齐锂业,一度陷入百亿级债务危机,不过2021年业绩回暖,能缓解一些压力。

面对种种难题,抱团取暖、以合作代替竞争成为越来越多企业的选择。

最典型的,是印度尼西亚苏拉威西。

在这个因《流浪地球》为人熟知的岛屿上,埋藏着全球20%的镍矿资源,也吸引了华友钴业、赣锋锂业、格林美、亿纬锂能(300014.SZ)、盛屯矿业、盛锌锂能、中伟股份(300919.SZ)、青岛中程(300208.SZ)、龙蟠科技(603906.SH)等一批中国企业抱团投资。

2018年,格林美与新展国际、广东邦普、印尼IMIP、阪和兴业合资成立青美邦新能源;

2021年5月华友钴业与亿纬亚洲、香港永瑞等共同投资设立印尼华宇镍钴;

2021年9月23日,盛锌锂能与新加坡STELLAR在印尼共同组建合资公司;11月9日,龙蟠科技亦公告称与STELLAR共建公司。

这其中,广东邦普对应宁德时代,亿纬亚洲对应亿纬锂能;新展国际、印尼IMIP、香港永瑞、STELLAR等公司,背后则是同一家企业——青山控股。

抱团取暖之下,还能充分发挥国人自带的“基建”属性,在投资兴业的同时,改善当地民众的生活,实现共赢。毕竟“修了路,才能一起富”。

合作亦不止于中资企业。

早在2011年,紫金矿业就认购过嘉能可的可转债与股份;2019年,格林美与嘉可能签订了钴原料战略采购协议,后延长至2029年……

国际博弈下,各方资本犬牙交错,竞争与合作,轮番上演。

期货!期货!

一代人有一代人的使命,每个时代又有每个时代的难题。

2022年3月,一场突如其来的“伦镍风暴”,让国人知晓了“世界镍王”青山控股的存在,也感受到了对手的凶残与狠辣。

如果说,经过多年摸索,在一次次并购大战中,中外企业互有输赢,但在期货这个金融舞台,留给我们的更多是伤痛。

中航油、国储铜、株冶锌、原油宝,四次逼仓,四次惨败。短短十二字背后,是国家、国企、民企、机构、个人各个层面的重大损失。

此次青山控股遭到狙击,虽然从目前来看,局面似乎正在好转,但很显然,不能期待每一次风险,都用非常规方式来解决。

就像中航油事件中,套保被做成投机;就像伦镍事件中,头部企业巨额单量的交叉套保,应该有多重预案应对极限逼仓。

前车之鉴犹在,许多问题本可以有着更加从容的解决方案。

......

时光流转,从钱学森的一封信到今天,能源金属企业出海寻矿一路波折,但终究为他们自己,也为我国新能源汽车产业,构起了一道护城河。

当然,一个产业的发展,并不是单线向前,而是多条道路齐头并进,又相互交织。

1993年,刘金成开始担任“国家新型储能材料工程中心”技术部经理,参加863镍氢电池产业化攻关工作;

同年,北京有色金属研究院在深圳成立比格电池有限公司,王传福出任总经理;

1999年,曾毓群被提为新科电磁工程总监。

巧合的是,我国动力电池领域三个重要企业的创始人,都是理工科出身。另一个故事,也将从这里开始——《A股动力电池江湖录》。

评论