文|化妆品观察

日前,据天眼查官网显示,上海时垠电子商务有限公司获新一轮融资,投资方为腾讯投资和HUPO CAPITALLIMITED。时垠电商旗下拥有新锐护肤品牌PMPM环球配方,该品牌主打植物配方,产品线覆盖精华、水乳、面膜等。

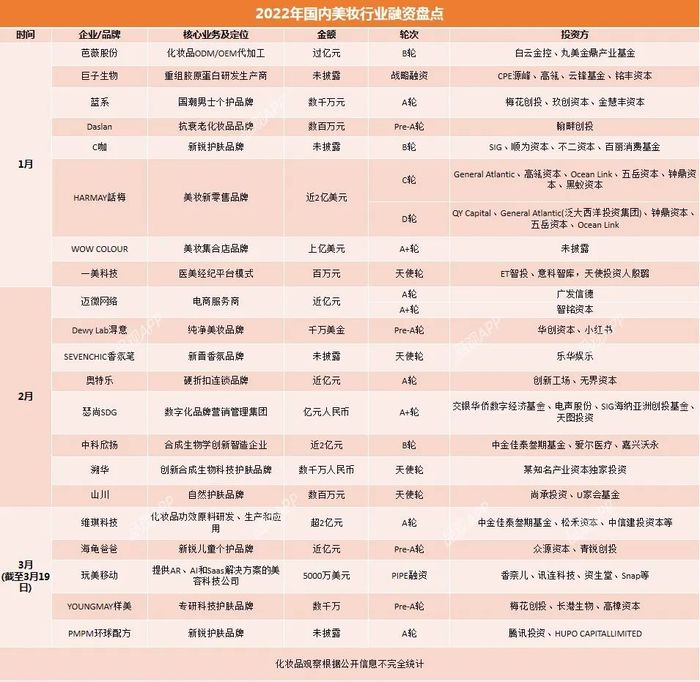

这是今年美妆行业的又一起融资。据化妆品观察不完全统计,截至3月19日,2022年国内美妆行业公开的融资事件已达21起,其中不乏上亿元大单。在融资分布上,从原料商、代工厂、品牌方到渠道商,均有涉及,几乎覆盖了整个化妆品产业链。

超32亿,资本依然看好美妆

从融资金额来看,资本今年依然出手阔绰。根据已披露的金额粗略估计,上述21起融资交易,总交易额约32.23亿元,其中,接近或超过亿元级别的就占了半数。此外,蓝系等4家品牌分别达到了数千万级别。

其中,最大一笔融资金额来自美妆新零售品牌HARMAY話梅。今年1月,話梅宣布完成C轮及D轮融资,两轮融资交易金额合计近2亿美元(以3月19日汇率计算,约合人民币12.72亿元)。公开信息显示,2019年至今,話梅已先后获得4轮融资,最新一轮融资之后,有行业人士指出,“其整体估值或可达90亿元”。

此外,芭薇股份、WOW COLOUR、维琪科技、中科欣扬、迈微网络等均拿到亿元级别大额融资,这些企业涵盖了代工厂、美妆集合店、原料商及电商服务商。相比之下,无论从频次还是金额方面,今年直接对美妆品牌的投资案例都偏少。

“资本看中的是整个产业链,而不只是一个渠道或者品牌。” 广州麦穗企业管理咨询有限公司总经理刘博表示。

去年,部分新锐品牌遇冷,尤其下半年资本投资美妆的脚步有所放缓。在部分行业人士看来,这意味着砸钱、砸流量的玩法不再受追捧,市场逐渐回归理性。事实上,资本并非不再偏爱美妆,而是将目光投向更有价值的企业或品牌。

刘博表示,投资的逻辑没变,美妆依然是朝阳行业,其利润和成长空间依然是资本所需求的,资本依然很看好这个赛道,只是更谨慎了,不再盲目跟风和追捧。

这一点从融资轮次上也得到了验证。在今年以来的21起融资案例中,天使轮、A轮的多达15起。自然护肤品牌山川的投资方、尚承投资管理合伙人王培就表示,国内整体个护市场具备上升空间和强大潜力。

重研发,资本挺进上游

向上游延伸,是资本今年在美妆行业的投资特点。

今年以来,已有4家上游企业获得融资,分别是芭薇股份、巨子生物、中科欣扬和维琪科技。

棋兆资本执行事务合伙人杨九阳表示,今年拿到投资的这些企业,跟前两年的有所不同,以往会集中于一些护肤和彩妆品牌,现在则逐渐往产业链的上游走。

以芭薇股份为例,今年初芭薇股份完成过亿元人民币B轮融资,由白云金控及丸美金鼎产业基金共同参投。据了解,本轮资金将用于投入数字化智能工厂改造,以扩充产能提升利用率及对原材料应用、配方研发,加强公司竞争技术壁垒。

这离不开芭薇在原材料应用与配方上较强的研发能力和检测能力。金鼎资本项目负责人表示,芭薇深耕化妆品制造产业链,业务涵盖了研发端、制造端、产品端、检测端,相信其在国家监管法规逐渐完善、行业越来越集中的趋势环境下能跑出来,成为中国化妆品供应链平台领军品牌企业。

除了代工厂,受到青睐的还有原料商。中科欣扬致力于极端环境微生物酶及小分子物质开发与应用,其拥有来自国内外顶级高校和科研院所的核心研发团队;巨子生物是一家重组胶原蛋白研发生产商,其专利技术已进行产业化转型,入驻医疗美容机构,还推出了可丽金、可复美等护肤品牌;维琪科技专注于化妆品功效原料,去年,该公司自主创新研发了0003号原料,本轮融资资金也将主要用于功效性护肤品原料研发和生产基地建设等方面。

“国内品牌端还是更擅长渠道和流量的打法,自身产品研发的能力和投入不足,打造差异化的核心在于代工厂,资本投资代工厂正是基于这个逻辑。”杨九阳表示,产品端同质化现象严重的情况下,上游的原料研发则会更加受到资本的青睐。

功效护肤热度不减

在品牌端,资本今年看重哪些玩家?

“功效”成为高频词。在今年的投融资案例中,获投的品牌方多聚焦于功效护肤。据艾瑞咨询报告,2020年功效型护肤品市场规模为260.1亿元,2023年将达到589.7亿元,年均复合增速29.4%。

完成B轮融资的新锐护肤品牌C咖,其主打涂抹式面膜,主要产品为C咖小罐膜,成分中含祛痘成分皮傲宁、高纯精华级烟酰胺等。自2021年3月正式运营以来,C咖已完成第三轮融资。SIG合伙人任剑琼表示,看好C咖创始团队“对渠道的深刻洞察,对消费者品类偏好的数据化管理,对功效储备及研发能力的布局”。

获得资本青睐的功效护肤品牌还有Daslan,其专注于抗衰老功效化妆品产品的研发,主打鱼子抗衰系列产品,产品面向25-35岁用户群体,在今年1月拿到数百万元Pre-A轮融资。

同时,部分蓝海赛道也获得了资本关注,这其中既有面向细分群体的新锐品牌,也有打出“科技+美妆”组合牌的企业。

近年来男性护肤化妆意识增强,市场增速较快,男士个护品牌蓝系顺势而起,拿下数千万元A轮融资。去年底,该品牌还与科丝美诗化妆品研究中心合作成立联合实验室,希望借此持续推出真正解决男性护肤痛点的功效型产品。新锐品牌海龟爸爸则聚焦儿童护理赛道,此次由众源资本领投、青锐创投跟投,完成近亿元Pre-A轮融资。

此外,YOUNGMAY样美和溯华都定位于科技护肤品牌,玩美移动则以全球领先的AR、AI和SaaS科技服务,为消费者提供虚拟试妆等个性化美妆体验。

资本“筛选”头部玩家

今年,美妆行业融资中还有一个明显的特点:资本不仅投资了线下的美妆新零售品牌,还对线上的电商服务商青睐有加。无论线上还是线下,都是化妆品产业链中至关重要的一环,从相关融资中或可以窥见行业的趋势。

一方面,头部美妆集合店仍有“热钱”涌入。据化妆品观察不完全统计,自2020年以来,市场上先后涌现了近20家新型美妆集合店,但在去年下半年,却屡屡出现亏损、闭店的传闻。与之形成鲜明对比的是,話梅、WOW COLOUR今年再获上亿美元资本加持。

这意味着,资本正在向头部集合店聚集。ONLY WRITE创始人周建雷曾指出,“新物种已经到了下半场,洗牌在所难免,大量缺少核心竞争力的零售品牌可能会被淘汰,留下来的是真正有基本功、认真做零售的品牌。”

另一方面,线上服务商吸引资本布局。据飞瓜数据,抖音2月份美妆成交额约为52.97亿元,同比增长约191.36%。高速增长的数字背后,抖音电商代运营持续火热。以迈微网络为例,其在2月份完成了A轮及A+轮累计近亿元人民币融资。目前,迈微网络已与爱茉莉太平洋、强生、联合利华、雅诗兰黛等达成合作。

与此同时,丽人丽妆等传统美妆TP商也在逐步加大对抖音平台的布局,其2021年报显示,抖音业务去年为公司贡献的收入约2亿元,占比持续提升。

对此,有行业人士表示,“目前整个DP生态还处于行业早期,新入局者众,资本的助推或将推动行业洗牌,形成一批头部玩家,这非常考验团队的内容创作和数字营销能力。”

评论