文|港股解码

癌症,是健康路上的拦路虎,目前的科技尚未能让人类不再谈癌色变。

因此,早发现,早干预,是人类对抗癌症最重要的防线。而癌症早筛产品,是这道防线上的一大利器。

诺辉健康(06606.HK)就是看到了这一大赛道,2015年开始布局癌症早筛产品,试图在癌症早筛这块新兴市场做国内第一个吃螃蟹的企业。

先不说能否成为首个吃螃蟹的勇者,诺辉健康确实是在百米赛跑上第一个跨开脚步的那名种子选手,其常卫清和噗噗管产品均创下第一:常卫清是国内首个并且是唯一获国家药管局批准的分子癌症早筛产品;噗噗管则是国内首个且唯一一个获国家药监局批准的自检FIT筛查产品。此外,常卫清和噗噗管国内目标客户分别高达1.2亿人及6.33亿人,但该两款产品所应用的结直肠癌筛查市场在国内渗透率很低。

换言之,诺辉健康在癌症早筛这块庞大的蓝海市场上有先发优势,这也是很多人十分看好诺辉健康前景的原因。

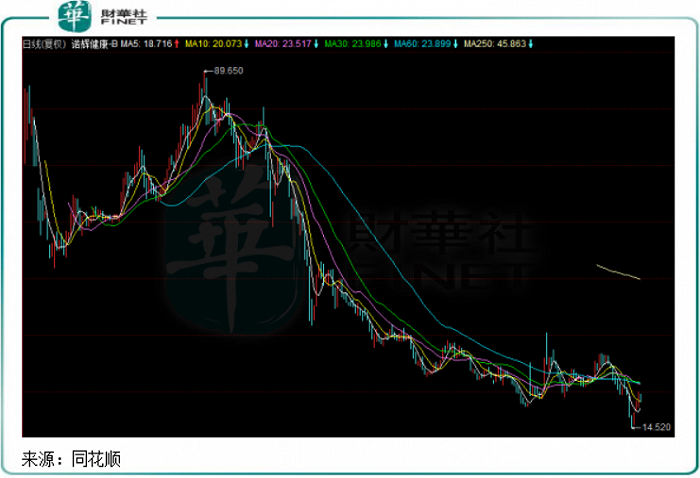

但看好归看好,诺辉健康在资本市场上却面对着另一种待遇。去年上市前几个月股价短期冲高后,股价却持续下泄了9个月,连连创出新低。

3月21日收盘,诺辉健康股价收报20.4元,较2021年6月中旬最高点89.65元大跌77%,近300亿市值灰飞烟灭。

手握“早筛第一证”的先行者

诺辉健康成立于2015年,是一家专注于高发癌症居家早筛的生物科技企业。

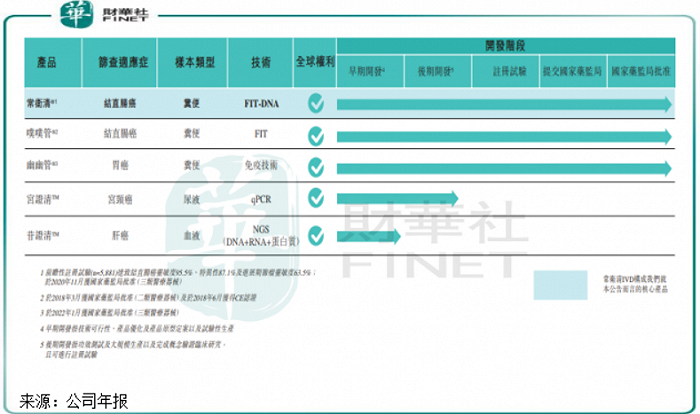

目前,诺辉健康旗下结直肠癌筛查产品(常卫清和噗噗管)和幽门螺杆菌检测产品(幽幽管)已获批并开始正式商业化。该三款产品均是通过粪便作为样本进行癌症早筛,其中前两款适应症是结直肠癌,幽幽管适应症是胃癌。

常卫清和噗噗管是商业化时间分别是2020年11月及2018年3月,幽幽管则在2022年1初进入商业化阶段,因此常卫清和噗噗管是诺辉健康主要的收入来源,2021年贡献98.3%的收入。

从已实现商业化的癌症早筛产品市场看,诺辉健康旗下几款产品先发优势十分明显。相较于艾米森、华大数级、锐翌生物等企业正在申报过程中的结直肠癌产品,诺辉健康的常卫清和噗噗管已有数年的商业化历史。

对于肿瘤早筛产品来说,不漏检尤其重要,这是一款产品能否成功商业的根本原因。据悉,常卫清对结直肠癌及进展期腺瘤的灵敏度分别达95.5%及63.5%,整体特异性为87.1%,显着优于传统手段和其他同类早筛产品,“漏检”可能性较小。

回顾近几年的布局,诺辉健康的野心并不止在于上述这三款产品,试图以结直肠癌为突破口扩充产品线。

除了三款产品实现商业化外,诺辉健康同时还涉足了宫颈癌和肝癌领域。目前,诺辉健康正在开发名为“宫证清”的尿液家用宫颈癌筛查产品,尚处于启动宫证清注册试验前的后期发展阶段,预计在今年进入筛查注册试验。

肝癌早筛领域的涉足则较晚,诺辉健康计划在今年四季度至明年一季度期间启动苷证清前瞻性多中心临床试验,公司认为苷证清的肝癌检测灵敏度及特异性可达到远高于传统血液AFP检测的水平。

这一系列动作,看得出诺辉健康正采取逐个突破,再覆盖全癌种的路径来占领市场。

“螃蟹”不好抓,尚需时日摸索

不可否认,癌症早筛十分有利于降低国人癌症发病率和死亡率,不但可挽救千千万万人的生命,亦可大大减轻医疗负担,未来前景无限。

癌症早筛玩家能否在这块赛道中胜出,除了有过硬的产品力,商业化能力才是玩家能否走向成功的关键。那诺辉健康的商业化进展是否顺利?

我们先从诺辉健康2021年提交的成绩单略窥一二。

2021年,诺辉健康营业收入为2.13亿元,同比增长201.5%;净亏损30.85亿元,同比扩大291.18%;扣除27.57亿元的优先股公允价值亏损等因素后的经调整净亏损为2.86亿元,同比增长69.82%。

从这组数据看,诺辉健康离扭亏还言之尚早。一方面公司三款产品商业化还未步入成熟期,前期需要较高的成本进行铺设;另一方面,作为一家侧重于产品开发的生物科技企业,在研和未批的管线也带来很大的成本支出。而放眼国内癌症早筛市场,该市场的商业化也仍处于盈利模式的探索阶段。

这一场探索之路,注定也充满艰辛和不确定性,特别是对于第一批试图吃“螃蟹”的企业来说,每一步都需要摸着石头过河。

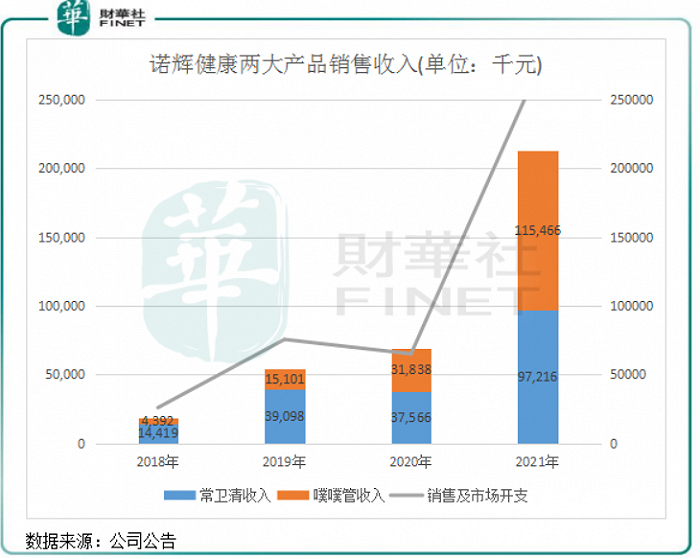

我们看一下诺辉健康两款产品的销售表现。2021年,常卫清实现营收9720万元,同比增长158.8%;噗噗管实现营收1.15亿元,同比增长262.7%。表面上看,该两款产品销售收入增长靓丽,但是在2020年低基数以及高销售投入的基础上实现的,由此看得出含金量并不算高。

上图可以看到,单单是公司的销售及市场开支,在过去四年中就有3年显著高于公司两款产品,这还不包括研发开支、行政开支和其他各类开支。

上文提到,癌症早筛在我国正处于发展初期,不但是市场产品生产商的盈利模式不成熟,包括医生和患者对癌症早筛产品的认知也存在不足。特别是患者方面,患者对早筛产品接受度较低,需要产品生产商和销售商从多种渠道提高患者的接受度。例如,国人还无法转变观念,尤其是老年人,对癌症筛查的接受度更低,生怕身体出现问题,这需要癌症早筛产品付出很大的教育成本。

诺辉健康引以为傲的产品常卫清,其定价并不低,京东官网显示,一款常卫清产品售价高达1996元,与“金标准”的肠镜没有明显的价格优势。此外,若患者检测出阳性,还需肠镜检查进一步确认,因此常卫清较肠镜的价格优势(医院的普通肠镜价格为300元-400元,无痛肠镜价格约1000元)不明显,这是常卫清商业化进程不及预期的原因。

鉴于患者接受度不高,诺辉健康的产品商业化选择在医院、体检、保险等渠道多点布局,在线上与美团买药、阿里健康、京东和平安健康医疗等平台展开合作,以“医院+体检+保险+家用”的多元化渠道触达目标人群。

癌症早筛界的鼻祖美国精密科学(Exact Sciences)的Cologuard大获成功的核心驱动因素大致包括:产品价格可及、检测性能优异、获医保覆盖因此用户无需自费买单等。未来,诺辉健康能否走Cologuard的成功之路,在国内癌症早筛市场开辟出新天地,还有待继续提升自身综合实力。

评论