文|犀牛娱乐 胖部

编辑|朴芳

在线音乐付费用户达7620万,付费率达12.4%,这是腾讯音乐新财报里最亮眼的数据。

在财报发布前,业内对腾讯音乐的表现一定程度上保持较低的预期,毕竟文娱行业的监管、行业竞争的加剧及用户市场的消费低迷,去年第三季度已经带来了一定影响;第四季度也不例外,腾讯音乐第四季度首次出现了总营收下滑,月活数据再度环比下滑。

但整体表现不容忽视。付费用户实现了2020年底公司“每季度新增400-500万订阅用户的目标”;第四季度非国际财务报告准则下归属于公司股东的净利润为8.32亿元,数据略有下滑,但公司已经连续13个季度保持盈利。

需要看到的是,腾讯音乐四季度利润的收窄,也有公司仍保持了较高成本费用投放的影响,这在目前的文娱行业环境下是较罕见的。由此来看,良好的盈利能力和现金流储备,让腾讯音乐有了面对行业寒冬期的底气,目前对公司的发展还可保持相对乐观的观察。

更值得关注的其实是下一阶段,腾讯音乐面对新的竞争环境。

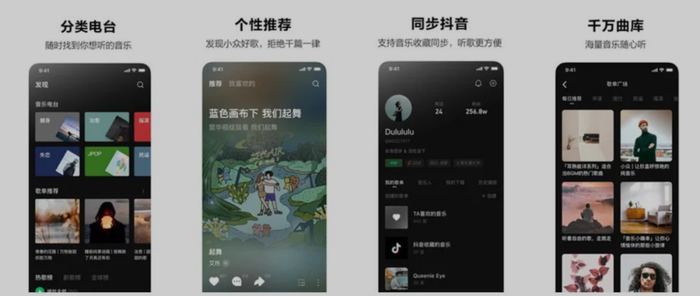

今年社交娱乐收入的下滑已经明显表现出来自短视频的压力,随着汽水音乐APP后续上线双方将进入正面PK,面对可预期的未来,腾讯音乐也在财报中透露了更多新布局和玩法,显然意在给市场提供更多信心。

寒冬期,生存更考验内功

去年第四季度,腾讯音乐的营收同比下降8.7%至76.1亿元;非国际财务报告准则下归属于公司股东的净利润为8.32亿元,2020年同期为13.5亿元。

如前文所言,政策环境的变化成为这种下降的关键原因之一。这部分影响的主要是平台的在线音乐业务,订阅会员业务随着付费用户稳定增长整体表现较好,但其他在线音乐收入9.4亿元(主要包括数字专辑和广告业务),同比下降了20.66%。

去年8月27日,随着网信办《关于进一步加强“饭圈”乱象治理的通知》发布,QQ音乐率先对数字专辑、单曲购买数量进行了限制,而第四季度完整承受了这部分影响,变化相对明显。

广告业务方面,去年7月份工信部启动互联网行业专业整治活动,重点关注手机软件开屏广告、弹窗广告以及强制个性化服务等情况,难免对腾讯音乐APP产品的广告变现产生一定影响。

而除了政策环境影响,外部竞争的加剧,尤其是短视频对用户和使用时长的争夺,在去年整体变得越来越明显。

首先是用户规模本身,从2020年第二季度开始腾讯音乐日活开始出现滑坡,从峰值的2.6亿人逐步降至目前的1.75亿,而这个时间段是抖音和快手用户快速增长的阶段。

其次是对社交娱乐这头现金奶牛的影响,四季度社交娱乐业务的收入同比下降15.2%至47.3亿元,付费用户数为900万,同比下降16.7%。财报中也明确提出“来自其他泛娱乐平台竞争的加剧”的影响。这部分收入在腾讯音乐总营收中占比可达三分之二,影响不可谓不大。

但应该看到,腾讯音乐此前确定以存量用户的沉淀和变现为主要发展方向,成为当下纾解收入问题的主要途径,订阅会员费收入部分也是第四季度表现最好的,这也有利于突出主营业务、建立更健康的平台生态。近期推出的“超级会员”服务,也意在进一步强化这部分营收。

在行业寒冬期,盈利能力对平台的发展价值进一步凸显。

大多数泛娱乐平台等都表现出了一定的收缩态势,而腾讯音乐第四季度的成本投放量还能保持与去年基本持平,运营成本54亿元(内容采购、分成),营销7.5亿元,管理和研发10.7亿。同时超200亿的现金流让腾讯音乐还有较大的战略自由空间,这也是长期盈利的利好。

或许营收和利润的收窄在一定程度上会降低这种效率,但整体来看腾讯音乐在较长时间内会保持较强的应对风险能力,发展态势也比较健康。

此次财报也披露了其在资本市场上的两大动作,一是去年3月公布的10亿美元股票回购计划完成过半,二是计划以介绍形式于港股二次上市,谋求在交易市场上的更有利地位。以目前看,腾讯音乐或许是最有底气捱过寒冬的公司之一。

组织架构调整后,新管理层变化初窥

腾讯音乐2021年影响最大的事件,当属6月的组织架构调整和管理层变动。半年后,不妨通过财报对这次“五年来最大调整动作”进行初步观察。

按照彼时的规划,彭迦信兼管内容生态构建、公线以及职能团队管理工作;腾讯音乐 CEO 梁柱则主导腾讯音乐的产品业务线,负责包括QQ音乐、酷狗音乐、酷我音乐、全民K歌、长音频业务线的发展,以及核心技术的研发。两人形成的“一体两翼”,也成为腾讯音乐目前的主要战略。

从内容层面看,最直观的是原创音乐人的增长。

截至2021年第四季度末,腾讯音乐人平台入驻的独立音乐人数量达到30万。这个数字追平了网易云音乐2021年上半年的体量,而网易云音乐截至年底的音乐人数量超过40万,仍保持着一定的先发优势。

网易云音乐的这种发力,曾被认为是面对腾讯音乐版权优势的差异化策略,但目前随着短视频兴起、音乐传播逻辑和审美主导权的变化,原创音乐已经在代表未来,也带动主要平台先后出台相关扶持计划。

腾讯音乐去年成立内容业务线后,进一步强化了内容服务能力和对歌手的扶持政策,将这方面动作上升到了集团高度。在此基础上,与腾讯生态的联动也带来了更具差异化的推广渠道。

这就要说到梁柱发力的平台层面,他在财报中也提到,这为腾讯音乐的音乐人生态注入了更多活力。

此前统管QQ和QQ空间业务的梁柱履任腾讯音乐后,就有传闻说正在推动与微信视频号的深度融合,而在最新版微信中,用户可以直接将腾讯音乐曲库中的歌曲分享给微信好友,此外音乐视频内容也将在视频号上获得曝光。

此外,通过组建基础架构部和内容信息平台部,腾讯音乐着力强化内外部资源协调能力。这才有了2021年腾讯音乐与腾讯生态横跨游戏、动漫、文学、综艺、影视等领域的46个IP,联合制作发行了117首原创歌曲;第四季度,腾讯音乐与英雄联盟手游合作打造行业首个电竞音乐创作营。

还有音乐行业普遍发力的长音频业务线,财报显示去年底长音频MAU超1.5亿,单季同比增长65%,用户渗透率达24%,成为腾讯音乐当前增长最快的业务。

值得注意的是,目前国内主要长音频平台喜马拉雅、荔枝等还普遍未跑通商业逻辑,腾讯音乐是否存在这方面压力尚未可知,但从构建生态的角度说或许有一定优势。

这些动作无一例外地在为腾讯音乐打造更长期的生命力,结合新动态,强化在行业内的服务能力和平台价值。同时,面对来势汹汹的抖快,腾讯音乐的主要先发优势是掌握了覆盖上下游的行业资源,“一体两翼”放大了这种优势,也成为巩固行业站位的一种竞争思路。

音乐市场新竞争格局下,未来想象力成新指标

回顾2021年的音乐行业,绕不开的话题是非独家版权时代的到来,有不少评论认为这将消解腾讯音乐此前建立起来的绝对头部地位。但目前来看,还没有哪家真的在这种环境下捡到大便宜,悄然开始的竞争反而发生在其他维度。

一方面要考虑到当前行业大环境,互联网和泛娱乐行业普遍存在的生存问题,让各家很难再打一场如2017年那样的重资本战争,网易云音乐更面临持续的亏损问题。

另一方面,版权层面追赶腾讯音乐不但难度大,也容易陷入较被动的竞争关系,新入局的字节多次表示不愿意卷入一场版权大战,发力原创歌曲和签约网红达人似乎更符合字节的平台优势。其已经注册完成的汽水音乐APP,将是一款和QQ音乐等完全不同的单序列推荐流产品。

由此看腾讯音乐面对的竞争新格局,一是非独家时代下,需要构建内容之外在玩法、服务方面的新护城河;二是既有的移动端产品在发展十年后,或许将面对新理念和想法的冲击,是否会成为一次产品迭代风潮还未可知。

所以需要考虑的问题,一是用户还有哪些内容、场景和服务的需求,二是未来的音乐服务将以怎样的模式进行,后者更考验对互联网未来和终端形态的想象力。

在财报中会看到,腾讯音乐的一些新尝试,包括音乐内容和使用场景的拓展,也覆盖了目前对互联网未来的主流猜测,如物联网、元宇宙和区块链等。

比如IoT的MAU单季同比增长39%,根据去年下半年的数据,酷我音乐的车载用户突破6000万,国内外合作汽车厂商超过60家,为可能的物联网未来积累技术和市场。

值得一提的还有线上演出方面的布局,TME Live去年举办了56场演出,并获得Bose、益达、雪碧等品牌赞助,而这些经验或将对未来的虚拟演出布局有较高价值,腾讯音乐在2020年入股Wave之后,在去年底推出了中国首个虚拟音乐嘉年华TMELAND。配合元宇宙布局,腾讯音乐也是NFT数字藏品最早的玩家之一。

这些动作能否让腾讯音乐取得未来市场的先发优势,只有交给时间回答,但可以看到的是,从平台角度推动未来式的技术储备并打造产品,音乐领域确实还是独一份。

随着字节已经确定入局,且不排除快手打造音乐产品的尝试,腾讯音乐下一阶段面对的将是全新的竞争环境。虽然谁会笑到最后还未可知,但从腾讯音乐的明牌看,其对平台和行业生态的布局,至少给自己赢得了应对的能力和时间。

评论