文|雪豹财经社 闫学功

王兴曾说,“我们迫切需要一个游戏观的转换,即从有限游戏转向无限游戏。”而让零售业从“万货商店”走入“万物到家”时代,就是美团最重要的无边界游戏。

但进入寒冬后,王兴的无边界游戏观也在发生转变:越来越关注“边界内”。

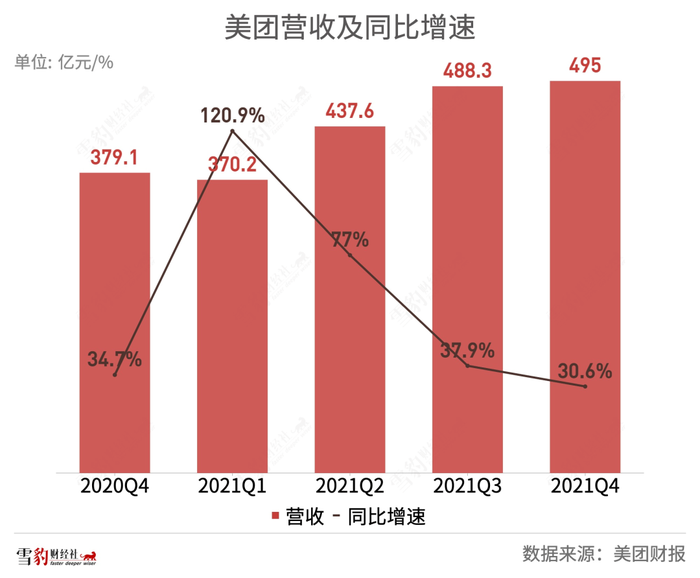

2022年3月25日,美团发布2021年Q4及全年财报,Q4总营收为495亿元人民币,同比增长30.6%。净亏损53亿元,同比扩大137%,这已是美团连续第5个季度亏损,不过本季度亏损环比已大幅收窄。

分业务板块来看:

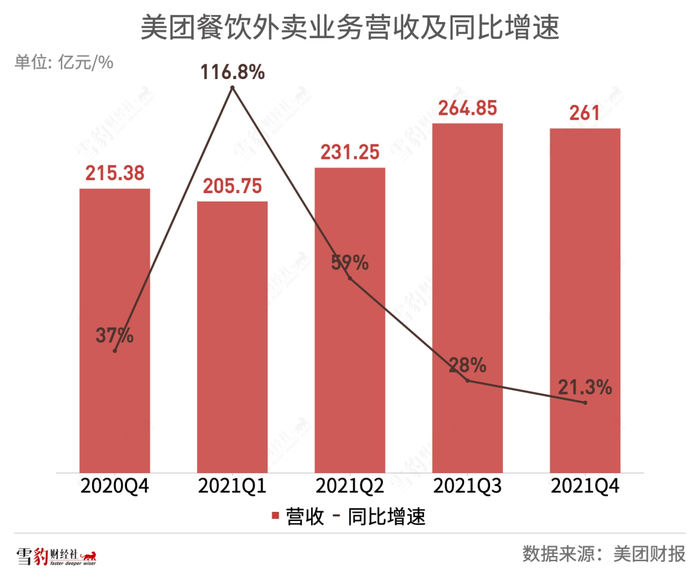

餐饮外卖依旧是美团的现金奶牛,营收同比升21.3%至261亿元,经营利润同比升96.7%至17.4亿元;

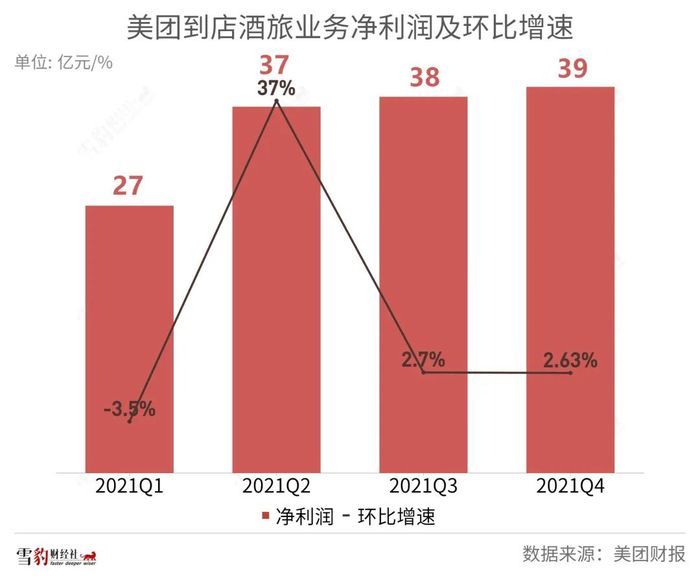

到店酒旅依然为美团最赚钱的业务,营收同比升22.2%至87亿元,经营利润同比升38.1%至39亿元;

新业务(美团优选、买菜、闪购等)亏损环比开始收窄,营收同比升58.7%至147亿元,经营亏损同比扩大70%至102亿元。

四季度的“冬天”对美团的三驾马车都有些许影响:外卖业务增速放缓;到店酒旅因疫情反复严重承压;烧钱换规模的新业务,到了更重增长质量的拐点。

展望2022年,美团对前景的判断和公司战略包括:

今年仍面临来自新冠肺炎疫情防控及消费环境疲软的挑战;

对于餐饮外卖、到店、酒店及旅游分部,将专注于高质量增长;

持续实施“零售+科技”的战略升级,帮助小微商户应对困难时期;

扩大合作伙伴网络,从以城镇商户为主到乡村“新农民”;

继续创造广泛的就业机会;始终把餐饮外卖骑手的权益放在首位。

外卖增速变缓,微利变厚

餐饮外卖依然是美团最核心的现金奶牛,四季度营收261亿元,占总营收比重为53%,21.3%的同比增速,相较于以往有所放缓。

增速放缓已在预料中,早在三季度财报电话会上,美团CFO陈少晖表示,Q4及下财年Q1将进入外卖淡季,订单量会受一定影响,预计增速减缓的趋势还将持续。进入Q4,除外卖淡季这一因素外,国内部分地区的疫情反复及宏观经济下行等因素,导致了需求端的承压。

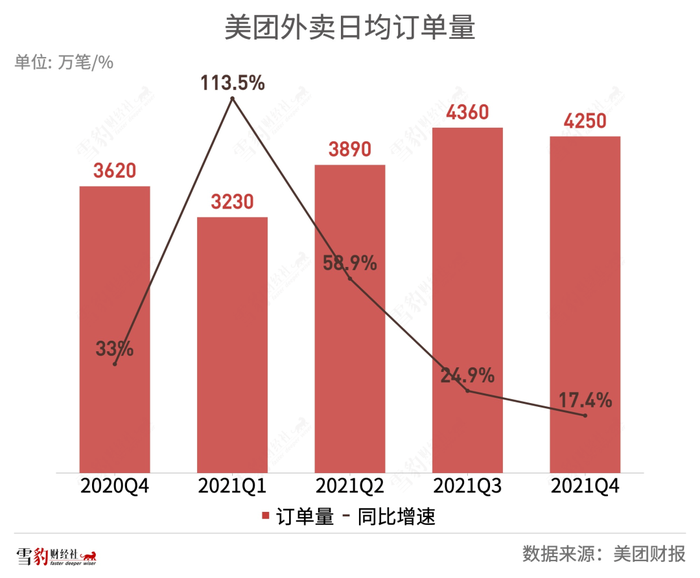

体现在季报上,则是四季度餐饮外卖日均订单量为4250万,同比增长17.4%,但增速进一步下滑。

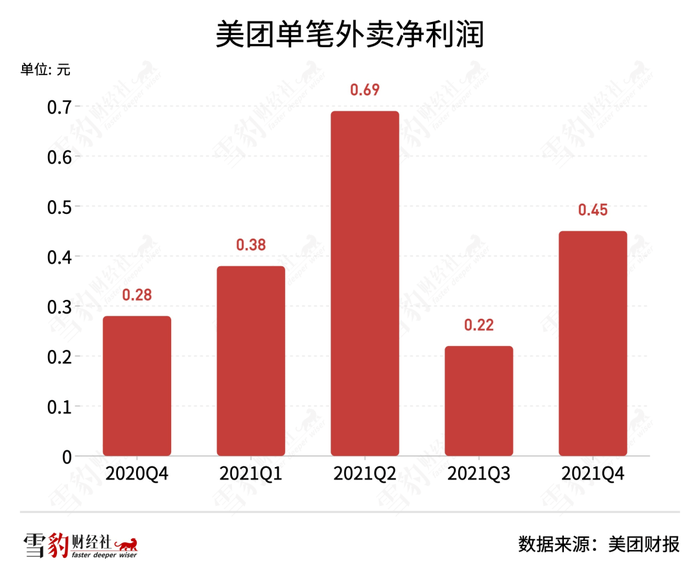

虽然外卖单数增速变慢,但这个美团口中曾经的“微利生意”,利润率却变厚了:Q4餐饮外卖经营利润率由去年同期的4.3%增至6.4%,这一数字也远高于上季度的3.3%。

这主要得益于美团持续在消费端及供给端进行优化。在消费场景方面,美团优化不同品类和消费场景的运营,尤其在下午茶、夜宵品类上做了大量运营动作,这一动作早在去年Q3便已开始。

在供给端方面,虽然受宏观环境影响,部分消费者对价格更加敏感,但美团对供给端的优化更加注重高质量增长,Q4外卖单价从去年同期的46.9元涨至48.2元。单笔订单利润为0.45元,同比、环比分别大涨61%和105%。

美团在财报中解释称,这是由于在线营销服务收入占比提升及骑手季节性补贴减少所致。

在互联网广告行业承压之际,美团Q4餐饮外卖的在线营销服务收入(主要为广告)保持了活力,营收32.2亿元,同比增长32%。

且由于外卖交易笔数及骑手激励的减少,Q4餐饮外卖配送相关成本环比减少了7.3亿元。

降本增效的策略也在美团中悄然落地。美团不再维持盲目补贴做法,相反转向更高质量的客单价服务。餐饮外卖整体变现率环比回升至13.8%(三季度约13.3%),增厚了盈利能力。

中信证券在近期一份研报中表示,美团阶段性压缩了20元左右低客单价订单,以及降低对价格敏感用户的补贴率,主要考虑该群体用户基数较大,但是粘性低、外卖需求的可替代性强,现阶段盲目补贴并不能有效地刺激订单量增长。

新业务:吞利之火有望降温

美团新业务板块包括食杂零售(美团优选、闪购及美团买菜)、出行(共享单车、网约车)及餐饮供应链(快驴等B2B业务)。

美团一直的策略为用高频低利的外卖业务,来带动低频高利的到店酒旅业务,以此转动美团的增长飞轮。所以外卖业务充当美团的现金奶牛,到店酒旅则成为了利润奶牛。

在两大业务保持稳定增长的同时,作为第三板块的“新业务”依旧与以往一样,吞噬着外卖和到店酒旅来之不易的净利润,Q4新业务营亏损102亿元,而外卖及酒旅合计盈利为56.4亿元。

不过这一团燃烧利润的火焰有望出现降温的拐点:Q4美团新业务的经营利润率为-69.5%,环比已开始收窄。

其中,新业务中最为重要的美团优选,已逐渐将战略目标由GMV(商品交易总额)和订单量,转向毛利率优化和亏损率的改善,未来可能会逐步收窄亏损。

美团管理层也在电话财报会上称,未来在新业务上会着手提升经营效率及单位经济效益。这也符合目前互联网企业从往日烧钱换市场,转向踏实过日子的趋势。

不过,互联网寒冬之下,新业务的三个子板块都有不同程度的收缩,据晚点LatePost报道,虽然美团快驴在近百个城市提供服务,但目前预计将暂停部分城市业务,仅保留一二线城市。这也一改美团早期对快驴的大手笔投入。王兴在一年前的财报电话会上还曾表示:“将继续加大对快驴的投资,开拓这一重要且碎片化程度较高的市场。”

此外,曾经烧钱抢占市场最狠的美团优选,则开始以“高质量增长”为目标。今年1月美团买菜也暂停了开城。

中信证券认为,2021年Q4,以美团优选、多多买菜、淘菜菜为代表的公司在社区团购领域的领先地位已经确立,头部玩家的策略已由前期快速起量并扩大用户体量,逐渐过渡到平台主动控量、优化供应链的阶段。

万物到家:慢慢且漫漫

美团一度对标亚马逊,但相比于亚马逊的“万货商店”(Everything Store),王兴“万物到家”(Everything Now)的野心显然更大。(详见雪豹财经社《王兴的飞轮还要转多久,才能拿到贝佐斯的“护身符”》)

但在寒冬之下,王兴逐梦的脚步不得不慢下来。

万物到家,按王兴预想的梦想实现路径,是先用餐饮外卖积聚流量,建立配送优势,以及创造优质现金流,以此带动更高毛利率的到店酒旅业务,来完成净利润的转化,然后再将钱烧到更有市场想象力的“新业务”中,抢占未来的万亿级别市场,进而实现万物到家的梦想。

美团强大的外卖铁军,不仅是“到家”的支撑,而且是实现梦想的路径起点。

不过,今年2月,随着国家发改委等14部门“引导外卖平台下调餐饮商家服务费”的通知出台,美团单日市值蒸发超2000亿港元。(详见雪豹财经社《美团闪跌2000亿,王兴没有“护身符”》)

餐饮商家服务费中,超83%为骑手成本,因此未来外卖业务“降低佣金费率”的压力,会直接影响万物到家的“到家”部分,换言之,削弱了美团万物到家的“腿”部力量。

新业务则更多承担了美团万物到家梦的“万物”部分。前置仓、社区团购、供应链建设,都影响着美团走向万物到家的必经之路,也影响着配送速度、触达深度及SKU数量建设。

但在新业务方面,也从烧钱换市场,走上降本增效之路,未来也势必会收窄投入,放缓扩张速度。

无论“万物”还是“到家”,面临收缩的同时,美团对新业务的输血能力也受到影响:作为净利润占据美团总净利润(此处只计算正值)近七成的到店酒旅业务,原本是为新业务持续输血的主力,但该业务受疫情影响严重,Q3、Q4连续两季度环比增速不足3%。

美团在Q4财报中强调:“我们坚信,零售行业的终局是‘万物到家’,将继续利用我们的优势及能力以推动行业转型。”

但在奔向星辰大海前,美团也需先填饱肚子。

评论