文|志象网 陆娜

编辑|小志

2021年跨境电商什么领域最受资本青睐?

答案是SaaS。

据统计,2021年全年,跨境电商SaaS获得了28起融资,总融资额超过6亿元。其中,积加在4个月之内完成3轮融资,最高一轮融资1.8亿。而马帮更是在8月拿到了去年SaaS行业最高数字的3亿融资。

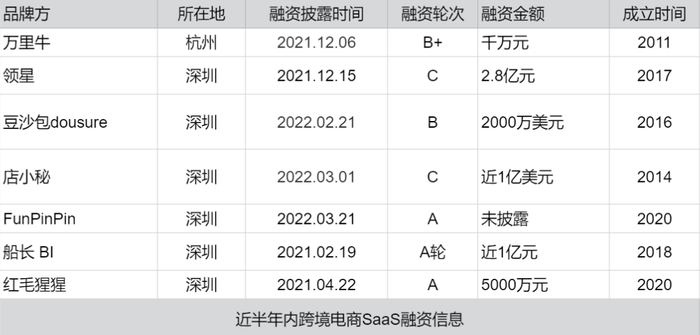

到了今年,资本对SaaS的追逐依然没有冷却的迹象,分别又有店小秘、豆沙包、渡河之众、FunPinPin等几家跨境电商SaaS累计拿到超亿元融资。其中店小秘在今年三月初拿到了近1亿美元的C轮融资,是截止目前,全球电商ERP SaaS领域最大的一笔融资。

有投资行业人士告诉志象网,“疫情后,店小秘开启第一轮融资时,很多一线基金的老板上门都不一定见得上,我甚至听说有知名投资机构的合伙人直接带着TS上门拜访。”

投资的热情,让这个在跨境行业属基础性的赛道开始变得拥挤,“头部基本上都拿到钱了”、“感觉新入局者机会不多了。”多个投资人这样表示。

在这波热潮之下,志象网与多位一线投资人、SaaS公司创始人进行了深入沟通,探究资本为什么这时涌入这里,SaaS行业的真实情况究竟如何,以及现有竞争格局下跨境电商SaaS的未来在哪里。

跨境Saas的风口

电商、消费品竞争白热化,出海带来的结构性机会,都是跨境电商SaaS被资本被垂青的原因。

根据天眼查显示,国内目前有60多万家跨境电商相关企业,如果按现在这个体量来看,即使按照高于平均水平的服务单价计算,目前是二三十亿的市场,但资本看中的是全球千万卖家与万亿美元市场的潜在机会。

一位关注跨境领域的投资人告诉志象网,“我其实关注的是跨境电商能不能起来,卖家会不会有更多的信息化需求,与之相随的,更多的 SaaS 创业公司能不能出来。”

开始关注这个赛道后,这位投资人接触了十几家跨境电商SaaS公司,却并没有看到让他特别“兴奋”的项目,“2020年初就有大量投资人在看这个赛道了,发展不错的公司已经被‘薅’得差不多了,不再是早期遍地是宝的状态了”。

另一位投资人张元(化名)则早在16年就关注到了跨境电商SaaS,那时小圈子里的出海初见规模,更集中于基础设施和平台,ERP SaaS店小秘凭借其互联网运营思维大量获客,也在那一年拿到了大河创投的A轮融资。

同一年,电商ERP万里牛拿到两千万的A轮投资,通过收购“懒人ERP”入局跨境市场,董事长陈耀辉表示,从一开始跨境业务就包含在公司愿景之中,目标是能成为在全球范围内ToB 领域有所成就的公司。

而后几年,跨境市场相对沉寂。直到疫情爆发,跨境赛道备受资本关注高潮。

2020年初,作为跨境行业中第一家拥有完整中台系统的服务商,易仓科技拿到了五岳资本、真格基金的近千万美元A轮融资。同年,国内电商SaaS协同平台聚水潭战略投资了跨境ERP SaaS服务商领星,之后不久领星又获得高瓴创投、顺为、蓝湖的7000万元A轮融资。

大量创业公司也在这一年涌出。连接国货品牌和全球优质内容创作者的SaaS服务平台PongoShare在20年四月成立,PongoShare创始人那昕认为,目前跨境电商行业处于一个升级迭代的时间窗口,内容营销与数据深耕必是行业玩家高度关注的方向,像TikTok这样的新平台和直播电商的机会都不应错过。

成立于2020年五月的FunPinPin,意在通过其研发的Market Place 开发者平台打造“独立站+引流”完整闭环服务,并在此基础上强调审美与设计,持续扶持DTC卖家出海。

同一个月成立的驼驼数科则立足于跨境电商场景,致力于搭建链接“场景+金融机构+用户”的生态系统,是全国第一个针对出口电商提供的线上普惠金融产品。

初创公司易网创新科技则走精品、自营路线的1688国际站,聚焦于为亚马逊等平台的跨境电商卖家提供新品开发与精品账期两大核心服务。

上述初创公司均在一年之内拿到了资方数千万的融资。艾瑞咨询在报告中总结,投资人的热情下,SaaS的市场终于不再是供给侧的独奏。在供求双方的磨合下,SaaS产品的功能更加完善,变得更加立体,同时厂商提供的服务也更契合企业需求。

值得注意的是,除了SaaS本身的生意之外,服务商的角色使得SaaS厂商像桥梁一样连通着跨境行业内的各个板块,甚至投资人。在出海趋势之下,之前没有涉足跨境的投资人们有可能会选择先看SaaS,希望借由这座桥梁帮助自己打入跨境圈子,触达海外市场。

百花齐放

在传统的跨境电商运营过程中,商家会遇到各种各样的问题,痛点集中在去库存、营销投放以及收款结汇等环节,因此针对这些环节的SaaS公司也应运而生。

陈耀辉向志象网展示了万里牛开发的WMS仓管SaaS所服务的一个案例。一个拥有日均2万单的商家,在未购入任何系统前,需要100名员工才能完成仓库的日常作业,但经过SaaS的精细化管理,同样的单量40人就能完成。

效率的提升来自于每一个流程的动作都能在软件中体现出来,并由相应算法驱动来优化,云计算下软件能定位到每一个货品的最佳摆放位置,并在配货时设计出最优路径。“我们仓储的精细化管理在订单量小的时候是体现不出价值的,订单量要到一定的量级仓储的优化才能最大化发挥其价值。”

正因如此,万里牛的主要服务对象一般都是日单量在200单以上的商家,他们对系统的规范度、功能的完整度(如仓储、库存、财务)会有更多要求。同时,万里牛走的是全渠道模式,对接了超过国内外一百家平台,这也使得其核心亮点是经销完整准确的库存和财务报表。

与此同时,其他针对不同客群的SaaS公司也接连面世。比如店小秘,同样采取的是全渠道多平台的策略,但服务用户更多是中小卖家,这和其商业模式也有直接关系。用户可以免费使用店小秘的系统,再根据各自需求购买诸如仓储物流等增值服务,大大降低了商户准入门槛。

张元认为,店小秘这种获客策略创新了行业的商业模式,同时积累的超120万客户在未来有更多可能性去批量化销售,其先发优势在如今的竞争格局下更容易形成壁垒。

而一位参与积加A轮融资的投资人则表示,“选择积加是因为客户质量最好,铺货型的小卖家是一个单点工具,未来肯定会被品牌型卖家所替代。领星现在把一些品牌小卖家做得不错,积加则是做精品大卖,而这一客群付费意愿最强,整个产品的客单价最高”。

“我们赌的其实就是未来中国出海的卖家肯定会从铺货型往品牌型去走,从亚马逊去年的封店逻辑也能看出来,规范化、精细化运营还是未来的一个大方向。”

基于相同逻辑,不少SaaS厂商和投资人同时把目光对向了独立站SaaS。Shopify的成功给跨境电商相关从业者都带来了不少思考。作为独立站SaaS的领头羊,其核心优势并不在于建站能力,而在于其超强的生态能力——搭建了100+模板,连接了6000+应用,同时能够打通多个电商平台。

志象网接触到一家专注于BtoB出海的独立站SaaS外贸牛。外贸牛CEO肖碧祥告诉志象网,“我们的定位是做 ToB 版本的Shopify,主要是用独立站的方式,帮助国内的工厂、贸易公司,包括一些传统品牌去做海外的招商加盟,或者叫渠道分销。我们可能更侧重于公司或工厂与产品两个模块的融合”。

传统 ToB 更多还是以线下外贸的形式居多,线上渠道则以阿里国际站的渗透率为最高。中国具有出海资质的100多万家商户,有30余万客户都在使用阿里国际站,仅在营销板块就为其贡献了200亿左右人民币。

外贸牛目前服务了5000多家客户,付费用户在4000左右,专注于做独立站SaaS和营销服务,客单价三万一年。

其客户主要来自阿里国际站客户或者传统线下——以前做过国际贸易,产品团队已经有一定基础,但是迫切需要新的渠道,或者说性价比更高的流量来帮助他们去开发海外的代理商。肖碧祥总结为客户需要通过个性化运营摆脱中心化的平台。

谈到对独立站SaaS的认识,他说到,“其实就是一套建站工具加服务输出、运营的理念,助力客户成功。一是比较傻瓜地把海外 B 端多元的独立站打造起来,二是用我的内容营销工具去做一些自然流量和效果投放。”

在与一位头部美元基金的投资人交流时,他表示现在在看的方向主要是独立站SaaS、私域营销SaaS、供应链物流SaaS。

“比如去库存,无论是通过商流的方式去做尾货处理,还是通过物流做一些前置工作,又或者通过使用选品软件,都能去解决这部分问题”,这位投资人继续补充到,“ERP SaaS的阶段已经过去了,企业有新的需求”。

性感生意?

理想情况下,软件无国界,SaaS赚的是全球用户的钱。有投资人感叹“纯SaaS模式已经是很性感的生意了”。

事实上,SaaS软件并没有技术壁垒,市场上容易出现同质化产品,过于繁复的产品和功能又没有那么多用户需求,所以也很难靠单个SaaS工具占领太多市场份额。有SaaS从业者表示,一个SaaS的能力,很大程度上取决于服务的深度,也就是服务的原子性。

另一条路径则是构建生态闭环,寻找第二增长曲线。“两条腿走路”,为需求端规模化的用户打造供给端更多样化的产品,从多维度满足用户需求,激活老用户的复购与依赖。

对于跨境电商而言,ERP 是一个平台型SaaS,形成生态的机会是最大的。

事实上,最近两年的跨境SaaS表现出圈,投融资也较为集中在ERP SaaS的细分赛道上,以万里牛、领星、积加等为代表的电商ERP厂商,以半年两轮的速度频繁获得高额融资。

究其原因,是因为ERP为商家提供的一站式管理系统属于刚需,可以帮助跨境卖家更高效地处理店铺的日常管理工作,其功能包括订单管理、物流管理、FBA管理、海外仓管理、商品管理、报表管理等。

而这也就意味着大厂商手握大量客户,“高频打低频,用最迫切的需求去打其他需求”,张元解释道。这也是为什么万里牛在ERP基础上大力发力WMS的原因。

反之,市场容量毕竟是有限的,并不是一窝蜂涌入的创业和投资都能有快速收益。对于当下没有那么多客源,同时又单点能力过硬的厂商而言,就只有两种归宿,要么找到足够资金做大体量,在市场上先占领一席之地直到等到全球市场的进一步打开;要么就是被大厂商的SaaS生态囊入其中。

成立两年多的吉星牛是一家跨境电商订单履约管理的SaaS服务商,2021年累计完成170万笔订单履约,服务了1.5万卖家。其CEO易杰认为,卖家真正核心的痛点并非ERP而是订单履约,因为这部分成本特别是对于东南亚卖家而言,占到了订单销售额里面的 30% 到40%。

吉星牛的业务表现亮眼,易杰也曾就业务合作与店小秘有过交流,但易杰告诉志象网,“他们 ERP 已经很完善了,如果说能够跟我们 WMS 系统进行一个对接,帮他们平台去做相应的一些服务肯定很好。但因为我们规模跟覆盖的范围还没有达到他们用户那个量级。所以我们现在还在加速奔跑当中,未来是有这种可能性。”

有一位长期关注SaaS赛道,所在基金也有众多SaaS项目投资经验的投资人认为,“SaaS 不是技术驱动型的,是需求驱动型的,所以怎么去理解客户需求,怎么去迭代产品,才是壁垒”。

陈耀辉也向志象网袒露道,万里牛每年都在做系统提升、迭代,每一款产品都是几千万的投入,“我们还是一家舍得在产品和技术方面投资的公司”。

同时,万里牛的系统因为其内外贸一体化的特点,可以做到一仓发全球,同时又对接了国内外上百渠道和平台,其实有天然优势支持国内卖家做跨境生意,得到更大营收机会。

但陈耀辉发现目前的现实情况并非如预期增长的那么快,经过内部系统分析后发现,服务商家做内贸和跨境的重合度只在2%左右。

毕竟国内的玩法跟跨境的玩法,比如人才积累、包括运营模式的转化还是有所差异。“很多团队去做跨境往往一开始是亏的,都是要交学费的。”但陈耀辉也表示,他非常看好国内卖家做跨境的大趋势,“个人大胆预测,未来每100家做国内市场的品牌公司,超过30家以上会同时开展跨境业务,这将给跨境相关行业带来以十倍计的增长空间”。

最后,SaaS的机会和市场还不仅限于成规模用户缴纳的服务费。Shopify在收入结构上的创新就是一个例证。根据其财报显示,其支付和商家服务收入占比超过60%,这也就意味着可以利用SaaS的获客和留存模式,从金融服务上赚钱。这或许也对国内的平台型SaaS有所启发。

*志象网(ID:passagegroup)

评论