记者 |

“目前,光大银行业务转型正处于最吃劲的阶段,也是最为关键的时候。”3月28日,光大银行执行董事、行长付万军在业绩发布会上介绍财富管理业务时如是说。

近年来,股份制银行的发展战略多强调轻型化,财富管理也成为高频词汇之一。在2018年初,光大银行确立了“打造一流财富管理银行”的战略愿景。2022年是光大银行成立的第30周年。时至今日,光大银行财富管理业务转型有何突破?在此过程中,该行有何战略性投入?未来有何计划?

从财富管理业务转型突破来看,据该行年报披露,光大银行2021年零售AUM规模(资产管理规模)2.12万亿元,比上年末增长10.68%;理财管理规模和零售信贷规模大幅增加;代理公募基金资产规模突破千亿元,代理私募净值型产品规模增加、占比提升。

与此同时,光大银行云缴费便民服务累计接入缴费项目1.23万项,服务活跃用户5.65亿户,直联客户突破1亿户。发挥协同优势,光大集团E-SBU协同业务总额、协同营收、客户迁徙数量均持续增长。统筹构建数字化场景经营体系,建立场景网点化试点机制,新增9个规模场景。

在战略资源投入方面,据付万军介绍,零售信贷投入上,对个人消费贷、经营贷、信用卡透支等零售非房类贷款,设立了专项信贷额度。在相关措施下,2021年末,该行零售信贷占比达到了43.3%,比上年提升了0.6个百分点。此外,该行在财务资源投入、人力资源投入和组织架构上均有所投入。以组织结构为例,2021年光大银行专门成立了零售信贷部,整合了数字金融部和云生活事业部,调整了公司金融板块相关部门的职能架构。

“预计2022年零售信贷在信贷结构中的占比,按照我们今年预定的目标,争取再提升1个百分点。”付万军介绍,光大银行还将继续通过优化资源配置,加大人力财力投入,充分利用光大集团综合化经营平台,不断提升自身的经营管理能力,特别是要加快零售业务和中间业务的发展,努力做大零售AUM和公司FPA规模(客户融资总量),提高代理、资管、投行、托管、结算等“绿色中收”业务收入贡献,加快轻型化转型步伐,不断打造和呈现该行的财富管理特色。

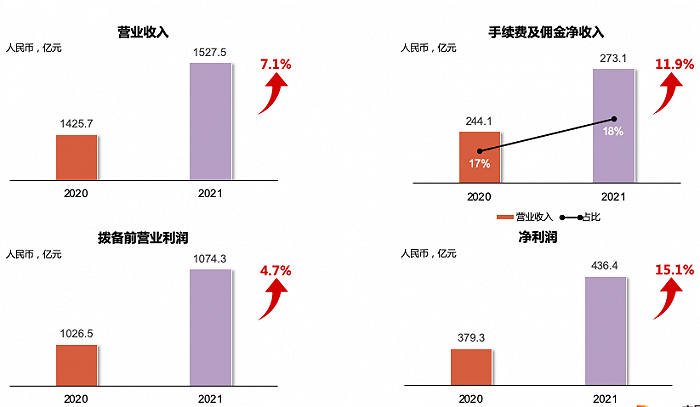

从总体上看,光大银行2021年业绩表现较为亮眼。

盈利能力方面,2021年,光大银行实现营业收入1527.51亿元,同比增长7.14%;归该行股东的净利润为434.07亿元,同比增长14.73%。

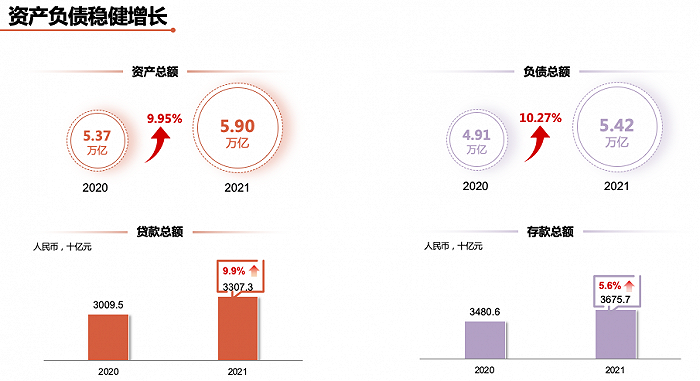

在资产规模方面,截至2021年末,光大银行总资产为5.90万亿元,较上年末增长9.95%,其中,贷款总额3.31万亿元,较上年末增长9.90%;总负债为5.42万亿元,较上年末增长10.27%,其中,存款余额3.68万亿元,较上年末增长5.61%。

在资产质量方面,该行不良率和不良贷余额呈现“双降”,其中,不良贷款率为1.25%,较上年末减少0.13个百分点;不良贷款余额413.66亿元,较上年末减少3亿元。

界面新闻记者注意到,据银保监会2月公布的数据,截至2021年四季度末,股份制商业银行不良贷款率为1.37%。这也意味着光大银行的不良贷款率低于行业平均水平。

在投资者较为关注的现金分红方面,据光大银行年报披露,该行董事会建议,以该行截至年报披露日股本540.32亿股计算,每10股派发普通股股息2.01元(税前),现金股息总额合计108.60亿元,占归属于该行普通股股东净利润28.13%。

值得关注的是,由于光大银行发行的可转债处于转股期,若总股本在实施权益分派的股权登记日前发生变动,该行将维持分配现金股息总额基本不变,以最新股本总额作为分配基数,相应调整每股分配金额,并将另行公告具体调整情况。

评论