记者 |

经历2020年千亿亏损后,中国华融(02799.HK)2021年扭亏为盈,并将迎来大股东易主。

3月29日早间,中国华融发布了2021年业绩报告,同时公布迎来股东权益变动,中信集团将成为其第一大股东。

中国华融业绩表现如何?有何发展战略?未来和中信集团将如何合作?中国华融管理层如何看待不良资产行业的竞争格局?界面新闻记者直击中国华融电话业绩会,从上述四个问题剖析该公司2021年财报。

2021年业绩表现如何?

中国华融2021年年报显示,该公司全年实现收入总额930.67亿元(人民币,下同),同比增长23.4%;净利润19.86亿元,其中,归母净利润3.78亿元。

界面新闻记者关注到,中国华融2021年下半年保持了上半年业绩“回暖”的趋势,实现净利润3.62亿元,归母净利润2.2亿元。(中报业绩详见报道:【深度】“爽约”150天后华融交出千亿亏损业绩答卷,靴子落地了吗?)

对于2021年的业绩增长,8天前中国华融在正面盈利预告中解释称,主要原因有两点:

一是不良债权资产业务主动调整经营策略,加大资产盘活和现金回收,继续保持了稳定的收入贡献。收购处置类业务加快周转,已实现收入同比增长。收购重组类业务资产规模和收入稳中有降。市场化债转股等股权类业务优化资产布局,公允价值随资本市场同步上升,部分权益类投资业务收入同比增长。

二是2020年度,中国华融对存量风险资产进行全面审视、评估及减值测试,当期确认了大额公允价值变动损失、信用减值损失和其他资产减值损失,对当年经营业绩造成了非常重大的影响。本年度无该等因素影响。

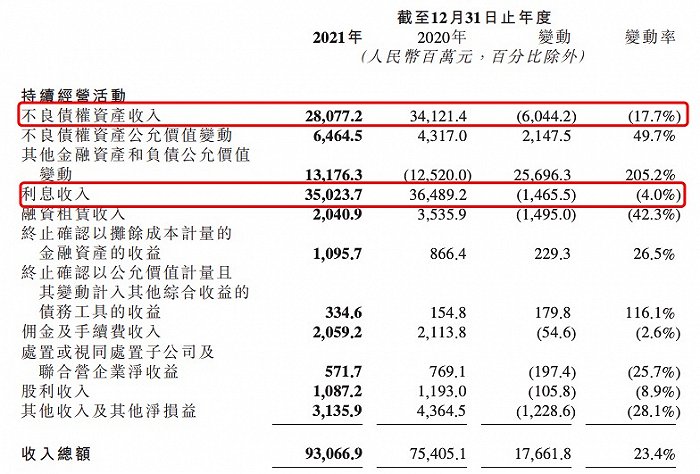

剖析其业绩报表,界面新闻记者关注到,2021年,中国华融不良债权资产收入、利息收入保持较大收入贡献,其中,利息收入占收入总额比重最高;不良债权资产公允价值变动、其他金融资产和负债公允价值变动较上年增长。

具体来看,截至2021年末,中国华融不良债权资产收入、利息收入分别为280.77亿元和350.23亿元,分别占收入总额比例约为30.2%和37.6%,分别较上年末减少17.7%和4%;其他金融资产和负债公允价值变动131.76亿元,占收入总额比例约为14.2%,较上年末增长205.2%。

在中国华融的中期业绩报告中,界面新闻记者了解到,该公司资本充足率、杠杆率等多项监管指标未达监管机构的要求。随后,中国华融通过引战增资,已募集资金420亿元,补充其核心一级资本。

数据显示,截至2021年末,华融的资本充足率为12.95%、杠杆比率为14.20:1,均达到了监管的要求。

“今年公司将继续通过推进金融类子公司股权转让,加强风险防化,优化自身业务结构,落实精细化管理的方式来降低资本消耗,增强内源性的资本补充能力。”中国华融董秘徐勇力在业绩会上透露称,今年,内源的资本补充是华融主要的方向。但同时,也会结合实际和市场情况,研究资本补充工具的发行,择机开展一定的外源性资本补充,以确保公司资本状况稳健合规、水平达标。

有何发展战略?

除完成引战增资外,过去一年,中国华融也持续推进机构“瘦身”进程,开展多家金融牌照子公司股权重组或股权转让工作,涉及华融消费金融公司、华融信托、华融证券、华融湘江银行、华融金融租赁、华融融达期货等。

“经过这次重组,下一步在机构进一步清理、‘瘦身’之后,留下来的主业全部是不良资产经营主业。下一阶段的(工作重心)将围绕公司“三表”(资产负债表、利润表和现金流量表)的修复、主业的转型升级。”中国华融总裁梁强指出。

对于华融未来经营工作重心和发展战略,梁强用了“一坚持、两聚焦”来概括。

“一是坚持回归主业初衷。把金融牌照子公司控股权转让的资本回收后,集中用于不良资产,保持稳健投放,做好存量资产回收盘活。在实现主业规模稳定的基础上,深化调整区域产品客户结构,着力提高发展的质量和业绩表现。

二是聚焦“大不良”。在继续加大金融不良资产收购处置力度的基础上,积极关注问题房企、问题资产的重组盘活,国企三年改革行动方案收官,资本市场困境企业重组,企业破产重整,资源能源类企业的优化配置,中小金融机构风险化解等新的业务增长点和市场需求点。进一步发挥好资产公司逆周期、跨周期金融救助的功能作用。围绕国家“十四五”规划和产业结构调整的方向,做好华融的资产大类布局,支持服务实体经济。

三是聚焦资源整合,持续打造不良资产主业产业链和生态圈。持续向“大不良”行业的资源整合者、综合解决方案的统筹者、价值投资者方向转型,主动营销,建立多层次的营销体系,打通不良资产主营业务市场的产业链、生态圈,建立符合行业健康发展的生态圈。”

与中信集团如何合作?

业绩发布同日,中国华融公告称,为优化国有金融资本布局,该公司股东中华人民共和国财政部拟将其持有的公司24.07亿股内资股(占该公司已发行总股份的3%)向中信集团增资。此次权益变动后,财政部将持有公司的股比为24.76%;中信集团将持有公司的股比为26.46%,成为公司的第一大股东。

对于未来与中信集团的合作,梁强在业绩会上表示,中信集团在金融和产业两大领域有非常强的市场竞争力,中信银行、中信证券、中信建投证券、中信信托等金融牌照子公司,都是各自细分领域的头部或龙头企业,在人才、产品、客户、渠道等各方面具有明显的竞争优势。中国华融“瘦身”后,尤其是转让金融牌照子公司完成之后,主业将更加突出,精力将更加聚焦。

“围绕问题资产、困境企业、危机救助、风险化解等功能优势和专业特长,我们将和中信集团的各板块、各机构形成较强的互补性和协同性,共同致力于为客户提供一揽子的综合性全方位金融解决方案,共同完成好支持服务实体经济,防范化解金融风险,深化金融改革的三大任务。”梁强指出。

值得关注的是,就在业绩发布前一日,中国华融公告称,该公司与中信银行签订《债权转让协议》,中信银行将其持有的协议所列明的金融债权,包括截至基准日(即2021年9月30日)的主债权及其从权利等,合共本金余额9925万元转让给中国华融,转让价款为4333万元。

对于大股东易主后对中国华融有何影响、中国华融是否会列入中信集团的金控公司等问题,界面新闻记者联系了中国华融相关人士,截至发稿前尚未收到回复。

如何看待行业竞争格局?

当前,多家银行加大了不良资产处置力度,一些地方资产管理公司发展迅猛,中国华融管理层如何看待当前的竞争格局?

对于不良资产供给端的竞争格局,徐勇力分析称,近年来确实国有银行、大型的股份制银行都加大了自主的处置力度。从银行端来看,截至2021年末,整个商业银行的不良贷款的余额2.8万亿元,不良贷款率为1.73%,不良率有所稳定,但是不良的总额依然很大。

所以资产管理公司和银行在不良资产包的批转、大型风险项目的化解、表外资产的处置,包括扩展重整的业务等方面存在较大的合作空间。

徐勇力进一步补充,截至2021年末,城商行的不良率1.9%,农商行的不良率3.63%。目前,城商行和农商行的不良率相对仍偏高,所以这两类机构的不良资产包批发转让的需求容量比较大。

对于国有银行和大型股份行,徐勇认为,中国华融和这类机构的合作点,主要集中于重点风险项目的处置,包括理财子公司的不良处置,银行的表外资产投资方面。此外,一些非银行金融机构的风险也在不断的暴露,比如地产的不良破产重整成为市场的主要的方向,这给相关业务提供了机遇。

对于不良资产收购方的竞争格局,徐勇力指出,双方是“竞合关系”。“相比于地方资产管理公司,四大资产管理公司(AMC)在资金的实力、专业的经验,人才的储备方面还是有一定优势。四大AMC和地方资产管理公司之间,既有竞争,又在处置端有大量的合作,是竞争加合作的关系。”

评论