文|每日财报 楚风

2022年以来,公募基金整体表现不佳,赚钱效应明显下降,多数基金管理人旗下权益类产品出现大面积亏损。截至3月29日,股票型产品年内平均收益率为-15.81%,混合型产品年内收益率为-12.92%。

《每日财报》注意到,部分中小基金公司缺少较强的投研能力和市场影响力,在此轮基金“杀跌”行情中更加缺少优势。就拿民生加银基金来说,不仅权益产品业绩落后于同行平均水平,管理规模也有所萎缩。其规模规模下降,与明星基金经理孙伟有较大关系。

今年以来,民生加银基金旗下明星基金经理孙伟亏损严重,所管理的产品全面飘绿,亏损幅度均超过20%。与此同时,孙伟管理规模也大幅下滑,从最高的230余亿元降至当前的130余亿元。

民生加银基金旗下部分“固收+”基金踩雷可转债,业绩也大幅落后。可转债经历2021年牛市后,在今年迎来“暴击”,部分转债遭遇大幅调整后,出现强制赎回。截至目前,“固收+”基金共有8只产品年内亏损超过20%,其中有2只属于民生加银基金。

民生加银九成权益亏损,孙伟发新基收割了谁?

“今年真是太难了。”基民和基金经理都在感叹。受国内局部疫情反复、国际军事冲突、美联储加息等多种因素影响,A股市场连续上演杀跌行情,公募基金遭遇重大挑战。截至3月28日,中证偏股型基金指数(930950)年内跌幅已达到-18.30%。

有基金经理直言,今年来投资难度不亚于2018年熊市。也有基民表示,所谓“结构性行情”其实是一个巨坑,给人带来些许虚幻的希望,但又几乎无人能把握机会。

在此之间,部分中小基金公司面临更大挑战,业绩大面积亏损的公司比比皆是。其中,民生加银基金是亏损幅度相对显著的基金公司,权益产品年内亏损面积达到九成。据Wind数据,截至3月29日,民生加银基金旗下权益产品共计51只(剔除年内无收益产品),其中有49只产品年内业绩陷入亏损,占比达到96%。

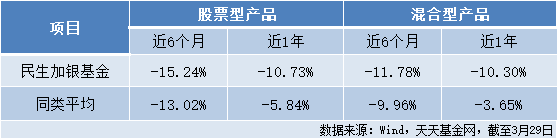

分产品类型来看,民生加银基金旗下股票型产品和混合型产品均跑输同行。数据显示,近1年来,其股票型产品平均收益率为-10.73%,低于同行同类平均水平的-5.84%;混合型产品平均收益率为-10.30%,大幅落后于同行同类平局水平的-3.65%。

《每日财报》注意到,即使是经历过熊市的明星基金经理,也抵挡不住此轮杀跌行情。民生加银基金旗下明星基金经理孙伟从业时长7.73年,凭借代表作民生加银策略精选混合,曾连续夺得6次金牛奖。不过,今年以来,孙伟也未免马失前蹄,管理的6只产品全部亏损超过20%。

据Wind数据,孙伟自2014年当上基金经理以来,最差6个月业绩回报正是发生在2021年9月份至2022年3月份,业绩最大回调达到23%。

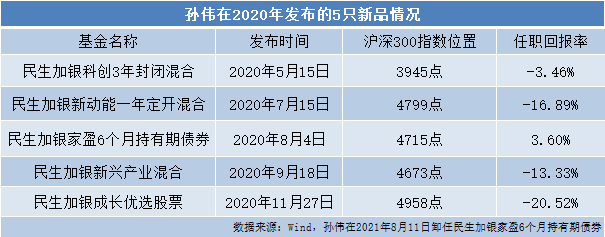

在广大投资者看来,在牛市期间发布新基属于不负责任的行为。在2020年结构性牛市行情中,孙伟在大盘指数较高的位置连续发布5只基金。其在2020年发布新基的时间段,均位于沪深300指数3900余点至4900余点,有4只新基发行时指数位于4500余点之上。当前,沪深300指数已回调至4100余点。

孙伟在2020年发布5只新基后,管理规模得以大幅增长。2020年二季末,孙伟管理规模尚为33.33亿元,至2020年末暴涨至233.79亿元,短短半年间规模就增加200亿元。不过,孙伟后续管理业绩表现较差,多有投资者割肉止损。目前,孙伟管理规模为130.35亿元,较高点已回落100亿元。

《每日财报》注意到,民生加银新动能一年定开混合成立于2020年7月份,成立时规模达到60.68亿元。该产品在第一次封闭期间陷入亏损,一年开放后多数投资者割肉离场,2021年三季末规模直线降至16亿元。在当前第二次封闭期间,该产品依然亏损严重,近3个月跌幅20.81%。

民生加银基金整体规模变化与孙伟存在较大关系。在2020年二季末,民生加银基金整体管理规模为1402.73亿元,得益于孙伟管理规模暴涨,其整体管理规模也达到1600余亿元。2021年三季末,孙伟管理规模降至137.53亿元,民生加银基金管理规模也回落至1402.87亿元。

“固收+”做成“固收-”,或因踩雷可转债

在2020年结构性牛市期间,孙伟还发布过一只“固收+”新品,为民生加银家盈6个月持有期。不过在2021年8月11日孙伟就卸任,该产品由基金经理关键来管理。该产品成立之时规模为12.75亿元,现已降至1.17亿元。

关键独立管理民生加银家盈6个月持有期后,该产品业绩就处于下挫趋势。2021年8月12日,该产品净值尚为1.036元,至今净值跌至0.8988元,跌幅达到13.24%。由图可见,关键独立管理后,该产品就处于持续下挫趋势。

事实上,关键还有两只基金亏损严重,分别为民生加银转债优选、民生加银信用双利债券,年内收益率分别为-21.82%、-20.28%。这两只产品作为债券基金,亏损幅度不亚于权益基金,或是因为踩雷可转债。

2022年,可转债开年遭遇“暴击”,大量转债经历持续大幅回调。而在调整之后,可转债又出现强制赎回,如果投资者不及时卖出或转股,就会出现大幅亏损。关于可转债回调,其中一个重要原因是整体溢价率长期高企,积累不少了风险。2019年至2021年是可转债牛市,中证转债指数分别上涨25.15%、5.26%、18.48%。

民生加银转债优选本是就属于转债主题基金,而民生加银信用双利债券也大量投资于可转债,2021年末债券持仓均为可转债。

值得一提的是,在2022年1月6日,关键还发表投资感悟和投资展望称,“固收+产品须将债券投资的波动控制在较低水平,对于信用风险严格规避,避免对账户造成负面影响”,“可转债经过1年整体上涨后,相对性价比有所降低,未来需更多精选个券而非系统性行情,选择正股优质且溢价率较低的品种”。

除了基金经理关键,民生加银基金旗下刘昊也踩雷可转债。刘昊管理的民生加银鑫享债券属于长债基金,但也大量买入可转债。截至2021年末,该产品前5大产品是国债和国开债,但后面的产品均为可转债。近1年来,该产品收益率为-24.41%。

《每日财报》注意到,2020年一季末,民生加银鑫享债券管理规模达到130.35亿元,后续规模就持续大幅下滑,至2021年末仅剩2.27亿元。

评论