文|面包财经

作为一家老牌公募,金鹰基金正面临旗下产品年内整体亏损、人事频繁变动的困境。

截至2022年3月30日,金鹰基金超八成产品年内收益率告负,其中金鹰元丰A年内亏损约达18.7%,跑输基准逾17个百分点,在债券型基金中超额亏损最多。

近几年,金鹰基金人事变动频繁,公司发展情况也相对滞缓,基金规模排名在2019年跌出TOP50后一直未能恢复。另外,绩优基金经理樊勇近期将在管产品全部交接并离任,或是今年以来离开金鹰基金的第三位基金经理。

分析发现,公司控股股东对金鹰基金的助力或有限。东旭集团自2019年末出现大规模债券违约,与其过去多元化扩张、大手笔投资导致遭遇流动性危机有关,目前仍有逾150亿元逾期本息尚待兑付。

超八成产品年内收益率告负

金鹰基金成立于2002年,是一家老牌公募机构,旗下产品主要为混合型、货币型和债券型基金,股票型基金相对较少。

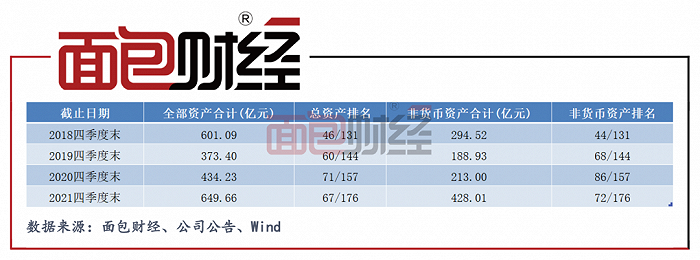

近几年,金鹰基金规模排名整体处于下行趋势。2021年末,公司基金资产净值约为650亿元,产品数量达到52只,在公募基金中总排名第67,自2019年持续掉到TOP50外。

图1:2018-2021年金鹰基金规模排名

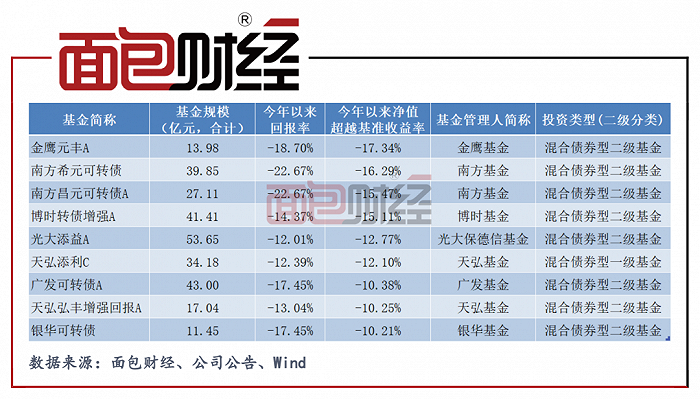

2022年,受大环境影响,金鹰基金产品整体处于亏损状态。截至3月30日,金鹰基金在管产品共有53只,其中超八成产品年内收益率告负,约75%的产品跑输业绩比较基准,约10%的产品规模不足5000万元。

以金鹰元丰A为例,该基金近几年的业绩颇优,单位净值一路攀升,最高达到2.1004元,其基金份额在2021年下半年激增近4亿份。该基金的2021年全年超额收益率超过30个百分点,在债券型基金中收益率名列前茅。

面对2022年的市场大跌,金鹰元丰A的抗回撤能力稍逊。截至3月30日,金鹰元丰A单位净值跌至1.7元以下,年内亏损约达18.7%,跑输基准逾17个百分点,在债券型基金中再一次“名列前茅”。

图2:总规模超过5亿元债基中年内超额亏损超10%的产品

基金2021年四季报显示,金鹰元丰债券的可转债(可交换债)占基金资产的六成以上。这些可转债在2022年以来大多出现亏损,其中东财转3(退市)、艾华转债、斯莱转债、嘉元转债等可转债的市价年内跌幅超过20%。

人事变动较频繁,绩优基金经理离任

2022年3月29日,金鹰新能源A发布基金经理变更公告,樊勇不再担任该基金的基金经理,该基金由韩广哲、李恒接任。今年3月以来,樊勇将在管的3只产品陆续交接至其他基金经理。本次卸任后,金鹰基金已无由樊勇管理的产品。

数据显示,樊勇在金鹰基金总共管理过5只产品,多为偏股型产品,其中金鹰信息产业A的任职期限最长,达到1249天,该产品的回报率也最优,任职年化回报率达到51.21%。看长期业绩表现时,樊勇的回报率在金鹰基金中排名靠前,但今年以来总回报率则在公司内垫底。

图3:截至2022年3月28日金鹰基金投资经理业绩

今年以来,金鹰基金共有3位基金经理离任,较往年同期离任频率大增。除樊勇以外,另外两位离任基金经理为黄倩倩、戴骏,历任产品更偏向于债券型、货币市场型基金。

除此之外,金鹰基金高管团队也在今年3月迎来大调整。3月5日公告显示,原董事长王铁因工作安排被调离董事长及董事职务,公司总经理姚文强升任董事长,常务副总经理周蔚升任总经理。近日,金鹰基金再次发布高管任命公告,凡湘平新任督察长,原督察长刘盛转任副总经理兼首席信息官。

近几年,公司高管频繁发生变换。2017年以来的高管离任数据显示,金鹰基金董事长变更3次、督察长变更5次、董事变更19次、独立董事变更7次。

易主未能迎来高速发展,控股股东债券违约

金鹰基金曾由广州证券控制其40%以上股份,属于券商系基金。自2017年,金鹰基金股权多次发生变更,原第一大股东广州证券被中信证券收购时剥离其持有股份,金鹰基金失去其券商背景;东旭集团通过收购其他股东股份入主金鹰基金,持有其66.19%股份。

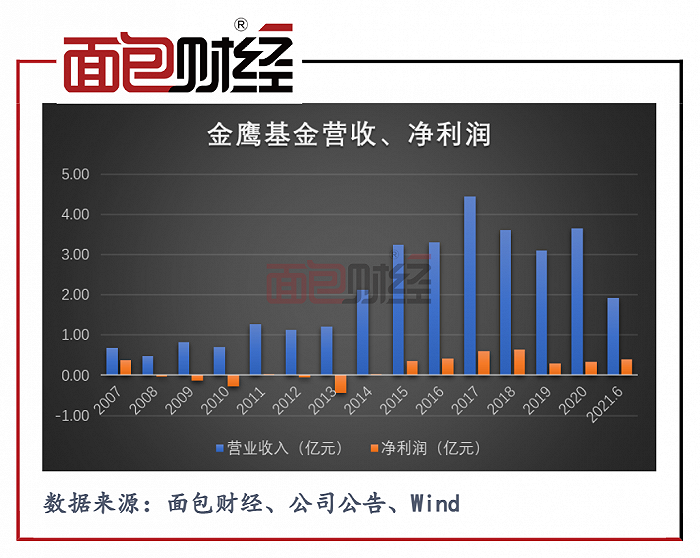

数据显示,金鹰基金受广州证券控制期间,公司收入整体波动上升,但其利润常年发生亏损,2015年成功扭亏为盈,至2017年末实现最好业绩,实现营收4.45亿元、净利润0.6亿元。2017年11月,东旭集团入主为第一大股东后,金鹰基金的业绩未出现显著好转,近几年的营收、利润规模尚不及2017年。

图4:2007年以来金鹰基金营收、净利润

实际上,东旭集团接管金鹰基金后,自身也面临较大经营困境。

东旭集团是集玻璃基板、太阳能、环保建材等三大产业为一体的大型高科技企业集团,旗下拥有东旭光电、东旭蓝天、嘉麟杰三家上市公司。

2019年末,东旭集团发行的债券陆续出现违约,目前共有12只债券构成实质违约,逾期本息总额超过150亿元。究其原因,与其前些年多元化扩张、大手笔投资导致遭遇流动性危机有关。

2021年上半年,东旭集团实现收入62.79亿元、净利润-23.24亿元,期末集团总负债接近1400亿元,负债率高达79%。

评论