文|市值观察 蓝色多瑙河

编辑|小市妹

华熙生物和爱美客这两家玻尿酸龙头公司在年报披露期都交出了亮眼的成绩单,爱美客去年营收实现翻倍,华熙生物同比增速接近九成。

然而,双方在赚钱效应上却出现巨大分野,爱美客在营收不及华熙生物三成的情况下,净利润对后者实现了首次反超。

值得注意的是,华熙生物曾是爱美客最大的原材料供应商,而且更早押注玻尿酸医美产品,在玻尿酸全产业链均有布局。但在市值上,爱美客几乎接近华熙生物的一倍。

同是玻尿酸风口行业上的两家龙头公司,为何在市场价值上有如此大的分化?华熙生物后期能否抹平与爱美客的差距?强监管环境下,对两家公司又会产生怎样的影响?

01 失去“制高点”

2021年,华熙生物2021年实现营收49.5亿元,较上年的26.3亿元同比增长88%。净利润同比增长21%录得7.82亿元,看似可圈可点。可相较之下,爱美客在营收(14.48亿元)不到华熙生物的三分之一的情况下,净利润同比增长118%达到9.57亿元,多年来第一次实现对华熙的反超。

值得一提的是,相比华熙16%的净利率,爱美客净利率高达66%。

然而,无论资产规模、产业链布局深度,还是技术能力,华熙生物丝毫不输于爱美客,为何双方在业绩增速与赚钱能力出现上会出现如此大的分化?

答案在于双方不同的战略选择。

具体而言,华熙生物将自己定义为一家赋能整个生物活性材料行业的技术公司,类似于芯片领域的高通与英特尔;而爱美客则将重心放在玻尿酸填充终端产品这一单一领域,类似手机领域的苹果。

两种战略选择导致的结果是:爱美客占据了玻尿酸产业链中利润最丰厚的部分,其单一B2B2C的商业模式十分精简。华熙生物则揽下了产业链上、下游所有的“脏活累活”,但其多元化的业务布局目前并未带来理想的盈利。

双方盈利能力的分化趋势越发明显,2017年时,双方净利率相差0.7个百分点,到2021年这一差距扩大到40个百分点。

华熙生物错失“医美终端产品”这一行业制高点也不无原因,公司早期沉浸在纯玻尿酸原料供应环节,2012年才介入医疗终端领域,较爱美客晚了整整3年。

由于玻尿酸填充终端产品属于第三类医疗器械,产品上市需要经过严格的审批流程,这一过程往往会约再3-5年,失去先发优势企业面临着巨大的时间成本。

截至去年年底,华熙生物获NMPA(国家药监局)注册的第三类医疗器械的牌照仅有2款,分别是“润百颜”与“润致”。而爱美客有5款,分别是“宝尼达、爱芙莱、逸美一加一、嗨体、嗨体熊猫针”,双方差距十分悬殊。

而在收入上,2021年,爱美客玻尿酸终端产品收入超过14亿元,华熙生物医疗终端产品仅有7亿元。

华熙生物想要在玻尿酸领域有更大作为,也要另寻他路。

02 另辟蹊径

寻找新的增长点对于业务布局全面的华熙生物而言并不难。

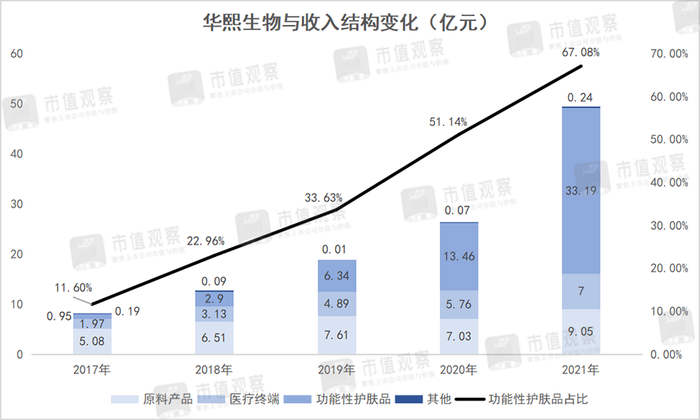

公司此前确立了玻尿酸原料+医疗终端产品+功能性护肤品“三驾马车”的业务结构,去年又增加了玻尿酸功能性食品变为“四轮驱动”。

从目前的营收结构看,华熙生物已基本转型为一家“功能性护肤品公司”。截至去年年底,功能性护肤品业务占整个公司营收的67%,增速也位居各大业务之首。

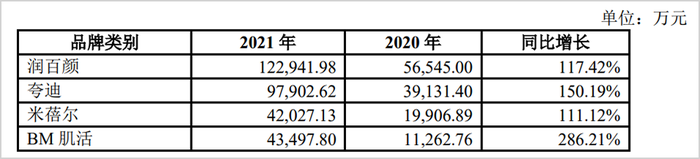

目前,华熙生物功能性护肤品四大子品牌矩阵业已成型。其中,2021年全年“润百颜”与“夸迪”两大子品牌收入近10亿元左右,“米蓓尔”与“BM肌活”两个子品牌收入超过4亿元。

2021年,华熙生物护肤品业务总营收达到33亿元,能排进国产护肤品上市公司前十。按照目前超过三位数的增速线性外推,不出意外的话,三年内华熙生物的护肤业务收入有望接近功能性护肤品第一品牌贝泰妮。

功能性护肤品的成功转型,短暂对冲了华熙生物在玻尿酸原料业务上的停滞不前与玻尿酸医美终端产品的布局落后的局面。

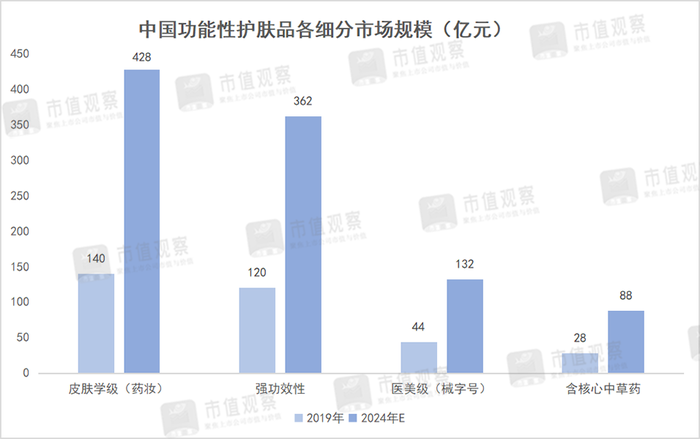

进一步讲,这也极大的抬高了公司的天花板。从市场规模上看,我国医美类玻尿酸终端产品的市场规模不到百亿元,而功能性护肤品的市场规模至少是前者的3倍左右。

此外,玻尿酸在眼科、骨科两大医药级终端产品的应用,以及功能性食品领域的开拓,也保证了华熙生物收入扩张的持续性。

2018年,我国骨科与眼科透明质酸终端产品规模分别为15.7亿元、16.1亿元,预计截至2022的CAGR分别为0.6%与16%,也就是说这两块目前的市场规模合计约50亿元。

而玻尿酸在功能性食品领域的应用前景更广,据中商产业研究院数据预测,2022年功能性食品市场规模将突破6000亿元。

去年,华熙生物申报玻尿酸为新食品原料获得国家卫健委批准,随后,公司又接连推出玻尿酸零食品牌“黑零”、玻尿酸饮用水品牌“水肌泉”等系列产品,完成对该领域的初步探索。

另外,华熙生物也在玻尿酸医美终端产品开启追赶模式。年报信息显示,公司去年推出双相交联产品“润致5号”新品,并预计目前在研的两款单相产品将于2022年获批。

而不论是功能型护肤品、功能性食品、还是医美终端产品等业务,华熙生物均处在投入阶段。为了发展功能性护肤品,华熙生物的销售费用从2018年的2.84亿元涨到了2021年24.36亿元,翻了8倍;相应的营销费用率从22.5%攀升至49.2%,翻了2倍多。

体现在赚钱能力上,相比爱美客通过技术与牌照共同构建的护城河已经处在合理研发投入下的高回报期。净利率维持在20%左右的华熙生物,要想短时间内抹平和爱美客的差距依然相对困难。

好的一点是,华熙生物这种“多点开花”的业务布局,无疑会打消投资者对公司未来收入增长的担忧。

03 监管“利大于弊”

华熙生物所在的玻尿酸产业,从原料端开始科技含量就比较高,利润相对丰厚,吸引了大量的市场参与者进来,尤其是在门槛较低的下游服务领域。

今年315晚会对医美行业从业乱象的曝光触目惊心,这引发了投资者关于政策对医美行业进一步加强监管的担忧。

结合以往政策监管的侧重点,我们认为政策加强监管对于像华熙生物、爱美客医美终端产品上游企业的影响更多是“利大于弊”。

过往政策对医美行业的监管集中在“合规性”方面,包括终端销售的医美产品是否有正式批号、医美机构服务人员是否持证上岗等。

目前尚处在早期阶段的医美行业在“合规性”方面的问题依然层出不穷。以玻尿酸终端销售产品的合规性为例,据统计,2014年我国玻尿酸终端销售产品的正品、水货和假货比例分别为21%、21%和58%,不正规的产品占了近八成。

政策趋严下,像华熙生物、爱美客这样的有正式注册批号产品的上游公司必然会在不合规产品的出清后实现自身产品的放量。

315晚会曝光的医美乱象,还有从业人员的无证上岗。即便使用合规产品,但由缺乏专业培训的业余人员“操刀”,造成医疗事故的风险必然陡增。而监管对不合规医美机构的大力整顿,会大幅改善消费者对整个医美行业的信任“危机”。

至于对于一些投资者担忧的相关部门对医美行业“暴利的规范”,比如将玻尿酸医美终端产品纳入集采。在我们看来大可不必担心,像医美耗材这类美容、减肥产品本就明确规定不能纳入医保的行列,集采也不会去选择去覆盖。

总之,监管的趋严,对华熙生物、爱美客这样的合规医美产品公司而言,机会是远大于风险的。

评论