文|DataEye研究院

近期,中手游的一场业绩会议引发媒体报道,版号、出海、潜力赛道......游戏业关注的研判,都有涉及!

DataEye研究院今天从数据出发,以小见大,从中手游内部会议及其财报,看看这家“IP大王”(同时也是港股稳健性最好的游戏股之一)如何解读行业、如何应对寒冬,对比港股一批中腰部游戏公司表现如何,又面临哪些难题。

一定程度上,中手游的业绩、布局,反映出中腰部游戏企业的共性。

本文脉络:

一、行业:内部会议解读行业

二、公司:中手游最新业绩解读

三、产品:2021表现及未来重点布局

四、总结

一、行业:内部会议解读行业

以下观点,来自中手游创始人、CEO肖健前不久在年度业绩发布会上的分享。我们选取了其中针对行业解读的部分。

(一)关于版号

当前停发原因,主要是针对游戏中的未成年人保护机制的完善和审查。从长远来看,政府是支持游戏行业的良性、健康发展的,因此仍需要更多耐心。

国内版号收紧,更需要具备高品质或强特色的长生命周期游戏,比如平台向、竞技向、SLG和棋牌向游戏将更受重视。

(二)关于潜力赛道

电竞类游戏是生命周期最长的游戏品类,如《英雄联盟》和《穿越火线》都运营了超过10年,仍然为腾讯贡献巨大的收入和利润,但在电竞类游戏市场上,MOBA和射击品类被巨头几乎垄断,应该尽量避开。中手游认为以体育电竞作为切入点。

体育游戏电竞市场具有较高潜力,优势一:长周期,第一款《街头篮球》PC游戏已经运营了17年,累积注册用户超2亿,累积总流水35亿。优势二:PC端竞争压力极小,而大型PC游戏主要走的是官方网站推广模式,收入非常稳定,游戏的在稳定期的毛利润高达90%。优势三:可以聚合年轻人潮流消费价值。

(三)关于出海

海外市场更大力度发展,海外渠道分成低、发行利润高,可冲抵国内版号影响。

应坚持全球一体化发行模式,并以能全球多地区发行来进行立项评估。应建立的从产品运营、市场营销、用户运营和买量投放的专业本地化团队。

(四)关于游戏发展趋势:

1、元宇宙将会是游戏的下一个阶段,游戏将会从”游戏即服务“转变为“游戏即平台”,将非游戏体验也整合其中,例如虚拟音乐会、虚拟时装秀和数字藏品创作与交易等;

2、应重视跨平台游戏,获取最多的用户红利;

3、应更注重自主世界观和IP打造;

4、应重视游戏内的数字资产铸造和保护,形成除游戏充值外的经济收益;

5、游戏曝光将更倾向社区,内容即流量,重视营销内容的打造,更看重直播和短视频的传播方式;

6、游戏将成为像电影、音乐或书籍一样影响社会和艺术,甚至会产生更大的影响。

二、公司:最新业绩解读

(一)总体业绩情况

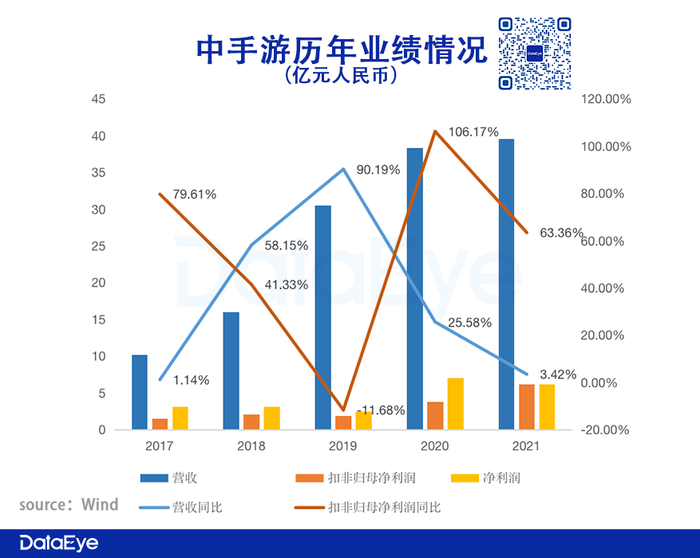

中手游作为港股稳健性最好的游戏股之一,今年业绩可圈可点。

这里之所以用扣非归母净利润这一指标,是因为中手游在投资收购上动作较多,扣非归母净利润能排除这些一次性业绩变化的影响,是单纯的反映经营业绩的指标。

1、营收(蓝柱蓝线):持续增长,但2021基本持平仅增长3%,增速2019年来持续放缓。

2、净利润:受版号、加大研发以及此前基数高的影响,2021净利润(黄柱)下滑20%。但如果排除了投资收购等原因,扣非归母净利润(橙柱橙线)2021飙升63%,而2020年也有106%的增速——经营带来的利润高位增长。

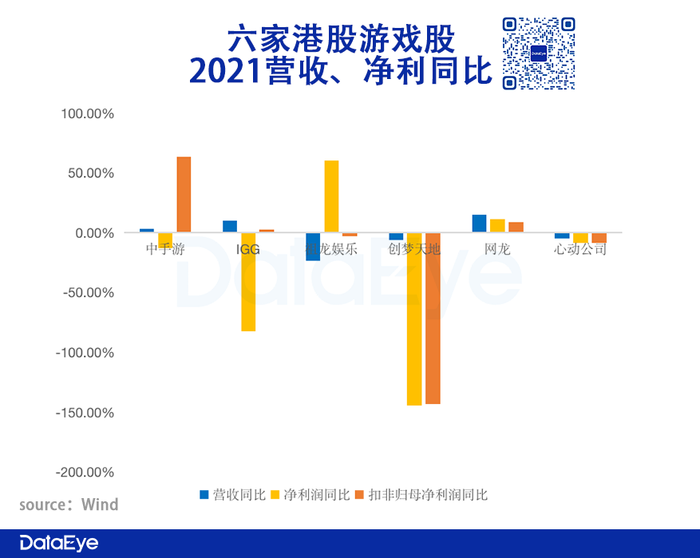

3、对比同行:港股体量40-130亿市值的游戏公司有中手游、IGG、祖龙娱乐、创梦天地、网龙、心动公司共六家。扣非归母净利润(橙柱)为正且同比改善的,仅中手游、IGG、网龙三家,其中中手游高增、网龙稳定、IGG微增。具体到业绩变动的原因,销售费用、研发费用的提升,是普遍问题,而游戏出海则是上述三家公司的主要增长引擎。

数据来源:Wind、各公司2021财报

扣非归母净利润为正且同比改善的标注为↑

其中,研发费用的普遍提升,尤为值得关注。比如2021年中手游的研发投入为3.107亿元人民币,同比增长48.9%,再如心动2021亏损8.7亿至9.3亿元,主要原因在于研发开支较2020大幅增加约5.5亿至6亿元。这批腰部游戏公司补研发短板的背后,一方面是《原神》《一念逍遥》《幻塔》《文明与征服》异军突起,长周期、高研发、拼爆款的策略屡屡奏效;另一方面,游戏版号变得异常珍贵,必定不能多次“出牌”。我们一再强调的“精品化走向极致成为单品化”的趋势,未来很有可能在中腰部游戏公司上演——它们在持续战略聚焦,以求做出自家的《原神》。

(二)分国内、海外来看

国内微跌,海外快速突破,但仍处于初期阶段。在国内,中手游收入从38亿小幅跌至不到35亿,主要因为版号影响。而海外收入虽然略显“迟到”但出现暴增:2021年海外业务收入4.59亿元,同比增长72倍,海外业务占比自2020年0.2%上升至11.6%。暴涨主要因为《新射雕群侠传之铁血丹心》的“极大成功”(财报原文)以及软星《仙剑奇侠传7》的热卖。但中手游目前出海主要面向港澳台、东南亚,对于美国、日韩以及其它新兴市场布局较少——出海处于初级阶段。

中手游对于2022年海外收入目标为占比20%,2023年为50%。对于这个目标,海外市场的进一步开拓是必不可少的。今年乃至明年,中手游在海外的主要任务预计是欧美、日韩市场开拓。

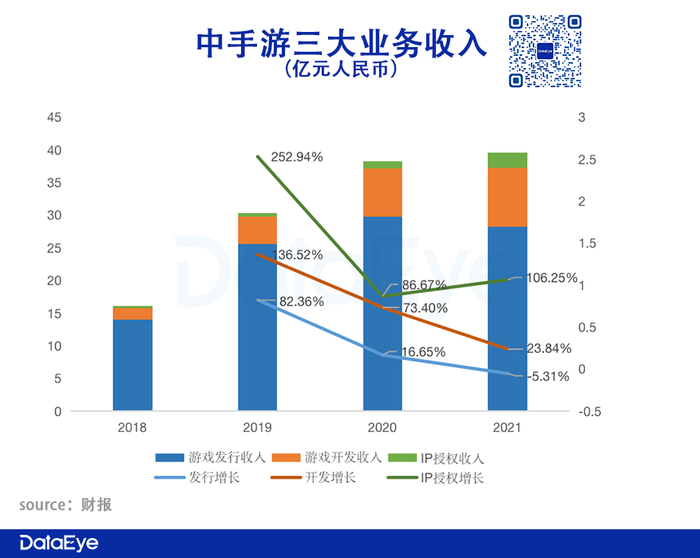

(三)以业务结构来看

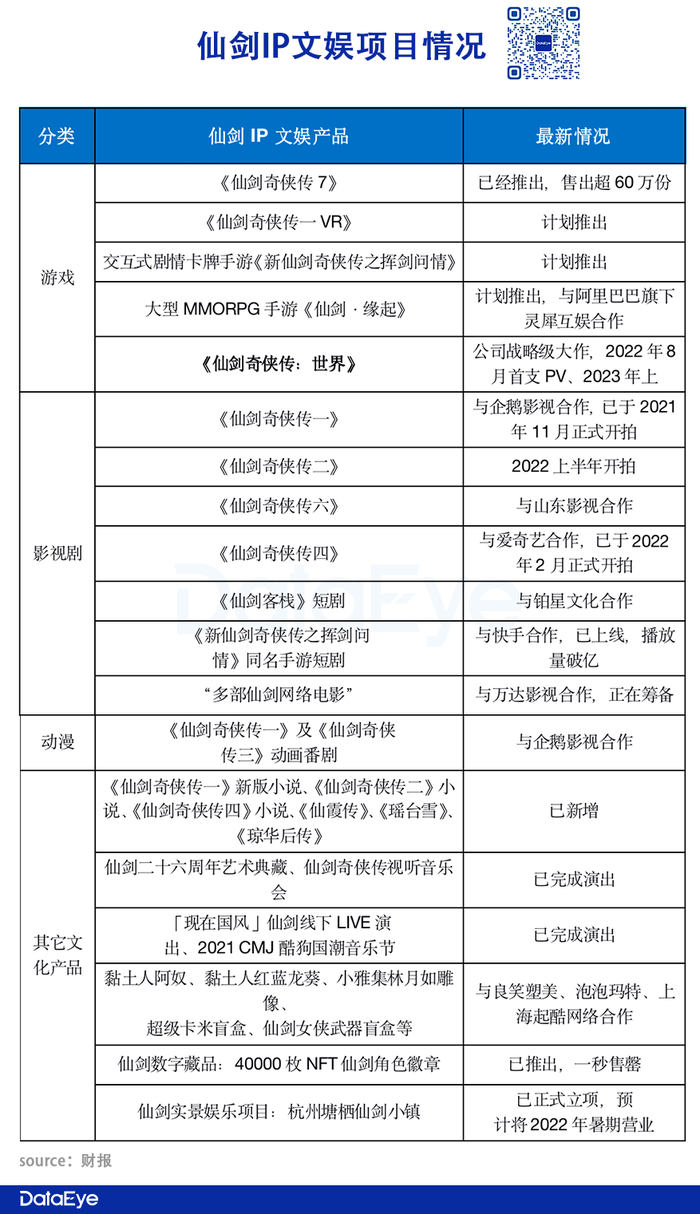

发行业务微跌,研发业务高增,IP授权翻倍。2021年,中手游发行收入下滑5%,增速进一步下滑,首次出现负增长,主要因为版号导致新游数量较少。公司主要增长引擎,首次切换成了增长近24%的开发收入,以及收入翻倍的IP授权业务(主要是仙剑IP)——发行转研发,IP授权成绩亮眼。

IP授权业务翻倍的背后,其实是中手游一定程度正变成一家“IP运营公司”,而非简单的“游戏公司”。从现金流的角度来看,这一点会更加清晰。

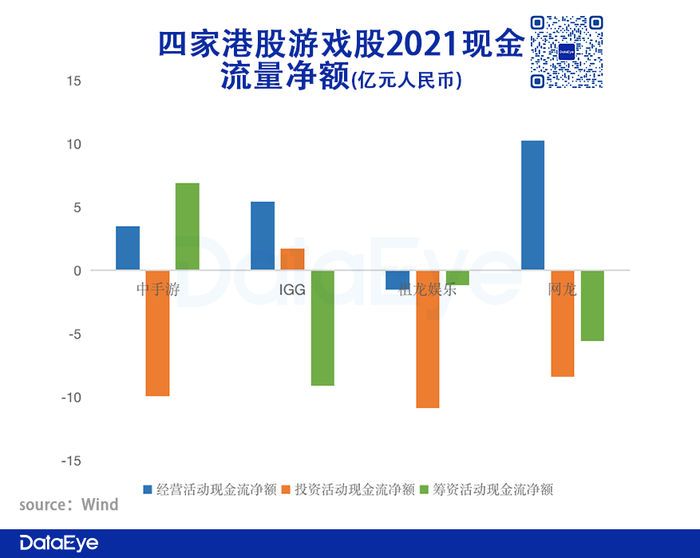

(四)从现金流角度来看

IP价值逐步释放,仍大手笔投资IP。2021年,中手游投资活动现金流净额近-10个亿,约是筹资活动现金流净额、经营活动现金流净额的总和——赚来、筹来的钱都投了出去。回顾2020、2019,投资活动现金流净额都处于较高水平。

创梦、心动暂未公布现金流数据

资本运作能力,正成为一大批游戏公司的核心竞争力之一。腾讯、B站的疯狂投资自是不必多说,连港股中腰部的一批企业(包括中手游、祖龙娱乐、网龙)都在大手笔投资收购。

对于中手游而言,资本运作能力又略显特殊。公司投资收购事项主要围绕IP(比如收购软星拿下仙剑IP),目前公司有55个授权IP及68个自有IP。其特殊之处在于,IP变现的方式并不限于游戏产品。

比如,2021年,中手游以约6.42 亿港元收购大宇资讯旗下子公司北京软星49%的股份。自此,中手游已完成对北京软星及其旗下《仙剑奇侠传》IP 大陆地区权益的完整收购。紧接着,2022年,一大批仙剑IP的文化产品即将涌现,包括至少五部仙剑影视剧同期开拍,明年后年可能掀起“仙剑热”——中手游本质是“IP运营公司”,IP授权收入仍有较高的增长潜力,因此不能简单以“游戏公司”的视角和估值方式看待。

上升到行业,不论是加码IP还是投资收购,亦或是开展更多元的业务,游戏公司们本质上有两条大路:要么是在纵深布局游戏产业,要么是横向拓展文化娱乐,均能降低监管版号对国内游戏业的影响。

三、产品:2021表现及未来重点布局

(一)2021表现

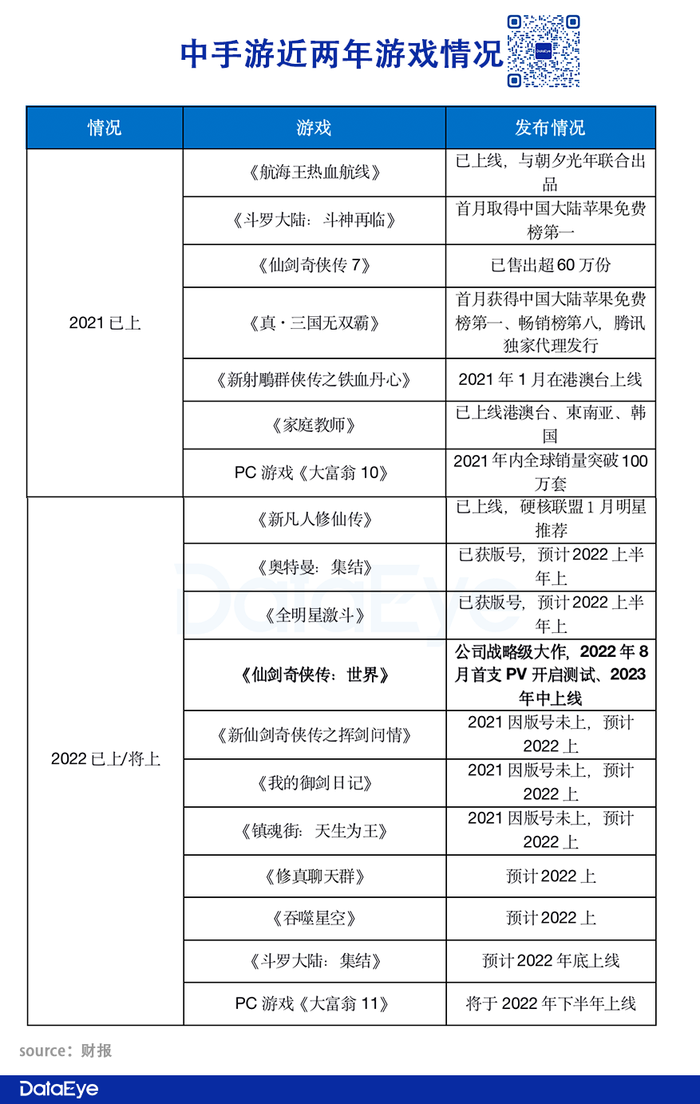

2021多款手游延期,端游却亮眼。

手游方面,国内除了《航海王热血航线》、《斗罗大陆:斗神再临》、《真·三国无双霸》以外,没有更多持续表现亮眼的新品,这主要因为《新仙剑奇侠传之挥剑问情》《我的御剑日记》《镇魂街:天生为王》都因为版号原因搁置。《航海王热血航线》则表现稳健,久居iPhone游戏畅销榜前50。

端游方面却可圈可点,《仙剑奇侠传七》上线时获得WeGame、Steam中国区、Steam海外区热销第一名2021年PC版本销量超过40万套;其云游戏版本销量超过20万套。北京软星自主研发的PC游戏《大富翁10》在2021年内全球销量突破100万套,在强手棋游戏领域几乎是垄断市场。

(二)未来重点布局

2022已上/将上的游戏11款,数量约2021年上线的两倍,其中《奥特曼:集结》已获版号,与朝夕光年联合出品的《全明星激斗》也已获得版号,发行在即。

有两款游戏被中手游放在重点位置:

仙剑元宇宙游戏《仙剑奇侠传:世界》:是中手游自研的平台向、首个具备开放世界元素、跨终端的国风文化元宇宙游戏。《仙剑奇侠传:世界》由满天星工作室研发,目前研发时长超过2年半,将在今年下半年进行首轮测试。

自研跨端电竞《代号:篮球3v3》:是中手游期望切入体育电竞领域的重点产品。项目由“街头篮球”之父赵勇硕先生加盟制作,核心团队由《街头篮球》项目的中韩原班人马组成。中手游立项的背景是:建设体育强国、三人篮球职业化以及电竞市场快速发展等利好。

由于2022年预计上线产品较多,特别是包括了《仙剑奇侠传:世界》这样的战略级产品,DataEye研究院预计2022年半年报之后,中手游的业绩会更亮眼——2022、2023或进入收获期。

(三)上升到行业,有两大值得关注的点

1、中手游发行收入占7成,但研发的《航海王热血航线》却选择字节发行(而不是自己发)。另一情况是:2020年财报中多次提及腾讯游戏独代发行《妖怪名单之前世今生》《真·三国无双霸》,到了2021年年报只提了两次。并且2021年发行的侧重点是《航海王热血航线》,字节系(朝夕光年)则成了“主角”——字节系达人视频等新发行方式被中手游认可。

2、多款因版号未上的游戏,预计2022年上线。《新仙剑奇侠传之挥剑问情》《我的御剑日记》《镇魂街:天生为王》三款游戏受限于版号未能在2021年上。但在财报中预计2022年上线——对版号今年下发的预期,比较乐观。

四、总结

今天,DataEye研究院以数据为刀,解剖麻雀以小见大。在中手游最新财报/会议,和港股同行的对比中,我们总结了游戏行业四大趋势和一大挑战:

趋势一:游戏公司倾向投资。腾讯、B站、中手游、祖龙等,近两年都持续以资本扩张,对抗行业的不确定性。

趋势二:大的IP游戏更容易吸引字节等巨头合作发行。以达人视频方式发行游戏,结合游戏IP往往更容易传播、促成转化。

趋势三:加码研发增肌过冬。大量中腰部公司大幅提升研发费用,增肌过冬。

趋势四:从“游戏即服务”转变为“游戏即平台”,将非游戏体验也整合其中,例如虚拟音乐会、虚拟时装秀和数字藏品创作与交易等。

一大挑战:重发行的游戏公司,如何面对新发行模式的挑战?

中手游的答案是:竞合。作为发行占7成的公司,中手游2021年度IP产品《航海王热血航线》却选择了字节系朝夕光年。事实上,DataEye研究院了解到,字节系对大厂推抖音发行计划的案例,也主要是IP游戏(包括《哈利波特》《斗罗大陆》《摩尔庄园》)。在这样的态势下,手握IP且重发行的游戏公司,在国内到底是自己发行?还是找字节合作?自己发理论上利润更高,但风险也更高,而找字节合作成功率更大,但利润也要分出去。如何选择是这些游戏厂商需要认真思考的。具体到发行的效果:“达人视频发行+IP游戏”组合虽然能形成较好传播,但往往生产出一批与游戏本身无关,甚至有损游戏品牌的内容(比如美女秀身材视频)。“品效天平”如何权衡?也是一大挑战。

这背后,在企业管理层面,是对内的管理成本,和对外沟通成本孰高孰低的问题;而放在目前游戏发行格局中,字节系发行能力快速崛起,挤压了游戏公司偏传统的发行方式,游戏公司如何在国内发行领域重新找准自己的定位,需要重新思考。

评论