文|热点微评 王新喜

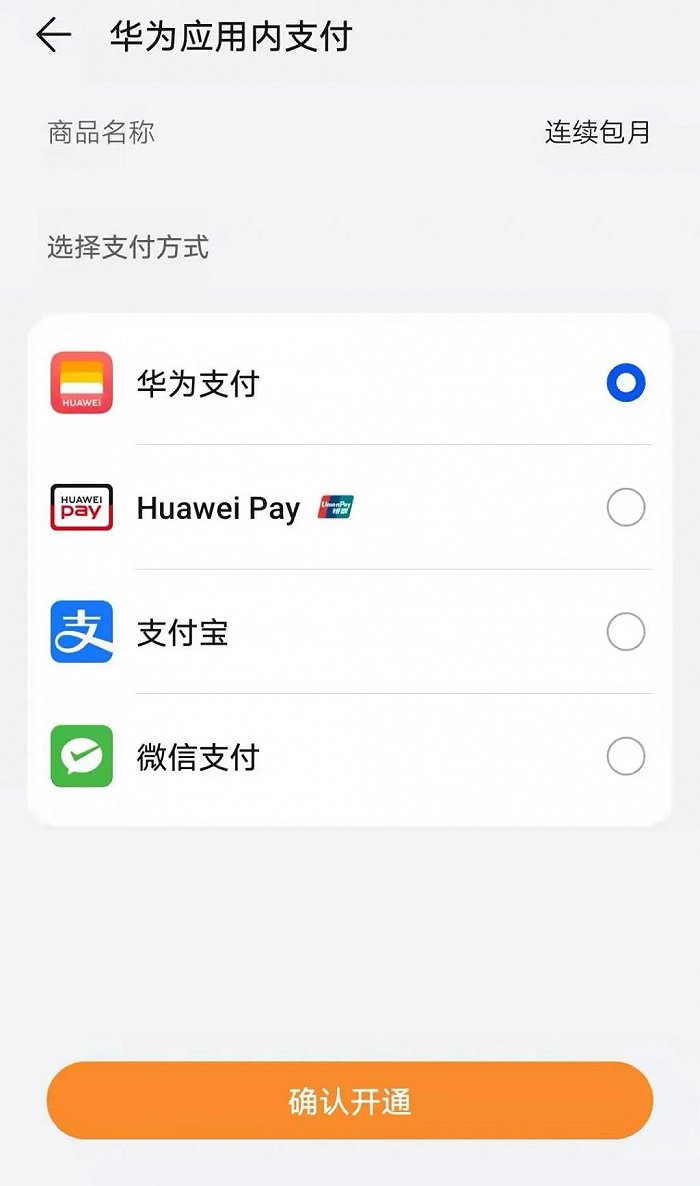

日前,华为支付已在华为钱包APP内上线,并低调开展了首绑及随机立减营销活动。目前华为支付已覆盖了华为系应用和部分第三方应用,包括华为音乐、华为视频、华为主题、华为云空间、华为阅读、华为钱包以及芒果TV、有道云笔记、PP视频等。

华为支付当前也已支持数百家银行卡的绑定,包括工商银行、农业银行、建设银行、中国银行、邮储银行、交通银行、平安银行、招商银行等。

事实上,华为在支付领域布局已久。

早在2016年8月31日,Huawei Pay就已经上线,集成在华为钱包之中,但因为当时华为手机在支付业务上的重视度不够以及技术不成熟等原因,并没有大规模推广,也没有覆盖相关应用,彼时华为也表示没有申请第三方支付牌照的计划。

但今天,华为已经拿到支付牌照,华为支付也已经在华为系应用与部分第三方应用全面上线,从它的推广动作来看,华为支付还潜藏着更大的野心。

华为为何在此时要大举进军第三方支付行业?

从国内移动支付行业来看,目前双寡头市场格局已经成型,微信用户已经有12亿,支付宝也已经超过10亿,都是国民级应用。

微信支付和支付宝的商户体系,已经几乎覆盖了国内大大小小的商超、路边摊、菜市场等各种大小型、碎片化的支付场景,两者已经占据了支付市场90%以上的市场份额,在微信支付宝已经发展如此成熟的市场环境下,华为切入支付宝市场,其目的是什么?

事实上,早在2016年,华为支付(HuaweiPay)在华为MateS、荣耀V8(全网通)和荣耀8三款手机中上线。与微信支付宝等移动支付不一样的是,华为支付是NFC芯片,对标的是Apple Pay。

从目前来看,华为无疑已经将支付作为一项战略性优先项目在做,它其实希望摆脱过于依赖第三方支付带来的不安全感,因为华为的操作系统+IoT硬件终端的布局在持续发展,鸿蒙系统的用户增长也到了一个新的阶段。

在去年年底时,鸿蒙系统就已经覆盖了2.2亿多手机用户,1亿多物联网设备,合计用户已经实现了当初定的3亿目标,这个速度虽然谈不上几何式上升,但依然还算稳健。

华为做支付的必要性要从三方面来看。

首先是微信支付宝作为苹果的iOS生态和谷歌的Android系统的第三方支付应用,它是移动互联网时代需求与场景下诞生的支付产品,在未来物联网时代,其安全性与可扩展性有一定的局限。

如果一直过于依赖移动支付时代的第三方支付应用,那么整个生态的商业闭环与高度可能会受限。

其次,操作系统本身需要有自主的底层支付体系,iOS生态系统与Android系统与华为鸿蒙系统也是互相独立的生态系统,也是竞争关系。苹果有Apple Pay,安卓有Google Pay,鸿蒙自然也得有华为Pay。

毕竟,从操作系统的生态闭环角度,支付是底层生态系统内交易闭环的核心功能组件之一,尤其是鸿蒙作为物联网操作系统,它发展壮大之后,需要有自己的支付交易系统,来服务于各种终端设备的交易。

其三,华为拿下牌照,做自主支付系统,就可以砍掉不断增长的支付渠道成本,确保金融业务的合规化。在过去,华为没有自己的支付拍照,一直是与第三方厂商、银行合作,需要支付其它厂商很多渠道费。

华为支付上线两周年时,华为官方表示Huawei Pay 发卡量较第一年同比增长 300%,流水增长 350%,交易笔数增长400%。而微信、支付宝等第三方机构为商家进行交易结算时,后者需支付 0.6%~1% 的手续费。

这意味随着华为的流水增长,需要支付高额的手续费成本。

因此,从开源节流的角度来看,节约不断增长支付渠道成本,华为做自己的支付体系就非常有必要,一方面是主动权掌握在自己手里,一方面也将原本的大额的渠道费也砍掉了。

华为支付,与微信支付宝有没有竞争关系?

从笔者上述的分析来看,华为拿下支付牌照,可能核心战略目的是为了自身的业务考虑,服务于华为鸿蒙系统终端,完善自己的商业闭环。

而微信支付与支付宝是服务于所有移动操作系统终端,华为支付是相对偏封闭,支付宝微信更加偏向于全操作系统开放。

虽然华为的支付战略看似更多是基于鸿蒙生态系统的未来商业闭环与可扩展性去的,但与微信、支付宝在公开市场的竞争依然在所难免。

毕竟,对于华为来说,由于众所周知的原因,智能手机业务的利润收缩,华为开源的需求也颇为强烈。

毕竟,基于鸿蒙系统的物联网时代商业化落地还相对遥远,从现实盈利目的来看,华为有从移动支付盘子抢蛋糕的现实商业考量。

华为支付是NFC支付,它对标的其实是Apple Pay,过去Apple Pay在国内没有打开市场,主要是源于在移动互联网被微信支付宝抢了先机,但事实上,NFC支付的便捷性、安全性要强于移动支付。

Apple Pay曾经就喊出了比支付宝微信更加安全与便捷的口号,与各大银行、线下商户合作去推动市场,但由于移动支付的网络效应与先发优势,Apple Pay在中国市场被边缘化了。

但事实上,在全球市场,Apple Pay为代表的NFC支付一直是主流。 但在国内市场,华为相对于苹果的优势是,作为国内知名品牌,在国民情感、信任度层面有加分。 况且,华为自己掌控支付渠道,从过去支付手续费到开始收取手续费,这笔收入很可观。毕竟,由于智能手机业务的淡出,华为的营收压力很大。

而华为过去基于Huawei pay,华为在金融方面也有很多的布局,比如出行、支付、小贷等等,后来华为推出了自己的Huawei Card,也是金融服务业务。金融业务要做大,合规性建设就非常重要。 在博通咨询金融行业资深分析师王蓬博看来,从监管要求层面来看,金融业务必须持牌经营说明牌照的合规价值。合规首先就能够体现出支付牌照巨大的意义,比如互联网平台免于陷入‘二清’(二次清结算)等方面的质疑。

而从华为的金融布局来看,华为支付并没有局限于自己内部使用,而是向外拓展,除了覆盖华为自己的APP外,还延伸到了第三方APP,目前华为支付已覆盖了华为系应用和部分第三方应用。 因此,从华为当前的现实盈利角度考虑,华为支付扩展到其他操作系统,延伸到娱乐、生活消费领域,覆盖更多第三方应用甚至扩展线下支付领域,都是有可能的。

因此,从扩展方向来看,华为支付必然会与其它第三方支付形成竞争关系,并切入到支付宝与微信支付的存量市场。

对决微信支付宝,华为支付胜负几何? 微信支付与支付宝是移动互联网时代的支付双寡头,其他玩家挑战微信支付宝在移动支付的地位可能性不大,但是未来物联网时代有新的场景与新的需求,华为支付切下一块蛋糕也不是没有可能,它如果做起来,也有可能倒逼微信支付宝降低渠道手续费。 华为有它自己的优势。 首先是底层操作系统层面,借助鸿蒙生态体系与丰富的终端应用场景,华为支付有望成为众多IoT硬件终端的支付通道。

毕竟,NFC支付在安全层面有优势,因为NFC的内部安全防护机制发生在数据产生、传输、执行等多个层面,在物理层面完整的为用户支付数据保密隔绝,能更好的保护用户隐私与资金安全。

过去苹果Apple Pay就打出了安全这张牌。但苹果打出安全牌之所以效用不大,在于从国民习惯与心理惯性上,对国外的平台存在一定的不信任感。

对于资金的存放,用户会更偏向于放在一个国内的熟悉的支付平台。

毕竟,在用户心理认知层面,苹果是一家国外的厂商,而华为支付就没有这层用户心理上的障碍。国人对华为品牌的认可,以及华为对IoT上下游供应链的影响力,华为将部分手机用户与鸿蒙系统内的IoT用户转化到支付产品,也不是没有可能。 华为另一大落子是在数字人民币。 目前数字人民币支付已在加快试点推进,而华为早早便参与了数字人民币项目,包括2年前华为Mate 40就是全球首款支持“数字人民币”支付的手机。 微信支付宝也不是吃素的,微众银行(微信支付)和网商银行(支付宝)的数字人民币钱包也已正式上线。

平安证券研报称,第三方支付如微信支付、支付宝以及新成立的华为支付等,都有希望同银行一样,成为数字人民币的重要通道。 支付宝和微信严格意义上属于钱包,数字人民币是钱。数字人民币带来的是一场升级的支付时代。首先,数字人民币是由国家发行的,所以安全性更高,也不用绑定银行账户,实现可控匿名。 其次,基于数字人民币“双离线支付”的技术特性,随着未来的普及推进,它也有重塑用户使用习惯的可能性,对于华为来说,也是一场新的机遇。 华为有通信设备、5G等底层技术、鸿蒙操作系统+丰富硬件终端层面的优势,有软硬一体化闭环特点,在移动互联网时代,华为有深入到娱乐、生活消费领域与支付宝、微信抢食的现实诉求。况且,华为金融业务

不过,从市场竞争难度来看,Apple Pay过去没有成功,华为支付能否超越Apple Pay的表现,还要看它的后续推进表现。

不过对华为而言,抢夺的是全新的增量市场蛋糕,能拿一点是一点,压力存在于支付宝、微信支付一方。

在今天的情况下,华为需要利润,做支付也是一条路。毕竟,如果不算上出售荣耀换回来的利润增长,华为其实在 2021 年实现的净利润同比下滑了约 13%。 2022年,华为营收的压力依然很大。

总的来看,华为支付对标的是苹果Apple pay,学的也是Apple Pay的软硬件闭环+操作系统形成支付生态圈玩法,在移动互联网的场景下,与微信支付宝竞争,华为还可以搏一把。

在物联网时代,华为鸿蒙的 1+8+N的布局下,NFC 支付还是有一定的想象空间。在数字人民币时代,华为支付与微信支付宝也处于统一起跑线,还是有抢夺蛋糕的机会。 从这个角度来看,华为支付会给支付市场带来什么改变,是否会改变国内支付领域市场的格局,其实还是有的看。

评论