文|家族企业杂志

一边是高净值客户愈发重视财富传承,对私人银行综合化服务的需求日益上升;另一边是各大商业银行在“十四五”开局、财富管理时代加速到来之际,希望抓住居民财富积累和理财意识不断增长的机遇。2021年,随着多家商业银行宣布转型为财富管理银行,私人银行的产品和服务模式也面临着转型升级。2022年是中国私人银行业发展15周年,在这一节点,我国私人银行业呈现出哪些特征,又面临着哪些挑战和机遇?

日前,随着我国上市银行集中发布2021年报,中国十二大私人银行2021年的经营业绩数据也相继浮出水面。《家族企业》杂志经过统计、分析及与过往数据比对,梳理出中国私人银行领域最新的发展特征和未来趋势,形成【2021私行业绩分析】系列研究,相关内容请大家批评指正。

在上一篇研究中,我们梳理出了中国十二大私人银行2021年管理资产规模(AUM)及客户数情况,统计了各私行的市场占有率,并与2020年数据做了对比,发现2021年各私行AUM增长率出现了较大差别。事实上,不仅是AUM,2021年十二大私人银行的客户数增长也出现了值得关注的特征。

如表1,从客户数量来看,中国工商银行私人银行客户数最多,为199,500户,中国建设银行私人银行(177,200户)和中国农业银行私人银行(170,000户)分别位列第二和第三。

【表1】中国十二大私人银行2021年客户数排名

脚注[1]:因中信银行2021年报未公布私人银行AUM及其增长率数据,笔者用中信银行2021年中报数据替代。

脚注[2]:因浦发银行尚未发布2021年报,笔者用浦发银行2021年中报数据替代。

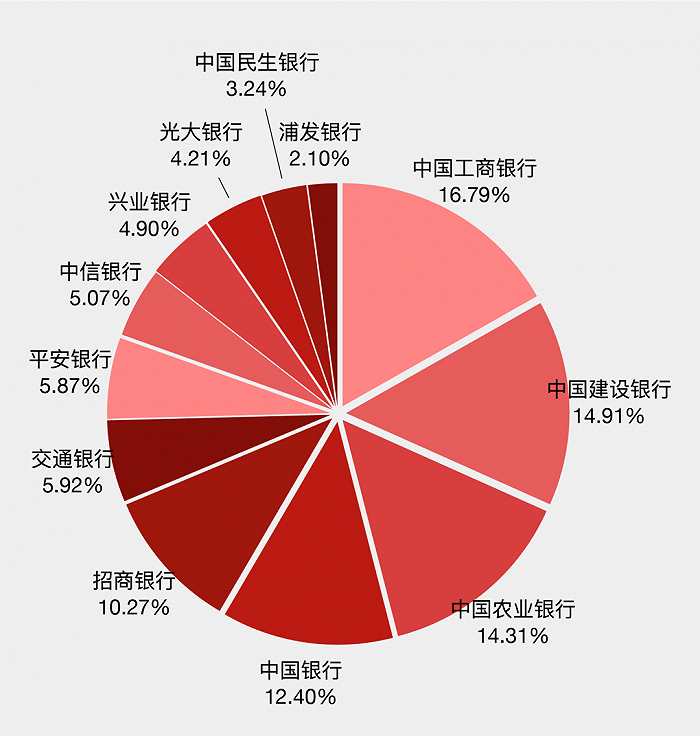

图1显示了2021年各私人银行客户数占十二大私人银行客户总数的比例,工农中建四大国有银行的私人银行可以说是占据绝对优势,这四家私人银行的占比之和超过50%,其余8家私人银行瓜分剩下41.59%的市场份额。但我们此前分析中也提到了,由于本次各私行公布数据的统计口径不同,因此不能单以客户数量的绝对值来判断各家私人银行2021年的获客能力。

【图1】2021年各私人银行客户数占十二大私人银行客户总数的比例

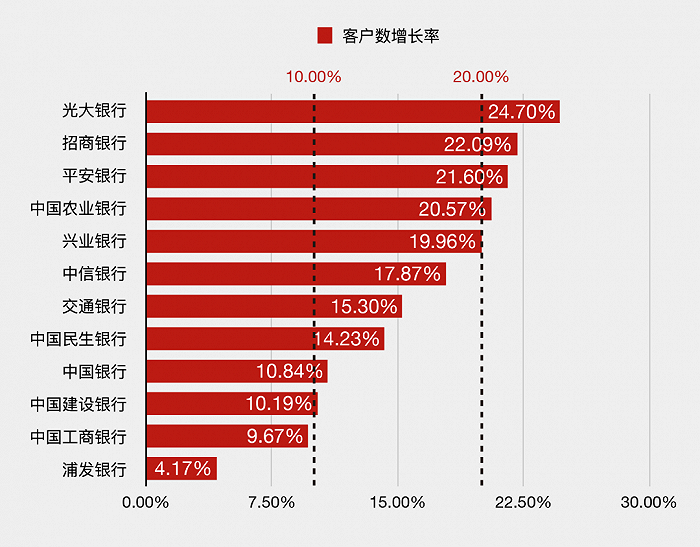

因此我们又引入了一个数据,即客户数增幅,并在10%和20%的位置上,用两条线对图2进行了分区。如图2,在这一指标上排名第一的是光大银行私人银行,增长率为24.7%;第二名招商银行私人银行(22.09%),第三名平安私人银行(21.6%);第四名中国农业银行私人银行(20.57%)。这四家私行客户数增长率均大于20%。大多数私行客户数增幅处于10%~20%的区域。但在增幅小于10%的区域也有2家私行,分别是中国工商银行私人银行(9.67%)和浦发银行私人银行(4.17%)。通过这三个图表我们已经较为全面的地看出十二大私人银行获客能力的差异:

客户数较多,增长率也不低的是:中国农业银行私人银行;

增长率较高,客户数也不少的是:招商银行私人银行、平安私人银行;

客户数相对较少,但增长率较高的是:光大银行私人银行;

客户数较多,增长率较低的是:中国工商银行私人银行。

【图2】中国十二大私人银行2021年客户数增长率排名

AUM和客户数都是非常重要的私行业绩指标,但还有一个指标能够更好地衡量一家私人银行的服务能力,就是户均资产规模(户均AUM)。当与往年的户均AUM做对比时,我们就可以清晰地看到一家私人银行吸引超高净值客户的能力是提升了还是降低了。有能力吸引金融资产600万以上客户的金融机构,并不一定可以服务好金融资产3000万以上的客户,因此,私人银行的客群分层体系对于留住超高净值客户是至关重要的。

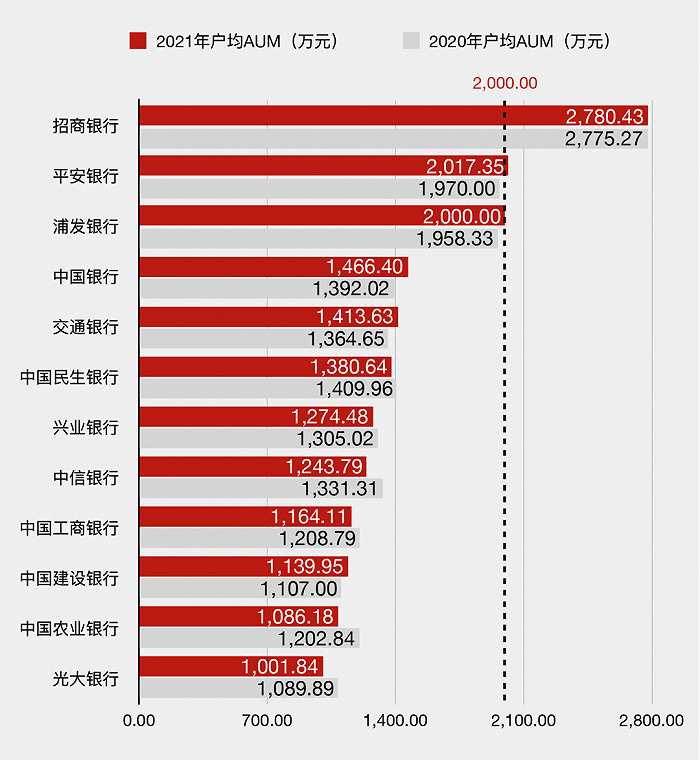

如图3,我们首先对十二大私人银行2021年的户均AUM做了排名,与往年一样,招商银行私人银行仍然排名第一,为2780.43万元。但我们同时发现,招商银行私人银行的户均AUM较往年增长得并不多(0.19%)。“后起之秀”则呈现追赶之势,平安私人银行和浦发银行私人银行的户均AUM也超过了2000万。但是,“几家欢喜几家愁”,与2020年相比,2021年中国十二大私人银行中只有6家的户均AUM是增长的,其余6家则是下跌的。那么,哪家涨得最多,哪家又跌得最多呢?

【图3】中国十二大私人银行2021年和2020年户均AUM对比

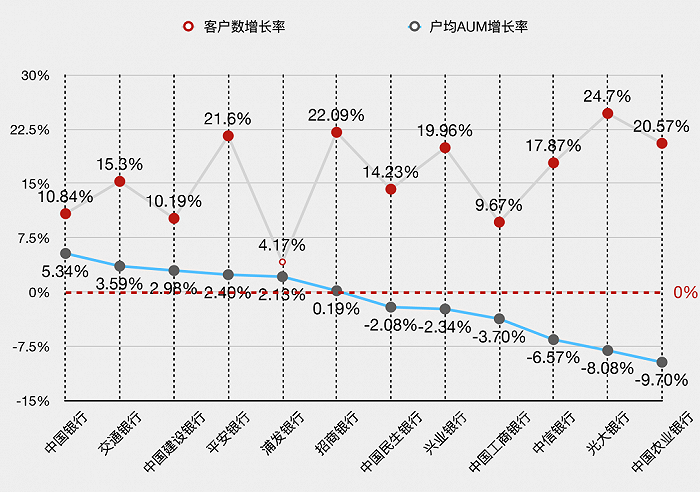

图4中靠下面的蓝色折线,显示了2021年十二大私人银行的户均AUM增长率,由左到右呈从大到小排列。排名第一的是中国银行私人银行,户均AUM从2020年的1392.02万元增长到2021年的1466.40万元,增长率为5.34%;其次是交通银行私人银行(3.59%)和中国建设银行私人银行(2.98%)。这说明,这三家私人银行服务超高净值客户的能力有了明显提升,更多高净值客户把更多的金融资产放到了这些私行。

图4中的灰色折线,显示了2021年十二大私人银行的客户数增长率。之所以把户均AUM增长率和客户数增长率这两个数据放在一起对比,是因为“差异化”是2021年中国私人银行业的关键词,中国十二大私人银行因其资源禀赋不同,目前转型升级的“打法”各有不同,这两个数据一对比,我们就可以一目了然地看出一家私行目前的差异化发展策略。

一般来说,一家私行的获客,不应以流失超高净值客户为代价。但随着私人银行市场竞争日趋激烈,能够更好地服务超高净值客户的私行,可能会逐渐成为这部分客户的财富管理主办银行,继而导致其他私行流失超高净值客户,这一现象反映在数据上就是户均AUM增长率和客户数增长率的同向或反向变化。

如图4所示,我们把目前私行的差异化发展模式分为了以下四类:

获客能力较强,服务超高净值客户的能力也很强的私行:招商银行私人银行、平安银行私人银行、交通银行私人银行、中国银行私人银行和中国建设银行私人银行;

获客能力一般,但特别注重提升服务超高净值客户能力的私行:浦发银行私人银行;

获客能力较强,但超高净值客户所占比例在下降的私行:中国农业银行私人银行、光大银行私人银行、中信银行私人银行;

获客能力较强,但尚在调整阶段的私行:兴业银行私人银行、中国民生银行私人银行。

【图4】中国十二大私人银行2021年户均AUM增长率排名(及与客户数增长率对比)

近年来我国私人银行业发展增速较快,私行的AUM和客户数可以说是每几年就能翻一番。下一篇我们将拉长数据分析的时间线,看一看哪家私行近年来“跑”得最快?又是哪家私行“跑”得最稳?

评论