文|懂财帝 唐潮

得零售者得天下。

十八年前,招行率先确立零售金融战略,开启了轻资本时代。

此后,伴随着中国经济动能逐渐转换,重资本模式的商业银行们亦相继踏上了转型轻资本模式的道路。

期间值得注意的是,零售金融是商业银行由“重”变“轻”的关键,也是近年来行业战事最为激烈的业务领域。

麦肯锡咨询统计数据显示,自2014年以来,中国零售银行业一直保持每年12%的增速,现已成为全球零售金融第二大市场。

基于此,懂财帝深入研究2021年财报后,选取了工商银行、邮储银行、招商银行、平安银行、民生银行、兴业银行、中信银行7家商业银行作为样本,试图为读者们呈现目前银行零售业务的最真实面貌。

01 角逐零售王座

2021年,中国商业银行零售转型渐入佳境。

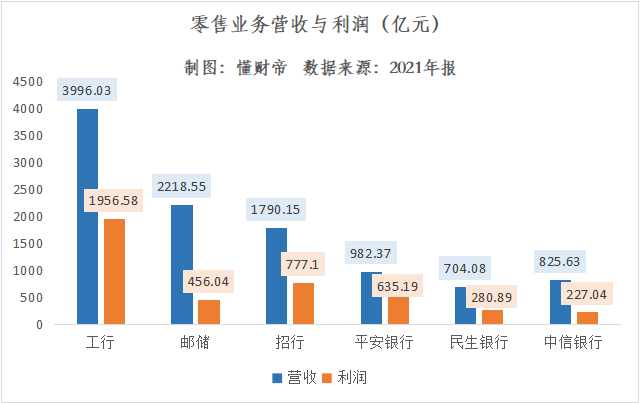

从营收规模来看,“宇宙行”工商银行一骑绝尘,其个人金融业务营收达到3996.03亿元,是目前已披露业绩银行中的绝对王者。

邮储银行旗下零售金融板块营收为2218.55亿元,在六家国有大行中位列第四。

股份制商业银行中,招商银行继续稳坐“零售之王”的宝座,其零售金融业务营收达到1790.15亿元,比国有大行之一——交通银行个人金融业务的营收规模(1240.95亿元)还高。

平安银行、中信银行零售金融板块的营收分别为982.37亿元、825.63亿元,总体实现了稳健增长。

民生银行是样本标的中唯一一家零售金融业务营收出现负增长的商业银行,为704.08亿元,同比下滑了1.09%。

赚钱能力方面,工行去年的零售利润达到1956.58亿元,在已披露业绩银行中位居第二,仅次于建设银行(2147.09亿元)。

邮储银行零售业务的赚钱能力相对较弱,零售利润仅为456.04亿元。

相比之下,招行和平安银行是股份制商业银行中的“双子星”,零售利润分别为777.1亿元、635.19亿元,比邮储、交通银行两家国有大行还高。

民生银行与中信银行均实现了双位数增长,零售利润分别为280.89亿元、227.04亿元,增速分别达到28.82%、17.12%。

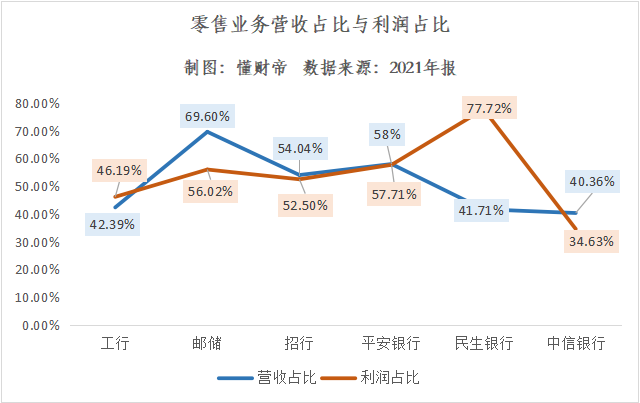

营收与利润占比,往往大多被投资者们视为商业银行零售转型是否成功的两个重要指标。

2021年,邮储、招行、平安银行的零售业务营收占比分别为69.6%、54.04%、58%,零售利润占比分别为56.02%、52.5%、57.71%。这意味着零售金融已成为三家银行业绩增长的核心动力引擎。

工行零售业务营收占比为42.39%,零售利润占比为46.19%,高于对公业务(33.17%),是其最大营业利润来源。

民生银行零售业务营收占比提升较快,2021年达到41.71%,较2020年上升了3.22个百分点。其零售利润在样本标的中占比最高,达到77.72%,较2020年大幅上升了18.32个百分点。

这主要源于民生银行旗下对公业务与其他业务的营业利润均出现了大幅下滑,分别同比下降了24.76%、17.57%。

中信银行零售业务营收、利润占比在样本标的中最低,分别为40.36%、34.63%。

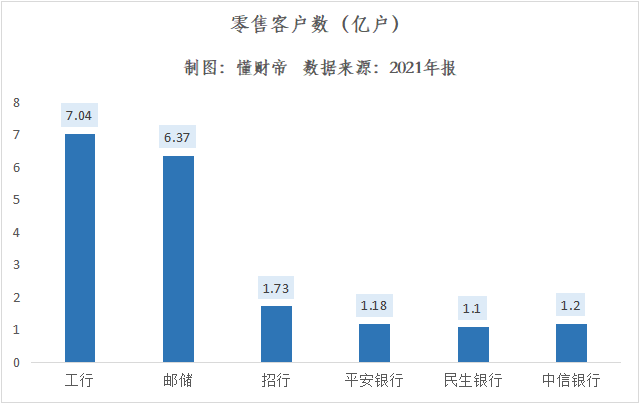

零售客户规模也是评价商业银行零售转型的一项重要参考数据。

国有大行由于发展历史悠久、零售网点遍布全国,能够覆盖更多长尾人群,因此其零售客户数远高于股份制商业银行。

截至2021年末,工行、邮储零售客户数分别为7.04亿户、6.37亿户。

股份行另辟蹊径,更重视客户活跃度,将MAU作为北极星指标。

招行与平安银行是数字化拓客的领军者。截至去年末,两家银行零售客户数分别为1.73亿户、1.18亿户。

招商银行APP和掌上生活APP的MAU均为1.11亿户,平安银行口袋银行APP的MAU为4822.64万。

民生银行、中信银行、兴业银行零售客户数分别为1.1亿户、1.2亿户、7922万户,未披露MAU数据。

综上总结来看,国有大行中工行的零售金融实力整体较强,邮储银行虽然零售金融营收占比较高,但业务盈利能力较弱。

股份行中,招行、平安银行在营收、利润、客户规模方面均位居行业第一梯队,民生银行、中信银行仍有转型提升的空间。

02 揭开零售存贷款的底牌

继续深入拆解财务报表,零售存贷款余额、利差以及息差等数据直接影响着商业银行零售业绩的表现。

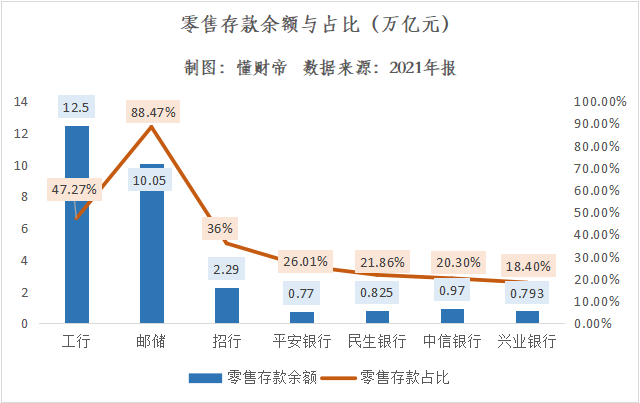

2021年,受益于庞大的零售客户规模,工行、邮储两家国有大行的零售存款余额均超过了10万亿大关,分别为12.5万亿元、10.05万亿元。

并且两家银行零售存款余额占比均高于股份行,工行为47.27%,邮储银行更是高达88.47%。

招行零售存款余额在股份行中继续保持领先优势,达到2.29万亿元,占比为36%,均远超同业。

中信银行、民生银行、兴业银行零售存款余额分别为9723.09亿元、8254.23亿元、7931.63亿元,占客户存款比分别为21.86%、20.3%、18.4%。

平安银行零售存款余额在样本标的中最低,为7703.65亿元,但占比相对较高,为26.01%。

据此来看,除了邮储银行之外,公司客户仍是大部分商业银行吸收存款的主力军。

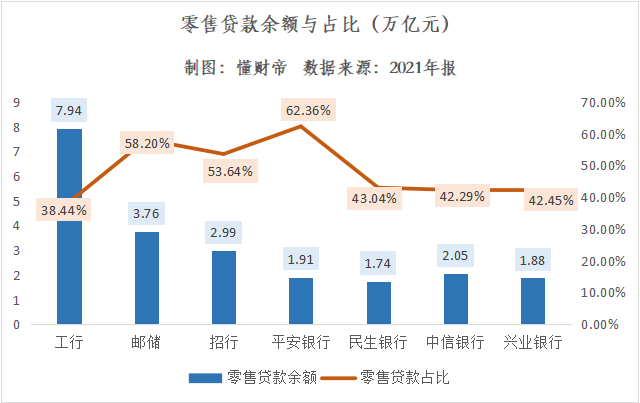

零售贷款余额方面,工行与邮储银行形成了断崖式差距。截至2021年末,工行零售贷款余额为7.94万亿元,邮储银行为3.76万亿元,还不到工行的一半。

不过,邮储银行零售贷款余额占比达到58.2%,远高于工行的38.44%。这意味着,对公贷款仍是工行的信贷核心引擎。

招行零售贷款余额为2.99万亿元,超过交行(2.29万亿元),占比为53.64%,领跑股份行。

平安银行零售贷款余额为1.91万亿元,其占比最高,达到62.36%。

民生、中信、兴业三家银行零售贷款余额分别1.74万亿元、2.05万亿元、1.88万亿元,占比接近,分别为43.04%、42.29%、42.45%。

零售存款成本率与零售贷款收益率之间的差值是商业银行的零售利差。

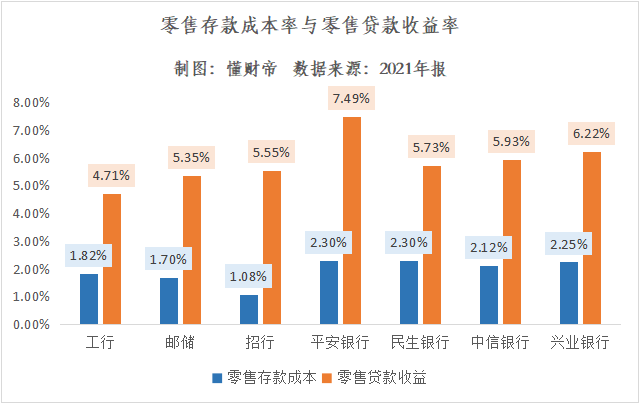

2021年,招行零售存款成本率在七家银行中最低,仅为1.08%,彰显了其在零售负债端的强大优势。

工行、邮储银行紧随其后,分别为1.82%、1.7%。

其余四家股份行零售存款成本率较高,中信银行、兴业银行分别为2.12%、2.25%,平安银行、民生银行均为2.3%。

与此同时,高负债成本也导致四家股份行在零售信贷方面较为激进。

零售贷款收益率上,平安银行最高,达到7.49%,兴业银行其次,为6.22%。中信银行、民生银行分别为5.93%、5.73%。

招行、邮储银行的零售贷款率处于中等水平,分别为5.55%、5.35%。

工行的零售贷款收益率在七家银行中最低,为4.71%。

再来计算零售利差。

工行最低,零售利差为2.89%,主要源于其零售贷款收益率较低。

邮储银行、民生银行、中信银行、兴业银行在同一个梯队,零售利差分别为3.65%、3.43%、3.81%、3.97%。

招行与平安银行位居头部,零售利差分别为4.47%、5.19%。

但招行主要源于其在零售负债端的巨大优势,而平安银行则源于其较为激进的零售信贷策略,需要注重风险管控。

03 资产质量保卫战

零售转型,是为了从重资本模式进化至轻资本模式,从而穿越经济波动周期。

但目前来看,房贷在部分商业银行零售信贷中的占比仍然很高。

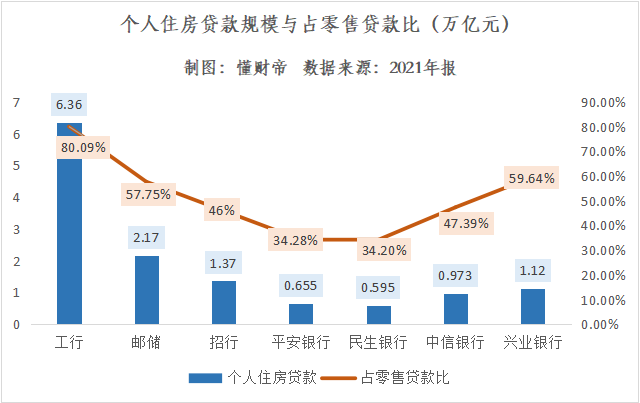

截至2021年末,工行个人住房贷款规模高达6.36万亿元,几乎是后六家银行的总和,占零售贷款比也高达80.09%。

邮储银行、兴业银行个人住房贷款规模分别为2.17万亿元、1.12万亿元,占零售贷款比过半,分别为57.75%、59.64%。

“零售之王”招行的个人住房贷款规模也达到了1.37万亿元,占比为46%。中信银行个人住房贷款规模为9733.9亿元,占比为47.39%。

平安银行、民生银行个人住房贷款规模最小,分别为6548.7亿元、5954.68亿元,占零售信贷比也最低,分别为34.28%、34.2%。

零售信贷不良率是评估银行零售金融业务发展质量的重要指标。

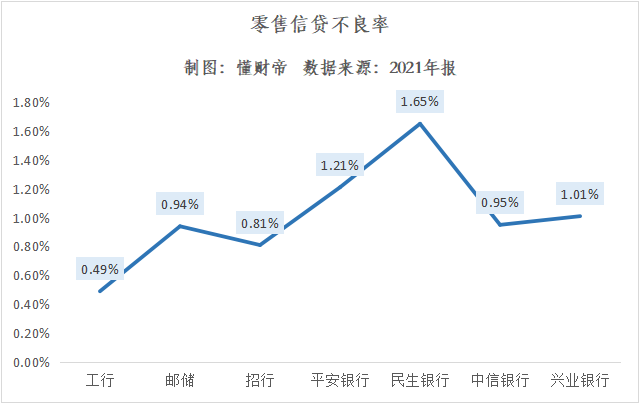

2021年,工行零售信贷不良率极低,仅为0.49%,较2020年下降了0.07个百分点,体现了其强大的风险管控能力。

招行同样表现优秀,零售信贷不良率仅为0.81%,低于邮储银行与其他股份行。

中信银行、兴业银行零售信贷质量持续向好,不良率分别为0.95%、1.01%,较2020年分别下降了0.15、0.03个百分点、

上文提到的高成本负债的平安银行与民生银行的零售信贷不良率较高,分别为1.21%、1.65%。其中,平安银行同比上升了0.08个百分点,民生银行同比下降了0.31个百分点。

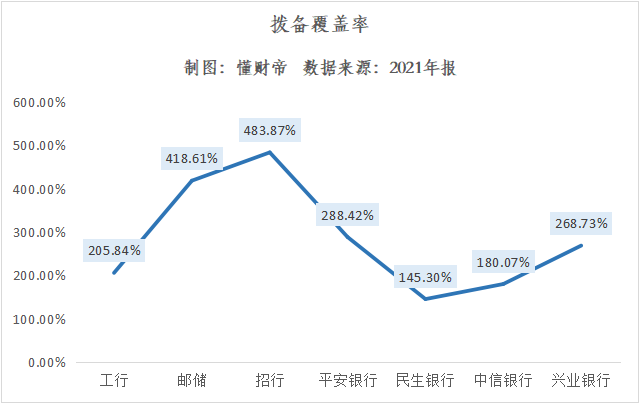

最后再来看一下拨备覆盖率。2021年,民生银行、中信银行、工行的拨备覆盖率相对较低,分别为145.3%、180.07%、205.84%。

兴业银行与平安银行位居第二梯度,分别为268.73%、288.42%。其中平安银行拨备覆盖率较2020年末增加了87.02个百分点,增速最快。

邮储银行与招行拨备覆盖率较高,分别为418.61%、483.87%,体现了较强的风险抵补能力。

总结来看,零售金融已经成为了商业银行们的必争之地。

所有玩家都在加速奔跑,希望成为兼具强盈利能力与高资产质量的全能零售金融战士。

评论