记者|梁怡

夏日一到,便是防晒产品之争。

近日,靠硬防晒出名的品牌——蕉下运营主体蕉下控股有限公司(简称蕉下)递交港股招股书,中金公司、摩根士丹利担任联席保荐人。

2019年-2021年,蕉下营业收入快速上涨,近三年复合增长率高达150%,主要得益于产品品类的开拓以及主攻线上销售渠道。

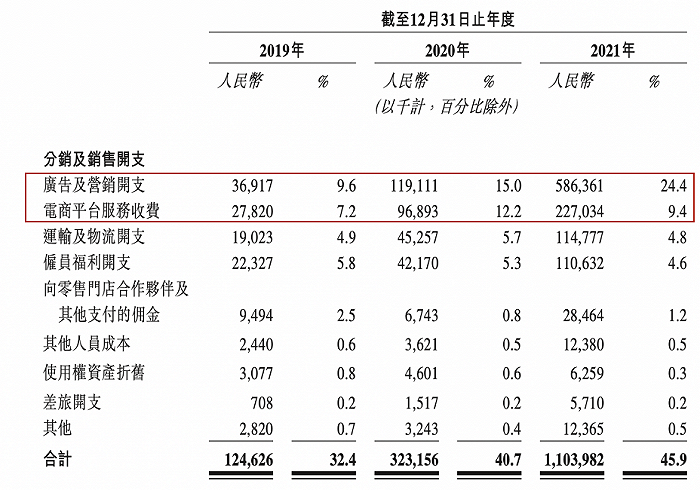

但同期蕉下的营销推广费用也相应猛增。公司广告及营销开支由2019年的0.37亿元大幅提高1483.78%至2021年的5.86亿元,约占2021年营收的1/4;同时电商平台服务收费由0.28亿元提高710.71%至2.27亿,约占2021年营收的10%。

此外,当前蕉下产品质量问题频繁被曝出,轻研发重营销的模式引起对其“含金量”的质疑。未来重点开拓鞋服市场的蕉下,又如何与老牌鞋服竞争?

估值超180亿,营收突破20亿

蕉下一词取自「芭蕉叶下」,于2013年由两名85后马龙和林泽联合创立。

IPO前,创始人兼CEO马龙持股29.07%,其配偶王盈盈持股3.61%;联合创始人兼总裁林泽持股27.91%,其配偶黄程程持股4.35%,四人合计控股64.94%。

值得注意的是,蕉下并没有疯狂依靠外部输血。

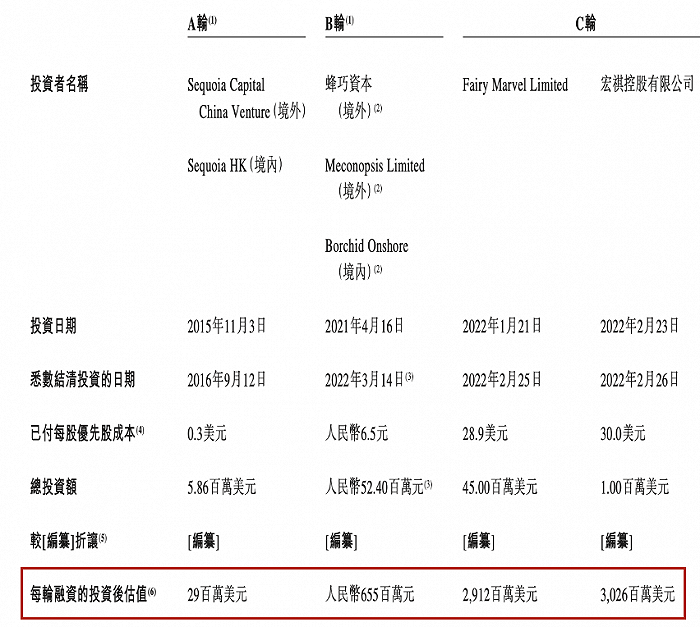

招股书显示,2015年公司获得红杉资本A轮586万美元融资,而B、C轮融资则间隔近6、7年。目前红杉资本、蜂巧资本各自持有公司19.37%和6.96%的股权。

界面新闻记者注意到,A轮融资后蕉下估值仅0.29亿美元,2021年B轮估值翻了约5倍达6.55亿元(折合近1亿美元)而在2022年C轮融资后,公司估值明显上升,其中2021年蕉下的营收同比增长203.1%,在宏祺控股投资后,公司估值为30.26亿美元,也就是说,近7年时间,蕉下估值翻了超100倍。

2019年-2021年(报告期内),蕉下的营收分别为3.85亿元、7.94亿元和24.07亿元,年复合增长率为150.1%;同期,如果扣除可转换可赎回优先股的公允价值变动,蕉下经调整净利润分别为1968万元、3941万元及1.4亿元,年复合增长率为162.6%,盈利能力同步提高。

需要说明的是,可转换可赎回优先股是常见的融资方式之一,可以理解为这类优先股就相当于一个附带了普通股认购权(warrant)的债券。投资者行权时,按约定的转股价格将优先股转换为普通股(“可转换”);不行权时,企业到期按约定利率赎回优先股并支付利息(“可赎回”)。

优先股会计上可以按“负债”或“权益”两种方式划分,蕉下将“可转换可赎回优先股”归类为负债。由于前述提到公司估值的增加,导致可转换可赎回优先股的公允价值增加,报告期内脚下可转换可赎回优先股的公允价值变动为0.41亿元、0.36亿元、55.95亿元。

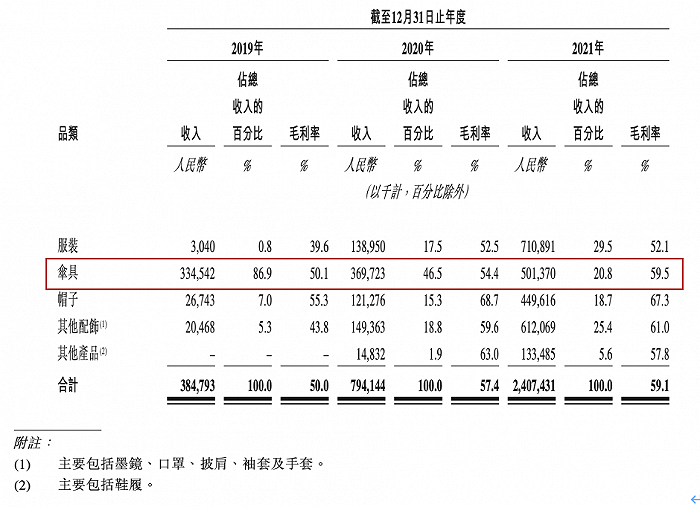

业绩快速上涨的原因之一源于品类的开拓。2019年,蕉下仅靠伞具就实现收入3.35亿元,占比高达86.9%,而2020年起该产品收入增速放缓、占比下滑,而2021年则直接被服装、帽子以及其他配饰“赶超”。

根据灼识咨询,以2021年总零售额计,蕉下为中国第一大防晒服饰品牌,拥有5%的市场份额。

蕉下尤其擅长爆款策略,报告期内蕉下前30款热销精选单品产生的收入占总营收的99.8%、88.6%、74.1%。

与此同时,报告期内蕉下的毛利率也同步上涨,分别为50.0%、57.4%以及59.1%,主要得益于毛利率更高的帽子、其他配饰等收入占比大幅提升。

根据天猫旗舰店,蕉下伞具热销第一名果趣太阳伞中的双层三折伞券后价就高达189元;而传统品牌天堂的防晒指数同为UPF50+的防晒伞价格仅40-50元。可以看到,2019年-2021年蕉下仅伞具的毛利率就增长了9个百分点。

蕉下的成本主要源于销货成本,即将生产外包,由合约制造商购买并加工原材料,进而向公司提供成品,报告期内分别为1.92亿元、3.38亿元及9.86亿元,占比49.3%、42%及40.3%,成本控制明显。

存货方面,报告期内蕉下的存活余额分别为6610万元、8260万元以及2.53亿元,但存货周转明显加快,同期平均存货周转天数分別为110天、80天及62天。

线上收入近8成,广告营销开支大增

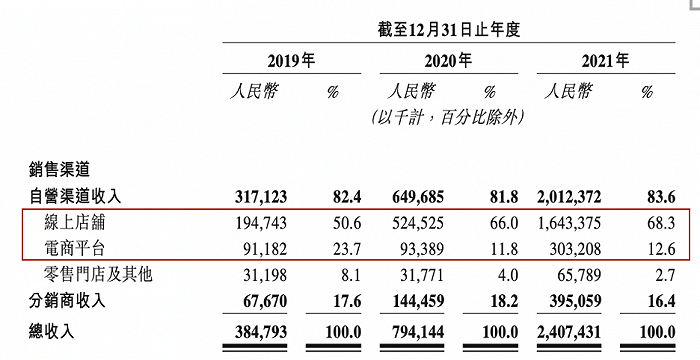

蕉下收入增长的另一个原因在于主攻线上销售渠道。

目前,蕉下主要采用自营渠道和分销商相结合的销售模式,其中在自营渠道收入中又以线上渠道(线上店铺+电商平台)为主,销售金额由2019年的2.86亿元提高580.775%至2021年的19.47亿,主要在天猫、京东、唯品会以及抖音店铺等。

根据灼识咨询,以2021年线上零售额计,蕉下占据防晒服饰品牌12.9%的市场份额,并且超过第二大品牌的5倍。

因此,蕉下也不急于扩张线下门店。

报告期内,蕉下零售门店的数量分别为39家、42家及66家,同期单家门店收入(零售门店及其他/门店数量)分别为79.99万元、75.65万元以及99.68万元,然而这其中还参杂了来自其他连锁商超、便利店和百货商店的收入。

值得注意的是,线上销售往往离不开营销推广。报告期内蕉下的广告及营销开支大增,其由2019年的0.37亿元大幅提高1483.78%至2021年的5.86亿元,约占2021年营收的1/4;同时电商平台服务收费由0.28亿元提高710.71%至2.27亿,约占2021年营收的10%。

蕉下主要通过名人代言、KOL(关键意见领袖)推广以及其他社交媒体营销等,例如主播带货、小红书博主种草、抖音广告等。因此大力营销推广效果又如何呢?

蕉下主要采取直达消费者的DTC模式,但其并未在招股书中披露DTC客户数据。根据天猫期舰店消费数据,公司期内付费客户总数由2019年的100万人增至2020年的300万人,进一步增至2021年的750万人,同期复购率分别为18.2%、32.9%及46.5%。

业内人士对界面新闻记者表示,蕉下的天猫复购率涨幅较快,但其增长存在一定的“修饰”,原因在于蕉下产品品类的开拓,2020年、2021年公司加大对非伞具的销售力度。

质量问题频发,轻研发

一般而言,采取生产外包模式的产品容易出现品控问题,而蕉下也被多次曝出部分产品质量问题。在黑猫投诉app上,蕉下的投诉多以商品存在质量问题为主,并且涉及虚假宣传、售后服务维权等。

同时,蕉下的产品定价也遭到消费者吐槽。一位消费者对界面新闻记者表示,“贝壳防晒帽经典款的价格变动非常夸张,自己在官方旗舰店原价209元购买,但618售价才179元,而李佳琦直播间的最低售价为99元,到手价甚至更低。”

此外,知乎相关话题如“蕉下防晒衣、防晒帽是智障税吗?”、“蕉下太阳伞值得买吗?”等也引发了对蕉下“含金量”的质疑,B站也有多位up主进行防晒性能测评。

蕉下在招股书中表示,公司建立了具备多元专业背景、跨界合作(包括机械、材料、光学)和经验资深的技术团队,强大的研发能力和独特的跨行业技术视角,使得公司更易提出创新的产品开发思路,同时致力于将产品解决方案转化为自有核心技术,如Airloop面料、原纱防晒技术及全向推拉蜂巢技术。目前公司在中国拥有123项专利,正申请72项专利。

然而相比于天价营销推广,蕉下的研发支出显得微薄。报告期内公司的研发开支分别为1990万元、3590万元及7160万元,占比分别为5.3%、4.6%、3%,占比呈快速下降趋势。

除了产品质量问题、研发投入不足,蕉下还面临着整个户外专业市场的挑战。

蕉下在招股书中表示,公司定位于城市户外品牌,防晒只是我们探索城市户外生活方式的起点,未来重点是鞋服市场。数据显示,蕉下非防晒类产品收入由2019年的280万元大幅增至2021年的4.96亿元,占比从0.7%增至20.6%。

毫无疑问的是,蕉下的成功在于找准户外市场的防晒细分赛道,即便市场规模比不上户外鞋服,但做到龙头也是香饽饽。

就户外鞋服赛道而言,头部效应明显,尤其是被国外知名品牌垄断,例如北面(TheNorthFace)、哥伦比亚(COLUMBIA)、探路者(TOREAD)品牌等,由于这些品牌成立时间久,相应具备资金优势、品牌优势、技术优势、客户优势等,蕉下开拓鞋服市场并非易事。

本次IPO中,蕉下募资主要用于加强产品开发及增强我们的研发能力;提高品牌知名度及认知度;加强全渠道销售及分销网络,改善我们的供应链管理;用于为运营数字化提供资金;用于通过战略联盟、收购及投资促进业务增长以及营运资金及一般公司用途。

评论