文|子弹财观 行者

编辑|蛋总

“洽洽,快乐的味道。”曾几何时,这个广告语伴着红黄相间的包装遍布大街小巷。甚至在很长一段时间里,洽洽成为了我们对瓜子品牌的唯一印象。

(图 / 洽洽官方)

4月12日,这个国货零食老品牌发布了最新一期年度报告,其中披露的数据却让我们看到了不一样的苗头和信息。

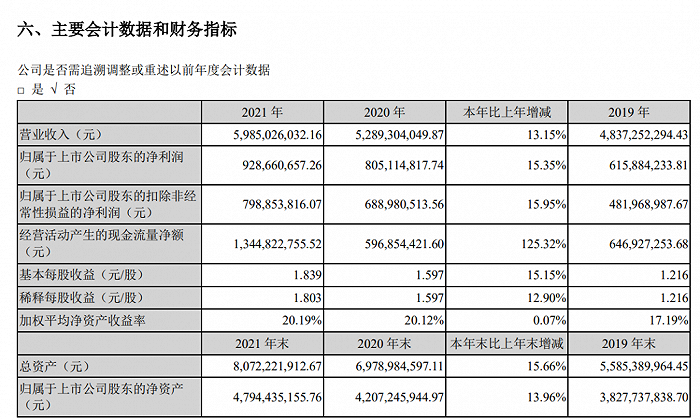

财报显示,2021年洽洽食品实现营业收入约59.85亿元,同比增加13.15%;归属于上市公司股东的净利润约9.29亿元,同比增加15.35%;基本每股收益1.839元,同比增加15.15%。

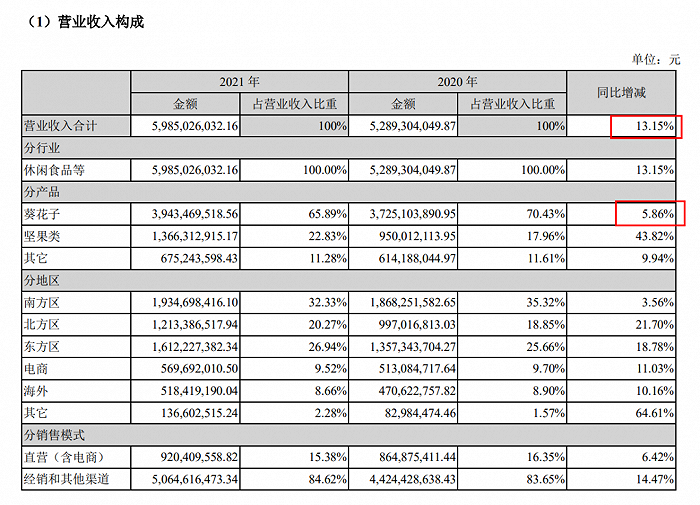

其中,按产品分类,葵花子实现收入39.43亿元,同比增长5.86%;坚果类实现收入13.66亿元,同比增长43.82%;其它实现收入6.75亿元,同比增长9.94%。

财报发布后,截至4月15日收盘,洽洽食品股价达到59.07元,已连续五日震荡上行,市值达到了299.49亿元。而其友商三只松鼠的市值只有110.32亿元,良品铺子的市值为108.87亿元。从这一点看,将近300亿市值的洽洽是这些网红品牌市值的三倍。

由于业绩表现良好,洽洽董事会的态度也相当慷慨——在2021年营业收入和利润双增的情况下,洽洽董事会表示拟每10股派发现金红利8.5元(含税)、不送红股、不转增。

然而,在这些好消息的背后,有一些问题已然突显而出,但目前洽洽并没有做好解决问题的准备。

1、低于增速的主营业务

提起洽洽,大家第一反应的都是瓜子。事实上,瓜子也一直是洽洽最核心的产品品类。

财报显示,洽洽食品的业绩驱动主要来自葵花子、坚果和其他。葵花子业务一直是洽洽食品的核心业务,是其站稳市场的关键所在。2021年,洽洽食品的葵花子业务营收39.43亿元,占总营收的比重是65.89%。尽管该数字低于2019年和2020年,但超过65%的占比证明瓜子产品依然是洽洽的核心门类。

但问题是,葵花子产品在2021年比2020年的收入增长仅有3亿多元,增加比例也仅有5.86%。而洽洽总营业收入的增速超过了13%,这也就意味着占比近7成的主营业务增速等于全公司营业收入增速的40%多。

换句话说,葵花子业务的增速已经带不动公司的发展,或者公司发展增速带来的收益,绝大多数是由其他品类的产品产生的。

「子弹财观」认为,洽洽在2021年主营业务的增速不甚理想,主要可以从微观和宏观两个层面来看。

在微观层面上,2021年洽洽由于承受不住产品成本的上涨,因此在2021年10月22日发布了提价公告。

公告显示,基于公司的瓜子系列产品升级带来产品力提升,以及伴随原材料及包装辅材、能源等成本上升,经公司研究最终决定,对葵花子系列产品以及南瓜子、小而香西瓜子系列产品进行出厂价格的调整,各个品类的提价幅度为8%-18%不等。

这次调价之后,洽洽的瓜子价格从原本的中低端一下子就跃升到了瓜子品牌价格榜的前列。而一些地方品牌竞争对手则开始降价促销,甚至推出“价格不变但加量”的包装,试图趁机侵占洽洽相应的市场份额。

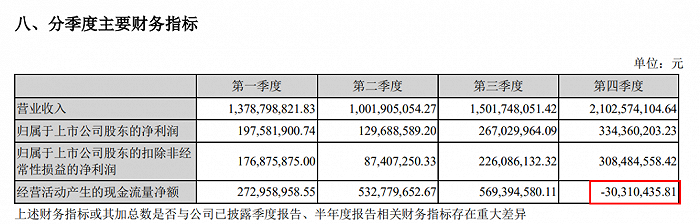

这让洽洽在2021年下半年的市场表现非常被动,财报显示,2021年第四季度营业收入虽然超过21亿元,利润也超过3.3亿元,但利润率只有16%左右,而第三季度的利润率接近18%。此外,第四季度经营活动产生的现金流量净额是负3031万元。

这些事实说明,2021年第四季度提价后的洽洽瓜子市场表现并不理想,面临增长困境。

从宏观层面来看,洽洽也只是跟着瓜子市场的整体趋势而发展,其自身并没有太多新鲜打法或增量表现。

公开数据显示,中国瓜子需求量整体呈现出下降趋势,尤其在2015年至2018年趋势较为明显,2019年虽然有所回升,年总需求量达到了12779.8吨,但仍然难达到2015年时13183.7吨的水平。

而且,虽然中国瓜子产业链的相对成熟,但从整个市场来看,包装瓜子市场份额仅为10%左右,而散装瓜子占据了90%。

如今,越来越多的瓜子厂商试图用新口味来吸引消费者,但即便某家很快推出新产品,也会被其他竞争厂商快速跟进,这使得市场上的瓜子产品同质化程度颇高。

因此,各家瓜子其实口味差不多,这让消费者选择的空间很小。在这种情况下,各家以瓜子品类作为主营业务,就必然陷入增长瓶颈且市场竞争日趋激烈,不利于公司后续的发展,洽洽也面对着同样的市场挑战。

2、“抠门”的研发投入

事实上,洽洽也意识到单凭瓜子业务不可能撑起公司快速的发展轨迹。

因此在战略层面上,2017年洽洽食品推出了小黄袋每日坚果,试图把坚果业务培养成为公司的“第二增长曲线”。

彼时“每日坚果”的概念风靡全国,各零食品牌先后推出了各式各样的坚果产品。在热潮之下,洽洽还推出了以坚果为核心的原味坚果单品、风味坚果单品、坚果麦片等系列产品。

财报显示,2021年,洽洽的坚果业务总营收13.66亿元,同比增长43.82%,占总营收的22.83%,两年坚果业务占总营收的比例差不多为17%左右,这意味着2021年洽洽的坚果业务获得了较快增长。

而在主体业务瓜子的增速远低于公司整体增速的背景下,拉动公司增速发展的杠杆就放到了坚果业务上。

目前来看,虽然坚果业务带动了公司的发展增速,但洽洽小黄包坚果所谓的“锁鲜能力”并不受到消费者的关注,再加上坚果业务中的科技含量还比不上瓜子业务,同质化更为明显。

在坚果领域本来就属于后来者的洽洽,更多的还是靠国内休闲食品市场爆发所带来的协同效应。

数据显示,以坚果为核心产品的三只松鼠在2020年的营收达到97.94亿元,良品铺子在2021年的营收为93.24亿元,都远高于洽洽食品。这两个品牌的核心业务全是坚果和果脯,如果单论任何一方都远超洽洽坚果业务营收13亿元的数字。

从某种意义上讲,坚果作为洽洽“第二增长曲线”虽然增长较快,但因为目前业务规模相对较小,对整体业绩影响有限。

更有意思的是,洽洽一方面高喊转型“第二增长曲线”,另一方面却在市场营销和科研上没有增加太多的投入。

财报显示,2021年洽洽公司的市场营销费用,包括给经销商的返点加在一起,在6.04亿元左右,占总收入的比例刚刚超过10%;而这家全力冲刺“第二增长曲线”的公司,科研投入只有4508万元,占总收入的比例不到1%。

这根本不像寻找“第二增长曲线”企业应该做的事情。

严格来说,一家寻找“第二增长曲线”的企业,要么有成熟的产品,通过大量的市场费用抢占市场空间,以取得发展的优势;要么看到发展方向,投入科研巨资推动相应技术的成熟,利用研发体系打造“第二增长曲线”发展的护城河。

比如淘宝,看到直播带货是电商发展趋势,便不遗余力地投入市场资源,打造淘宝的直播带货能力,形成了淘宝新的流量池;再比如百度,认为AI是未来的主流技术,10年间投入百亿资金研发,在2021年才摸到了AI商业化的门槛。

虽说以互联网企业的研发情况来类比似乎没那么恰如其分,但可以看出那些真正想要寻找新增量的企业会在研发上投入相当高的成本,着力以此推动产品或技术升级。

相较而言,洽洽瓜子推动“第二增长曲线”的思路就相当奇特:一方面不投入研发成本,产品没有核心技术作为壁垒;另一方面也没有进行大规模的市场推广,迅速抢占其他友商的市场份额。

这难免让人有些摸不着头脑,不知道洽洽接下来会如何让坚果业务这条“第二增长曲线”快速发展,以支撑起公司营收的持续增长。

3、无法打动年轻人

其实,洽洽的“第二增长曲线”增速虽高但发展受限这样局面的形成,跟洽洽的整体经营策略有关。

首先,洽洽目前还是一家严重依赖传统线下渠道的食品企业。

财报显示,截至2021年12月31日,洽洽有1000多个经销商,其中国内有980多个经销商客户、国外有50多个经销商客户。

相对应的是,2021年“直营(含电商)”的收入仅占总营收的15.38%,低于2020年的16.35%水平。洽洽直营客户主要包含知名国际大型连锁商超如沃尔玛、苏果、大润发以及电商平台天猫和京东。

关键的是,2021年洽洽食品的电商业务营收5.69亿元,同比增长11.03%,占总营收比例为9.52%。而公司电商业务占总营收的比例已经连续两年降低,2019年和2020年该数字为10.01%和9.70%。

洽洽这一数据反映出其跟当下电商逐渐成为消费品营销主体的趋势截然不同,相比之下,其友商三只松鼠和良品铺子的线上/电商收入占总营收比重都超过50%,三只松鼠甚至被看作纯网络品牌,电商收入占比超过70%。

正因为这些品牌以电商收入为主,并通过网络营销、网站投放等各种新型销售模式的引入,甚至嵌入直播间等方式,不断以各种形式出现在消费者面前,从而带动了营销收入的快速增长。

虽然三只松鼠和良品铺子绝大多数产品是由第三方生产贴牌销售,毛利率远不及自产自销的洽洽瓜子,但通过打通互联网营销的“任督二脉”,这些企业的经营收入总额差不多是洽洽瓜子的1.7倍。

而洽洽似乎没有意识到这中间的问题所在,还是在想方设法维护传统经销商体系。

毕竟一家以电商渠道为主的品牌,其产品调整和市场策略变化会具备远超线下为主品牌的速度,而这在发展愈来愈快的中国市场非常重要,因为抢先一步就可能占得发展先机。

其次,洽洽并没有把握住年轻人的喜好,这一点似乎更加“要命”。

作为老牌国货,洽洽食品的品牌形象也在老化,为此,洽洽近几年也努力将自己往“新国货”品牌方向靠拢,包括与元气森林合作推出“桃汽CP礼盒”、与全民K歌合作邀请网友共创“洽洽快乐之歌”、与Keep联合推出小黄袋每日坚果全坚果款等等,试图更加贴近年轻人。

从目的性上看,这些都是营销层面的一些投入。但对于新消费趋势来说,品牌并不是学会营销层面的一些手段就能贴近年轻消费者。

真正吸引年轻人的核心,应该是品牌和产品的共生。也就是要让消费者尤其是年轻消费者参与到品牌与产品的设计生产发展环节中,让他们对品牌产生归属感,从而拓展自身市场发展的底气。

目前国内发展较好的新消费品牌,基本上已经将此作为品牌发展的核心战略——把电商销售反馈的数据和用户评价进行细致的分析和归类,由此快速决定自身下一个阶段产品生产和市场营销的方向。

这才是真正懂年轻人的经营模式。

遗憾的是,洽洽目前还陷在一个发展圈层的陷阱中,并没有意识到市场主体变化就要引发战略决策层面的变化,依然紧抓原本的“以线下为主”及“企业生产什么消费者就买什么”的经营模式。

这才是洽洽目前从数据方面显示出来的问题及其背后潜在的危机。

2021年初,洽洽食品再度强调2023年百亿销售目标,预计葵花子、坚果、其他休闲食品分别占约60亿元、30亿元以及10亿元。这个理想非常远大,但照现在的干法可能真完不成。

洽洽到了该变法的时刻。

评论