文|雪豹财经社 陈重山

成立不到5年便经历了大起大落的瑞幸咖啡(以下简称“瑞幸”),开始打破51岁老牌巨头星巴克的光环。

4月11日,曾深陷财务造假丑闻的瑞幸与因低俗广告备受争议的“营销界泥石流”椰树跨界联手,推出联名产品椰云拿铁,掀起了一阵“土潮风”。

据官方信息及GeoHey极海品牌监测数据,截至4月17日,这款新品7日总销量超过495万杯,日均销量超过星巴克中国所有品类日均销售总量(128.4万杯)一半。就在半个多月前,瑞幸门店总数超过星巴克中国的消息登上了热搜。

凭借层出不穷的爆款单品和屡屡出圈的花式营销,瑞幸跨过了生死危机。但雪豹财经社分析认为,此举并未带来利润的改观,而是使瑞幸门店数量大规模增加。

再度走上疯狂开店老路的瑞幸,这次会赌赢吗?

疯狂开店

踢走陆正耀、精打细算地熬过苦日子的瑞幸,再次走上了疯狂开店的道路,重拾“陆氏打法”。

2022年2月,瑞幸CEO郭谨一在内部信中透露,瑞幸1月新开门店360家,超过退市前的开店速度。瑞幸招股书显示,2018年和2019年,瑞幸平均每月新开门店数量分别为172家和208.7家。

不过,与大把烧钱开直营店不同,瑞幸目前主要靠加盟形式拓店。

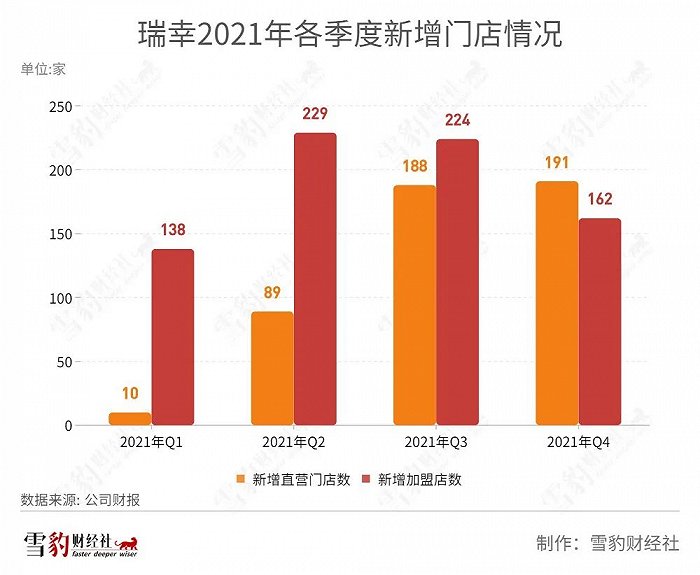

自2021年1月宣布“0加盟费”放开加盟以来,财报数据显示,2021年,瑞幸新增加盟店753家,接近新增直营店数量(468家)的两倍。

如火如荼的营销,也让瑞幸吸引了更多加盟商。虽然加盟瑞幸的装修费、设备费、保证金等前期投入达到40万元以上,但在相对空白的下沉市场,瑞幸仍然十分受欢迎。

然而,门店数量的扩张,并没有为瑞幸的利润带来改观。

2021年第四季度,瑞幸的经营亏损从上季度的670万元扩大到1.2亿元,2021全年总体经营亏损为5.4亿元。郭谨一在2021年报中表示,自营门店层面利润已经实现年度转正,这意味着加盟店拖了后腿。

加盟店增收不增利,甚至成为瑞幸扭亏为盈的障碍,但瑞幸并未停下加速开店的步伐。

这背后的原因,或与瑞幸的重新上市计划不无关系。

据英国《金融时报》1月19日报道,瑞幸考虑最快于年底重返纳斯达克上市,被瑞幸方面否认。不过,已退市到粉单市场的瑞幸仍对外发布财报,并积极解决历史遗留问题,被外界认为在为上市做准备。

4月11日,瑞幸宣布完成债务重组,正式结束作为债务人的破产保护程序,公司在任何司法管辖区不再受到破产或破产程序的约束。

这意味着,瑞幸迎来全新开始,回归正常公司。

增加门店数量、扩大市场规模,继而谋求上市,瑞幸再次冲击资本市场背后,谁将是最大的赢家?

谁赌赢了?

第一投资首席投资官吕晓彤曾在2018年断言:投资人押注瑞幸,赌的就是“再造一个星巴克”。

截至2021年12月,瑞幸的门店总数达到6024家,超过了5557家门店的星巴克中国,成为中国国内门店最多的咖啡连锁品牌。当初烧钱造梦的资本如果陪着瑞幸走到今天,可以算作赌赢了一半。

在这场疯狂的赌局中,大钲资本堪称最大赢家。

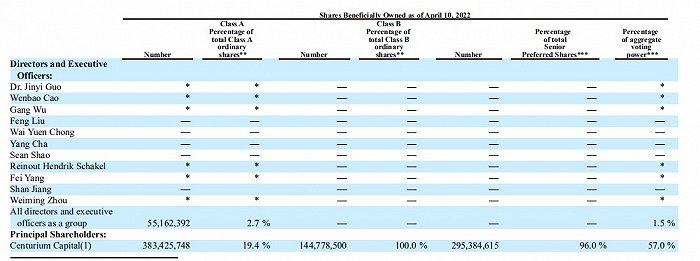

据瑞幸2021年财报,截至2022年4月10日,大钲资本持有瑞幸19.4%的A类股、100%的B类股、96%的高级可转债,拥有57%的投票权。

瑞幸能够顺利完成债务重组,离不开大钲资本在背后的支持。

2021年12月,陆正耀、钱治亚等“造假管理层”股权托管人毕马威在BVI(英属维尔京群岛)法院上,对债务重组的清盘程序提出反对意见,导致债务重组截止日期延后。随后,大钲资本联合IDG资本、Ares SSG Capital Management收购了毕马威托管股权,推动了债务重组完成,化解了此次危机。

带领瑞幸“起死回生”的郭谨一团队上台,也是大钲资本联合愉悦资本“踢”走陆正耀的结果。

郭谨一执掌下的新瑞幸投李报桃,积极解决历史遗留问题,为重新上市扫除障碍。

2022年,瑞幸已获美国法院同意,向SEC(美国证监会)缴纳1.8亿美元(约合人民币11.5亿元)罚款。再叠加此前在国内被罚6100万元,以及与美国集体诉讼原告达成1.875亿美元(约合人民币11.9亿元)的和解意向,瑞幸遗留问题“包袱落地”。

24亿元的巨额赔偿背后,同样可见大钲资本的身影。2021年4月,大钲资本投资瑞幸2.4亿美元,以认购高级可转换优先股的方式落地,为瑞幸输血。

相比之下,陆正耀、钱治亚等“造假管理层”,成为这场赌局中彻头彻尾的输家。

据2022年1月瑞幸公告,大钲资本收购毕马威托管股权后,原“造假管理层”股权也完成清算,与瑞幸再无关联。而在瑞幸纳斯达克上市前的2019年,据招股书,陆正耀家族与钱志亚家族分别占有30.53%、19.58%的瑞幸股权。

与陆正耀、大钲资本并称瑞幸“铁三角”的愉悦资本,则因为在瑞幸IPO时急于套现,股份从上市前的6.75%降至2021年7月的3.22%。

经历过黑暗和低谷,仅存的“局中人”大钲资本等到了黎明将至的曙光。

重新上市之困

怀揣重新上市梦的瑞幸,迈出了翻身的第一步,但奏响凯歌还为时过早。

按照美股市场规定,从粉单市场重回纳斯达克需要具备以下基本条件:净资产达到500万美元,或年税后利润超过75万美元,或市值达5000万美元;流通股达100万股;90个交易日内最低股价为4美元;股东超过300人;有3个以上的做市商。

截至4月18日,瑞幸在粉单市场的股价为9.57美元,且自2020年12月以来均高于4美元。目前,瑞幸总市值27.66亿美元,流通股超过100万股,虽然财报并未披露股东数与做市商的情况,但满足重新上市的基本条件并不难。

不过,从2018年至今,粉单市场的上万家公司里,没有一家能够成功转板纳斯达克。瑞幸作为曾经财务造假的公司,SEC对其IPO的要求会更严格,如何重新赢得投资者信任也是无法回避的问题。

瑞幸也无法在国内A股上市,因为国内主板上市对拟上市公司有盈利要求,而瑞幸至今未实现盈利。强调“硬科技”属性的科创板虽然不要求盈利,但瑞幸同样显然无法达到要求。

谋求在港交所上市同样并不容易。港交所有一条规定,要求拟上市公司“高级管理层必须保持3年稳定”。瑞幸目前的管理团队是2020年7月上台,距今不到两年时间。

这意味着,除了走在英国伦敦或新加坡上市的非主流路径,瑞幸重回资本市场最便捷的方式,是通过SPAC(特殊目的收购公司)上市。

2021年1月,贾跃亭创立的法拉第未来(Faraday Future)通过SPAC借壳上市纳斯达克,完成上市,募资约10亿美元。自2022年1月1日港交所SPAC上市机制生效以来,已有12家SPAC公司递表港交所,其中一家成功登陆港股。

目前,大钲资本已是瑞幸最大股东,利用57%的投票权,理论上可以推动瑞幸回港SPAC上市,向投资者讲出“门店数超星巴克”这一全新故事。

风暴迭起的瑞幸生死故事中,大钲资本站到了最后,也更有机会笑到最后。

评论