记者|梁怡

近日,主要从事航空机载设备的制造和维修业务的西安鹰之航航空科技股份有限公司(简称:鹰之航)二闯创业板获受理,保荐机构仍为第一创业证券。

鹰之航首次申报于2020年9月30日受理开始,但仅约5个月便以主动撤回告终,主要系受海航破产重整的影响。

此外,鹰之航受子公司停业整顿以及新冠疫情的双重影响,2018年-2020年公司机载设备维修业务收入接连下滑,同时另一业务——机载设备制造业务还面临同行的强势竞争。

营收趋于停滞

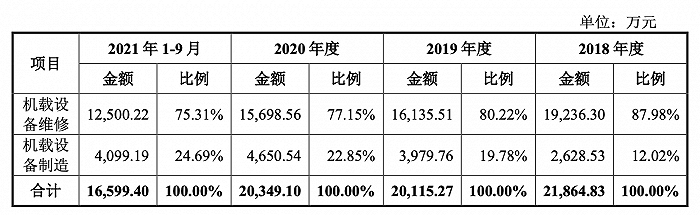

报告期内(2018年-2020年以及2021年前三季度),鹰之航的营业收入分别为2.19亿元、2.02亿元、2.05亿元和1.66亿元,归属于母公司股东的净利润分别为7911.41万元、4234.02万元、6985.65万元和4875.16万元。其中营收趋于停滞,归母净利润波动较大。

公司主要以机载设备维修业务为主,下游客户主要为各大航司,2018年-2020年该业务收入接连下滑,主要与其子公司深圳鹰之航停业整顿以及新冠疫情有关。

鹰之航解释称,一方面受子公司深圳鹰之航停业整顿(2019年10月至2020年4月)影响;同时受新冠疫情的影响,居民积极响应国家政策进行居家隔离,民用航空公司的生产经营受到较大的冲击,因此公司机载设备维修业务也受到一定的影响。

界面新闻记者也注意到,受深圳鹰之航停业整顿的影响,部分员工自愿离职,外加业务拓展战略调整,对部分储备人才进行优化,2019年末公司员工人数369人较2018年末减少了48人。

尽管鹰之航的机载设备维修业务收入下滑,但其毛利率却居高不下,2018年-2020年期间甚至远超行业均值20余个百分点。公司表示主要原因行业公司具体的维修产品结构及服务内容存在一定的差异,进而导致公司维修业务毛利率与行业可比上市公司有所差异。

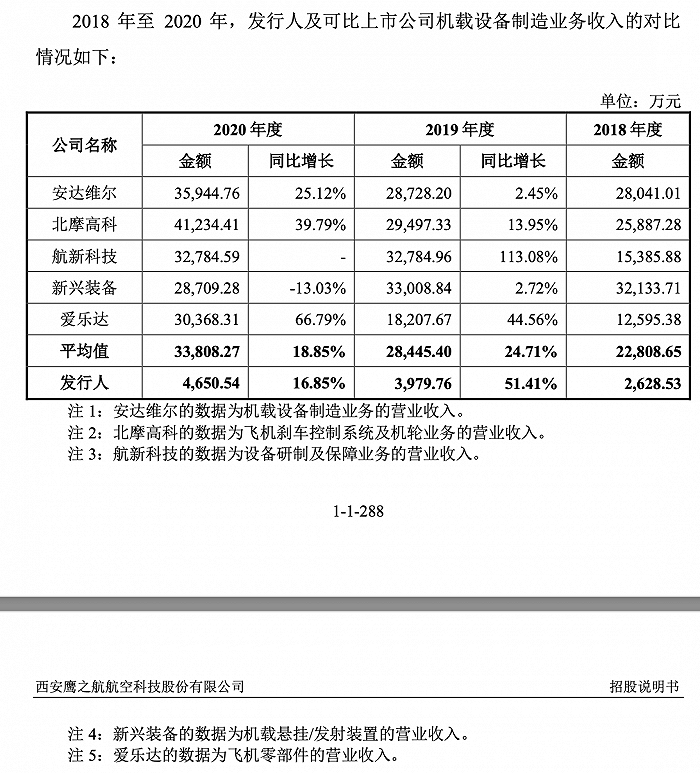

另外,鹰之航另一大业务——机载设备制造业务报告期内收入呈逐年上涨趋势,其中2019年同比增长51.41%,产品主要面向军用领域,客户主要为中航工业、中国航天、中国航发、兵器集团等军工单位及军队。

但不难看出,相比行业公司,鹰之航的机载设备制造业务收入基数较小,该业务面临的市场竞争非常激烈。

海航破产重整影响消除了吗?

报告期内,鹰之航对前五大客户的销售金额分别为1.58亿元、1.28亿元、1.44亿元和 1.09亿元,占同期营业收入的比例分别为72.16%、63.38%、70.27%和65.51%,客户相对集中。

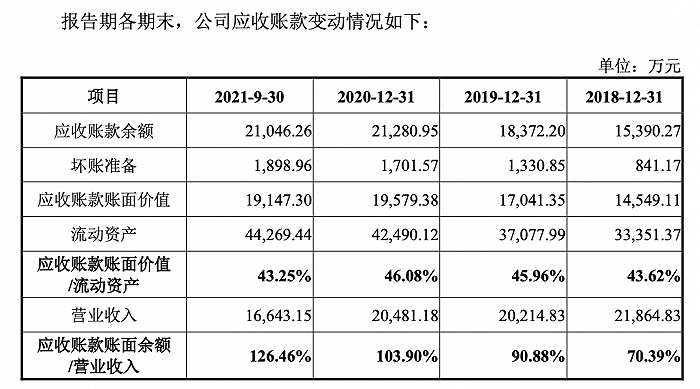

鹰之航下游客户主要为各大航空公司和军工单位,包括海航、国航、东航、南航及其附属企业,公司根据客户具体情况给予一定信用期,由于客户付款审核周期较长导致公司的应收账款高企。

可以看到,报告期内,鹰之航的应收账款账面价值占流动资产的比例在40%以上,相对稳定。然而应收账款账面余额占营收的余额比重大幅提高,其中在2020年超过了100%,2021年前三季度继续攀升。

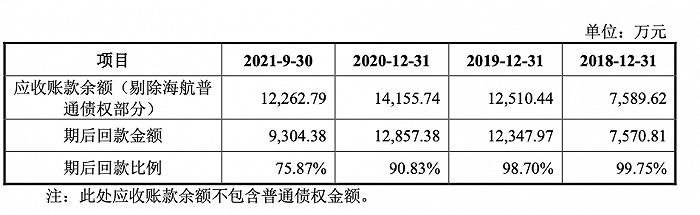

尤其值得关注的是客户海航,报告期内鹰之航对海航控股及下属企业和海航集团下属企业的应收账款余额分别为7589.62万元、1.25亿元、1.43亿元和1.24亿元,逐年递增,原因在于公司给予的海航控股及其下属企业、海航集团下属企业付款审核周期较长,同时由于近几年海航相关单位出现短期资金流动性问题,回款有所延迟。

界面新闻记者注意到,前次鹰之航撤回创业板IPO申请也正是因为海航破产重整的影响。公司表示,截至2020年末,公司对海航相关单位的应收账款余额合计为1.43亿元,对于应收账款是否能如期足额收回存在重大不确定性,并可能导致利润亏损和不满足创业板申报发行条件等情形。

其中鹰之航对海航相关单位存两笔普通债权,包括对海航技术142.81万元债权以及对上海金鹿1.45万元债权。

招股书显示,鹰之航对海航技术的142.81万元普通债权中,以债转股形式偿付的金额为40.18万元,其余102.63万元以现金偿付或由关联方清偿。截至本招股说明书签署日,公司已收到:抵债的海航控股(600221.SH)股票126363股,该部分股票抵债价格为3.18元/股,金额合计40.18万元,债转股部分已经偿付完毕;海航控股代付10万元,剩余待偿金额92.63万元;对上海金鹿1.45万元的普通债权,公司已收到海航集团代付1.45万元。

应收账款方面,2021年3月,海航控股、海航技术与公司签订协议,约定继续履行现行维修协议,同时对2021年2月10日前航材送修业务形成的欠款,公司同意给予3%的优惠折扣。海航控股、海航技术同意在协议签署后9个月内完成折扣后欠款金额的全部付款;对于2021年2月10日之后发生的航材送修业务,付款账期按协议约定或双方达成的付款计划进行支付。

同年8月,天津航空、首都航空、天津货运航空与公司签订协议,约定对2021年2月10日前航材送修业务形成的欠款,公司同意给予3%的优惠折扣,其中天津航空、首都航空同意在协议签署后12个月内完成折扣后欠款金额的全部付款,天津货运航空同意在协议签署后9个月内完成折扣后欠款金额的全部付款;对于2021年2月10日之后发生的航材送修业务,付款账期按协议约定或双方达成的付款计划进行支付。

此外,公司与祥鹏航空、北京金鹿、金鹏航空的维修协议适用海航控股的维修协议,因此本次不单独签署补充协议,参照海航控股的补充协议执行。

因此,由于公司与海航系单位签署补充协议对应收账款调整债务本金、变更还款期限,相应计提债务重组损失457.21万元。

报告期内海航相关单位应收账款期后回款比例分别为99.75%、98.70%、90.83%和75.87%。

鹰之航在招股书称,目前海航破产重整进程已取得较大进展,重整计划已获海南高院裁定批准,海航航空板块的经营管理实际控制权已移交至方大集团。海航重整的核心是聚焦航空主业发展,目前海航集团的航空主业处于正常、稳定、持续经营中,海航重整对公司业务的稳定性和持续性不会产生重大不利影响。但海航的影响真的消除了吗?

新增一个募投项目

前次申报文件显示,鹰之航的5个募投项目分别为“航空机载机械设备维修能力扩展项目”、“航空机载电子设备维修能力扩展项目”、“航空机载电机制造能力扩展项目”、“研发中心建设项目”和“补充流动资金”,募资总额为6亿元。

本次IPO中,公司募投项目在前次的基础上新增了“昆明易安飞科技服务产业园项目”,募资总额为7亿元。

昆明易安飞科技服务产业园项目计划新建23530m²维修厂房及配套建筑设施,并引进一系列国内外先进的维修设备、测试设备及其他辅助设备,同时新增一批具有丰富维修经验的维修人员。

本项目实施后,鹰之航将大幅提高公司现有的维修项目的产能,通过扩充航空机载机械设备的维修项目,增加拆换量大的机载机械设备的维修能力;同时利于增强公司在西南地区航空机载设备维修市场业务布局及提升本地化项目承接能力,进一步巩固在机载机械设备维修领域的领先地位。

然而报告期内,鹰之航来自西南地区的收入占比较低,分别为6.56%、10.98%、3.77%以及2.38%。

评论