文|云酒网

4月18日,海关总署发布2022年1-3月进出口主要商品量值表,其中一季度葡萄酒进口8.41万千升,同比下滑22%;进口额22.29亿元,同比下滑21.10%。

与之相比,进口啤酒尽管在今年3月进口量额双降,但一季度降幅维持在1.3%,达9.83万千升。进口额不降反增,达9.25亿元,同比增长3.20%。

葡萄酒与啤酒的进口量额差异明显并非偶然。实际上,在过去的2021年,进口酒市场各酒种表现均有明显差异,除上述两类外,包括威士忌、白兰地等都有不同程度涨跌。

中国食品土畜进出口商会酒类进口商分会数据显示,2021年,我国累计进口量19.39亿升,同比增长59.2%;酒类累计进口额54.94亿美元,同比增长32.0%。2021年进口酒类整体量额齐升,迎来了疫情影响后的第一个春天。

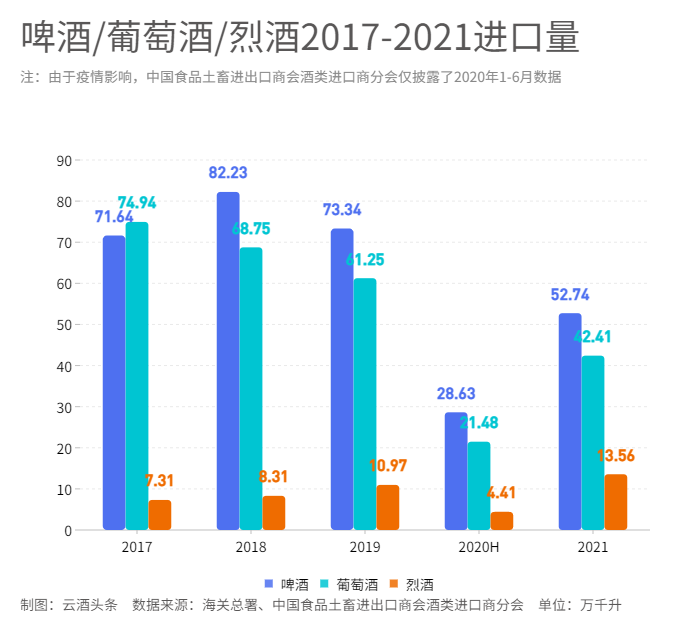

云酒头条复盘2017-2021近五年的进口酒数据发现,葡萄酒持续低迷、啤酒呈回暖趋势、烈酒风头正劲。而烈酒之下,白兰地再次刷新量额记录,且始终占据进口烈酒的龙头;威士忌量额在烈酒中占比持续上升,2021年实现爆发式增长。

进口葡萄酒谋求突围的同时,中国葡萄酒发展的一系列利好政策或将使其率先迎来新机遇。而随着消费结构的变化,烈酒成为进口酒恢复性增长的关键引擎,国内各大酒企纷纷布局威士忌产业,中国威士忌热的信号更加明晰。

(注:由于疫情影响,中国食品土畜进出口商会酒类进口商分会仅披露了2020年1-6月数据)

01 进口葡萄酒低迷,中国葡萄酒恰逢新机遇

纵观进口酒五年数据,进口葡萄酒增长乏力的情况并未得到明显改变。此消彼长之间,中国葡萄酒或将迎来新机遇。

据中国食品土畜进出口商会酒类进口商分会发布的酒类进口数据,2021全年,我国葡萄酒进口量42.4万千升,同比下降1.36%;进口额16.91亿美元,同比下降7.39%。

横向而言,进口葡萄酒的市场份额并不乐观。云酒头条(微信号:云酒头条)统计,2021年,葡萄酒进口量、进口额在进口酒中占比分别为21.87%、30.76%,与2017年相比(2017年进口葡萄酒数量、金额在进口酒占比分别为47.38%、58.89%),进口葡萄酒市场份额缩水近一半。

纵向来看,2021年是葡萄酒进口量连续下跌的第四年,也是进口额连续下跌的第三年。2017-2020年,进口葡萄酒数量增幅分别为17.44%、-8.26%、-10.91%、-31.89%;进口额增幅分别为18.32%、2.12%、-14.80%,-32.32%。2017年,葡萄酒进口量额取得接近20%的正增长;而在2021年,葡萄酒进口量额跌幅高达三成。

与进口葡萄酒颓势形成反差的是,中国葡萄酒市场显现复苏势头。

据14家葡萄酒上市企业公告,2021年上半年,除了芳香酒庄、法塞特酒、通天酒业营收有所下滑,其余11家葡萄酒上市企业的营收都实现较高增长。

在部分中国葡萄酒上市企业扭亏为盈的同时,中国葡萄酒本土产量与葡萄酒进口量此消彼长。

据海关总署、国家统计局数据,近十年来,中国葡萄酒产量的最高值出现在2012年(138.2万千升),同期葡萄酒进口量39.45万千升;而当葡萄酒进口量于2017年达到最高点(74.6万千升)时,中国葡萄酒占比减小,同期产量为100.1万千升。

有业内观点认为,一方面,受疫情长期影响,葡萄酒进口量额双降仍将持续;另一方面,据国务院关税税则委员会发布的《2022年关税调整方案》,葡萄酒企业所需的酿酒用橡木桶进口税率由12%降至5%,税率降幅超过50%,酿造成本有望进一步下调。宁夏、山东等主要产区也出台了多项利好政策,在此背景下,中国葡萄酒或将迎来发展的新机会。

02 进口烈酒上升,中国威士忌热信号明晰

2021年,我国进口酒打破前两年量额下跌的困局,烈酒成为进口酒恢复性增长的最大引擎。

数据显示,2017-2021年,烈酒进口量增长率分别为23.55%、13.74%、32.01%、-7.97%、30.94%、18.45%;进口额增长率分别为30.47%、24.07%、13.44%、-31.36%、66.91%。烈酒进口量、进口额的平均增长率分别为18.45%、20.71%。

就进口份额而言,进口烈酒在与葡萄酒、啤酒、黄酒的比较中也独占优势。2021年,中国进口烈酒达到亿升,进口额为25.04亿美元,超过葡萄酒进口额16.90亿美元,成为第一大进口酒种。2017年,进口烈酒量额在进口酒占比分别为4.62%、23.98%,直到2021年,烈酒进口量额占比已达6.99%、45.57%。

烈酒凭借不到十分之一的进口量占比,占得进口酒整体市场接近一半的进口额。烈酒高歌猛进的背后,消费结构变化的趋势更加明晰。

2021酒业创新与投资大会期间,云酒传媒联合益普索(Ipsos)联合推出了《2021酒饮消费洞察报告》。报告显示,不同消费人群中,对于酒种的偏好呈现明显的差异,而洋酒等品类正在挤占白酒的消费场景。

《天猫酒水双11全周期战报》显示,在2021年各大酒种中,洋酒对应高端消费人群,客单价翻倍,其中干邑白兰地、单一麦芽威士忌等高端洋酒涨幅超150%;《京东超市11.11洋酒消费趋势报告》提出,购买洋酒的人群中,18-35岁购买洋酒的消费者占比高达62%。

而当消费者注重饮酒品质而非价格,随着90后、00后在进口烈酒消费群体中逐渐壮大,进口烈酒还将获得更大的增长空间。

除了烈酒总体增势外,其细分品类量额更值得关注。2021年,白兰地进口量为0.49万千升,进口额为16.97亿美元,在进口烈酒量额占比分别为35.93%、67.79%。作为进口额规模最大的细分酒类产品,白兰地甚至超过葡萄酒这一大类的进口额。

与其他进口酒类增幅相比,威士忌涨势更为迅猛。2021年,威士忌进口量为3.03万千升,同比增长43.86%,进口额为4.64亿美元,同比增长91.74%。2017-2021五年期间,威士忌酒进口量额平均增长率分别为12.88%、31.86%。

进口烈酒,尤其是威士忌量额攀升的背景下,国外烈酒巨头注重开拓中国市场,国内各大酒企也纷纷布局威士忌产业。

2021年11月2日,帝亚吉欧在中国投资兴建的第一家单一麦芽威士忌酒厂破土动工,共计投资5亿元,预计将于2023年建成。(

2021年11月16日,保乐力加宣布其位于四川省峨眉山的叠川麦芽威士忌酒厂揭幕,首个在华投资兴建的麦芽威士忌酒厂正式投产运营,其计划在十年间为叠川麦芽威士忌酒厂投资10亿元人民币。

2021年10月19日,怡园酒业发布公告,公司间接全资附属公司福建德熙酒业有限公司作为买方,与独立第三方威海远航订立设备采购合约,后者将就威士忌酿制供应及安装设备,合约总额为人民币957.5万元。

2021年10月19日,预调鸡尾酒品牌“锐澳”母公司百润股份宣布,其通过子公司投资5亿元的崃州蒸馏厂正式投产。今年2月9日,崃州蒸馏厂首次限量发售500桶单一原桶麦芽威士忌,仅18分钟就全部售罄。

03 进口啤酒回暖与国产啤酒市场遥相呼应

2021年,我国啤酒进口量为52.74万千升,同比下降10.10%,在进口酒中占比27.20%;进口额为7.14亿美元,同比增长2.30%,在进口酒中占比12.99%。纵观2019-2021三年数据,2021年进口啤酒突破下降颓势,进口量跌幅收窄,进口额小幅增长。

值得回味的是,进口啤酒量额正负异化的趋势,与国产啤酒市场现状遥相呼应。

近日,中国啤酒两大巨头华润、青岛发布公告。公告显示,华润啤酒实现销量1105.6万千升,同比下降0.4%,营收333.87亿元,同比增长6.2%;青岛啤酒实现销量793万千升,同比增长1.4%,营收301.67亿元,同比增长8.67%。

不管是进口啤酒量额正负异化,还是国产啤酒销量乏力,却取得不错的营收成绩,种种迹象都已表明,啤酒在中国市场的生产与消费都已步入了高端化的新阶段。

在生产端,去年5月,华润啤酒推出每瓶999毫升的高端系列啤酒“醴”,一盒两瓶,定价999元/盒;今年1月,青岛啤酒发布高端新品“一世传奇”,一瓶1.5升装的超高端啤酒,定价1349元;百威啤酒同期推出的“百威大师传奇虎年限量版”,在淘宝、京东等电商平台标价则为1588元/瓶。

在消费端,比起啤酒容量与价格,消费者更加注重啤酒的口感与包装。啤酒消费的场景也不再仅局限于烧烤大排档,消费者越来越注重多元化,小酒馆、啤酒吧成为新热门。“酒馆第一股”海伦司最新发布的年报显示,2021年其门店网络进一步增长至854家,自营产品(包括海伦司啤酒、饮料化酒饮、小吃)由5.94亿元上涨至14.31亿元。

当前,国内啤酒销量由增量市场进入存量时代,国内外啤酒企业还需通过产品生产与消费场景的创新,以获取消费增量。

评论