文|美股研究社

摘要

苹果的估值接近 3 万亿美元,这意味着一切都在更大的范围内。

分析师预计股息增长近 10% 和回购 800 亿美元的潜力。

公司的规模和目前的现有规模意味着,在目前的估值下,有效运营和产生强劲回报将变得越来越困难。

苹果公司(纳斯达克股票代码:AAPL)分析师吉姆·苏瓦(Jim Suva)表示,凭借苹果公司第二季度的收益,该公司可能会将股息提高 5% 至 10%,并将回购金额提高约 80-900 亿美元。不幸的是,正如我们将在本文中看到的那样,即使发生这种情况,苹果仍然被高估,无法提供持续的股东回报。

苹果回购历史

苹果公司拥有悠久的回购历史,这对公司来说非常舒适。

宏观趋势

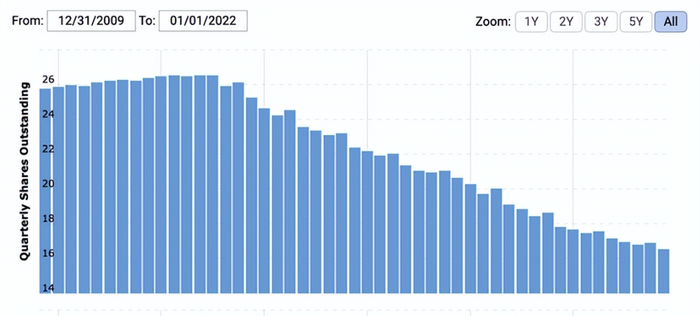

苹果已成为股票回购的典型代表。自该计划于 2012 年启动以来,该公司已斥资4670 亿美元,成为所有公司股票回购支出最多的公司。通过这种方式,除了管理员工成本(从 RSU 稀释)之外,该公司已成功将其流通股从 260 亿股减少到大约 160 亿股。

这意味着到目前为止,该公司整个项目的每股成本约为 47 美元/股,约占当前股价 167 美元/股的 25%。鉴于公司使用 16% 的市值以这些价格回购股票,回购计划对公司的当前价值产生了重大影响。

然而,要继续产生影响,这将是困难的。自 2012 年以来,该公司当时已回购约 40% 的流通股,或每年回购 4%。要继续下去,该公司每年必须在回购上花费超过 1000 亿美元,或者是迄今为止回购花费的两倍多。

苹果红利

苹果的股息适度但稳步增长。

宏观趋势

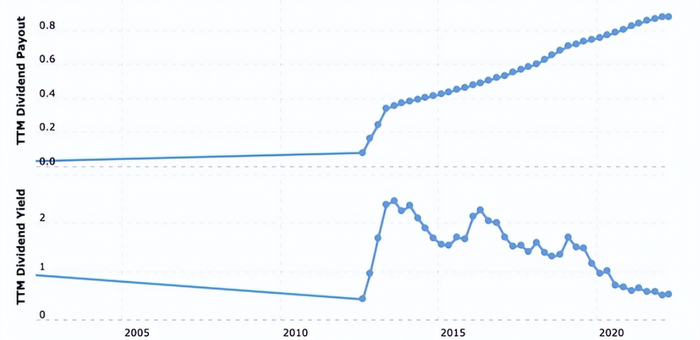

苹果的初始股息令人印象深刻,超过 2%。对公司来说不幸的是,尽管股息支付增加,但多次扩张导致股息大幅下降。现在的收益率约为 0.5%,鉴于该公司的 FCF 收益率,我们认为未来不会显着增加。

具体来说,2.5% 的股息收益率现在将使公司每年花费超过 700 亿美元,这是其自由现金流的重要组成部分。

苹果 FCF 收益率

苹果与当前估值相比的问题在于其 FCF 收益率。

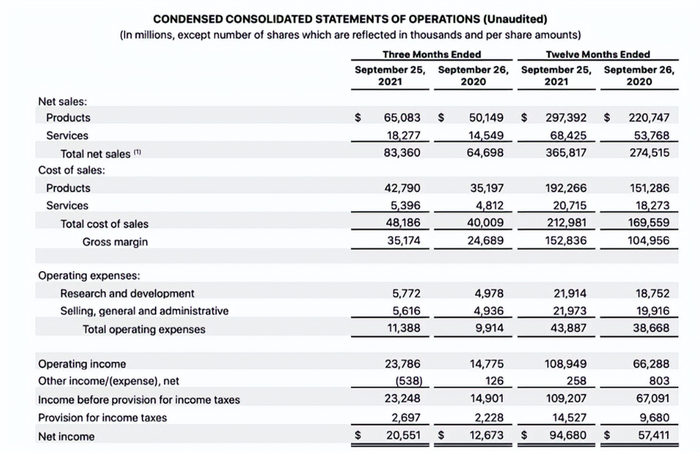

由于收入增长放缓,苹果的净收入同比大幅增长。COVID-19 相关增长加速了其中的一部分,但该公司已获得近 950 亿美元的净收入,或 FCF 收益率约为 3%。该公司的运营费用增加了 10%,但受到净销售额增长 30% 的支持。

然而,尽管盈利增长如此可观,但该公司的低 FCF 收益率仍会损害其股东回报。正如潜在的那样,10% 的股息增长将使股息仅增长 0.6%,类似地,每年 800 亿美元的回购将利用公司的大部分现金流,并使股东总回报率达到约 3.5%。

该公司的问题之一是每年接近 80 亿美元的股票薪酬费用。这是公司运营成本的一个非常真实的部分,预计不会很快下降。它花费了公司大约 10% 的分配回购或大约 0.3% 的市值。

苹果的成长周期

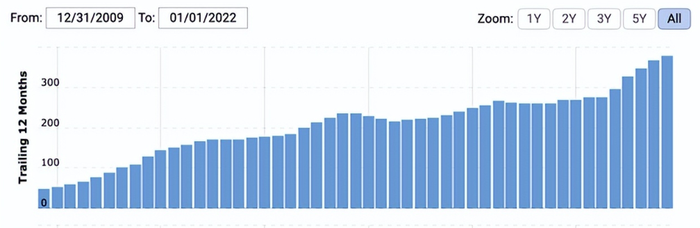

苹果实现了持续的收入增长,收入经历了繁荣和萧条的周期。

宏观趋势

具体来说,特别是对于 iPad 和 Mac 的销售,Covid-19 相关趋势一直帮助该公司的收入,该收入在过去一年中大幅增长。然而,我们预计增长将因重返办公室和通货膨胀对更换高端项目的预算的影响而逐渐减弱。

凭借 3% 的 FCF 收益率,苹果需要实现显着的持续增长才能证明其估值合理。由于大流行,利润和现金流需要从目前令人难以置信的高水平大幅扩大,这将损害公司为股东提供持续回报的能力。

风险

我们论文的最大风险是苹果的品牌。Apple 拥有世界上最有价值的品牌,并从令人印象深刻的产品中建立了巨大的忠诚度。与十年前相比,该公司现在将 AirPods 和 Apple Watch 作为大多数 iPhone 用户购买的产品,并将其视为“生态系统”的一部分。

无法保证该公司将无法推出更多这样的产品,从而提高盈利增长并降低其估值。

结语

预期随着苹果的下一次收益,该公司可能会大幅扩大其回购计划和股息。对投资者来说不幸的是,当你的市值接近 3 万亿美元时,你需要一个庞大的资本计划来推动这一目标。该公司已经花费了约 5000 亿美元进行回购,这只是在低于当前价格的情况下推动了这一点。

该公司的 FCF 收益率意味着,通过股息和股票回购,该公司将能够大幅推动股价。该公司将花费 100 亿美元(如果不是 1000 亿美元)现金,但要努力维持目前的估值以产生持续的股东回报。在我们看来,这使公司成为一项价值较低的投资。

评论