记者|梁怡

近日,浙江华远汽车科技股份有限公司(简称“浙江华远)闯关创业板获受理,保荐机构为海通证券。

业绩方面,2019年-2021年(报告期内)浙江华远营业收入快速增长,但受线材等紧固件产品原材料价格持续上涨的影响,公司毛利率整体下滑。

在2019年11月外部股东入股前,浙江华远为家族绝对控股企业,存在财务内控不规范的行为。

更值得关注的是,浙江华远2021年左手卖完房大手笔分红后,右手又借助IPO募资开始建厂,公司上市意欲何为?

家族控股,财务内控不规范

温州市亚特阀门管件有限公司(华远有限曾用名)成立于2002年1月16日,由项秉耀、孙宣友、项光泽、项光聪以货币方式出资设立,注册资本为2000万元。

招股书显示,公司前身以生产阀门为主,2012年公司控股股东发生变化,逐步转型为汽车紧固件生产企业,并在2019年收购浙江华悦后涉入汽车用锁具生产业务。目前浙江华远主要产品为汽车用异型紧固件及座椅锁。

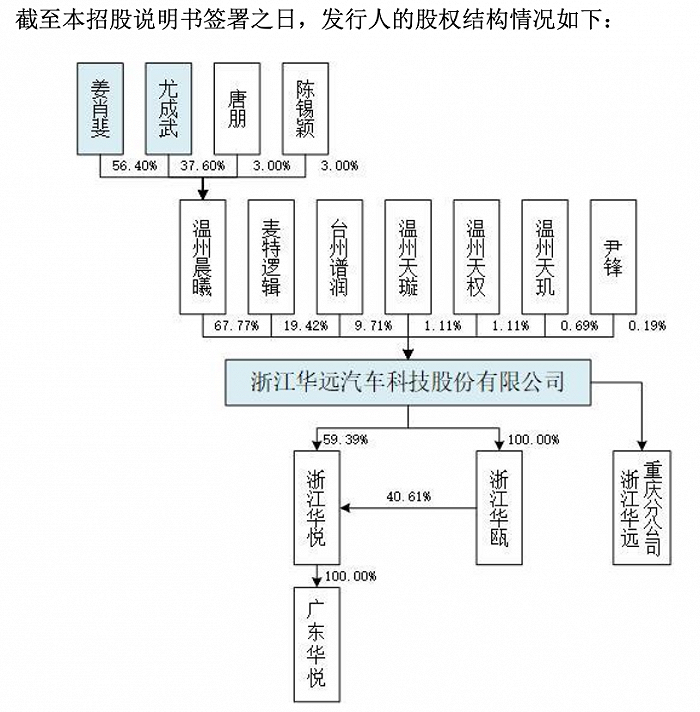

IPO前,浙江华远的控股股东为温州晨曦,持有公司67.77%的股权;实际控制人为姜肖斐和尤成武(姜肖斐配偶之胞弟),两人合计控制公司68.46%的股权。

上市前,为解决同业竞争、聚焦主业,浙江华远进行了两次同一控制下的企业合并,其中于2019年8月完成了对浙江华瓯100%股权的收购;于2019年9月、2020年11月分别完成了对浙江华悦59.39%股权和剩余40.61%股权的收购。

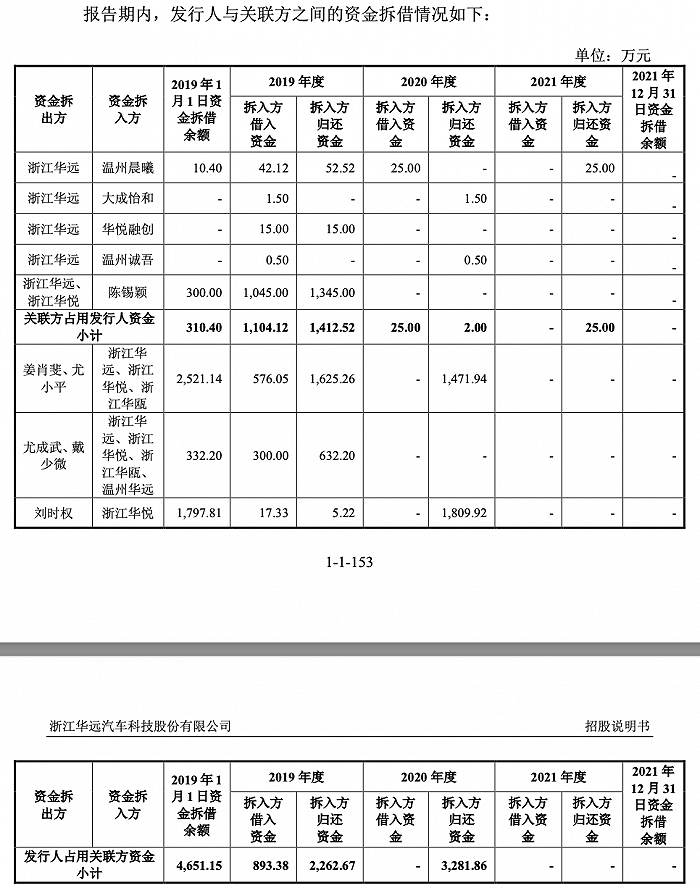

界面新闻记者注意到,报告期内尤其是2019年公司存在财务内控不规范情形,主要包括关联方资金拆借、个人卡交易、转贷和以现金形式支付分红款。

浙江华远解释称,报告期内部分关联方因自身资金周转原因,向公司及其子公司借入资金,因资金拆借时间较短,并未计提利息。

个人卡交易方面,浙江华远使用个人卡账户从事经营性项目收付款,2019年资金流入1007.76万元,资金流出534.45万元,于2020年6月起停止了全部个人卡交易。

此外,2019年浙江华远还以分批取现支付实际控制人姜肖斐和尤成武2018年分红,合计368.7万元,公司称出于避税的考虑采取现金的方式支付。

而事实上,2019年浙江华远称得上一个家族控股企业,彼时温州晨曦持股99.9%、姜肖斐持股0.06%、戴少微(尤成武之妻)持股0.04%。

直至2019年11月,华远有限引入两名外部股东,增资价格均为14元/出资额。其中,新增注册资本1428.5714万元由麦特逻辑(外资股东)以折合人民币2亿元的等值美元现金认缴;新增注册资本714.2857万元由台州谱润以人民币现金1亿元认缴。

一位从事会计工作的人士对界面新闻记者表示,家族企业核心管理层大部分为家族成员,所有权与经营权高度统一,而集权容易导致财务信息不实、财务核算不规范等问题,最常见的现象如使用个人账户代收付公司款项。

左手卖房分红,右手募资建厂

报告期内,浙江华远业绩整体向好。财务数据显示,公司的营业收入分别约为2.74亿元、3.46亿元、4.54亿元;对应实现的归母净利润分别约为3018.73万元、4780.15万元、2亿元。

然而,浙江华远2021年净利润暴增实则暗藏水分,同年公司扣非后归母净利润仅为5057.17万元,税后非经常性损益为1.49亿元,贡献约74.5%。根据非经常性损益明细表,2021年浙江华远“其他符合非经常性损益定义的损益项目”为1.63亿元,同期公司来自处置长期股权投资产生的投资收益约1.63亿元。

2021年6月,浙江华远将其持有的温州华远100%股权以2.01亿元作价转让给温州长江汽车电子有限公司。转让完成后,温州华远更名为温州长江汽车科技有限公司。

界面新闻记者注意到,温州华远100%股权的处置事项由浙江华远实际控制人负责,且全部处置收益由麦特逻辑及台州谱润入股前的原股东享有,即温州晨曦、姜肖斐、戴少微3名股东。

随即2021年浙江华远进行大手笔分红1.88亿元,占当年归母净利润的比例约94%。上述利润分配事项分为两次进行,2021年6月24日,公司向控股股东温州晨曦分配股利0.5亿元;2021年7月16日,公司向控股股东温州晨曦分配股利1.38亿元。

实际上,1.88亿元分红款大部分落入了实控人口袋。姜肖斐、尤成武两人合计持有温州晨曦94%的股权,分得股利1.77亿元。

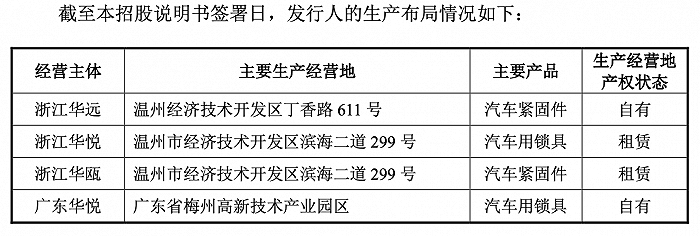

招股书显示,温州华远成立于2017年6月,其自成立以来主营业务为土地及厂房的租赁业务,截至浙江华远处置温州华远的股权前,温州华远拥有的主要资产为土地使用权及厂房,前述场地部分用于公司及其子公司的生产经营或仓储,其余场地主要用于对外出租,作为其他第三方企业的生产经营场地。

浙江华远解释称,此次转让温州华远100%的股权系业务发展规划及相关生产布局调整的需要。公司将在完成本次募投项目的建设后,将募投项目涉及业务及浙江华远的汽车紧固件的生产,全部搬入位于温州民营经济科技产业基地的自有场地进行;届时,浙江华悦及浙江华瓯的相关业务将迁至公司位于温州经济技术开发区丁香路611号的场地进行生产,不再租用长江汽车的场地。

本次IPO,公司拟募资3亿元用于总投资3.14亿元的年产2.85万吨汽车特异型高强度紧固件项目,其中土建工程费用1.19亿元,投资占比为37.81%,主要用于厂房及其他辅助建筑的建设,剩余费用中包括设备购置及安装、基本预备费以及铺底流动资金。

因此,浙江华远左手卖房分红,右手募资建厂,公司上市融资是否有必要?

毛利率下滑,应收账款高企

浙江华远的主要产品为紧固件和座椅锁,其中报告期内紧固件收入占比在60%左右,下游广泛应用于汽车车身底盘及动力系统、汽车安全系统、汽车智能电子系统、汽车内外饰系统等。

报告期内,公司向前五大客户的销售金额分别为1.5亿元、1.73亿元和2.1亿元,占主营业务收入的比例分别为57.09%、52.22%和47.83%,客户集中度相对较高,主要包括李尔集团、上海汽车集团股份有限公司、安道拓集团、东风李尔汽车座椅有限公司等。

值得注意的是,尽管报告期内公司收入大幅增长,但是盈利能力有所下滑,其主营业务毛利率分别为35.69%、35.56%和32.47%(已剔除与销售相关运输费用的影响)。

其原因在于线材等紧固件产品原材料价格持续上涨,单位直接材料成本上升。根据Wind的统计数据,2019年初至2021年末普钢线材的价格指数上升了24.86%。

另外,浙江华远还将部分生产工序进行外协加工,主要包括紧固件产品的表面处理工序、部分热处理工序等。报告期内,公司外协加工费分别为3082.21万元、4090.33万元和5473.57万元,占公司主营业务成本的比重分别为18.30%、19.18%和18.45%(已剔除与销售相关运输费用的影响)。

此外,报告期内公司应收账款高企,各期账面价值分别为1.37亿元、1.92亿元和1.83亿元,占总资产的比例分别为18.77%、23.30%和22.10%,坏账准备金额分别为858.53万元、 1150万元和1124.67万元。

评论