记者 |

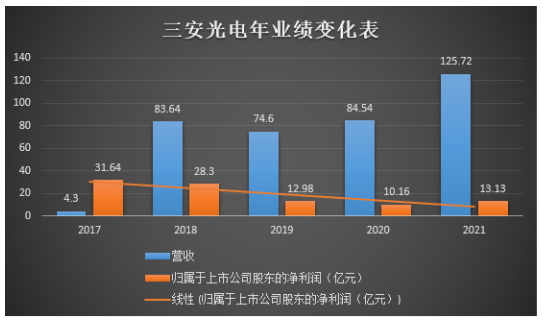

4月25日盘后,LED芯片龙头三安光电(600703.SH)披露了2021年年度报告,年内公司实现营收125.72亿元,同比增长48.71%;归属于上市公司股东的净利润13.13亿元,同比增长29.20%。

同一日,三安光电披露2022年一季度报告。一季度公司实现营业收入31.07亿元,同比增长14.35%;净利润4.29亿元,同比下降22.94%。

然而,年初至今,三安光电股价遭遇“腰斩”,由年初高点38.36元/股跌至17.75元/股(4月2日收盘价),大基金也频频抛出减持公告。

三安光电所处的LED行业在2021年上半年出现回暖,化合物半导体集成电路行业规模也在不断扩容,那么公司股价为何还会大跌?

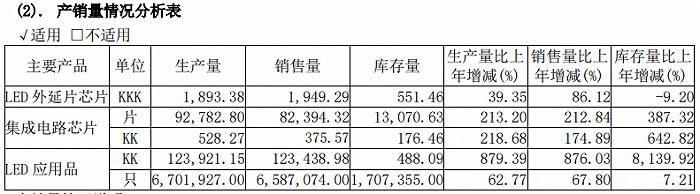

首先,三安光电的存货问题存在隐忧。公告显示,2021年内,三安光电对全资子公司安瑞光电存在较高的坏账风险的应收账款计提0.2亿元;对公司存货计提跌价准备3.23亿元。

可以看出,三安光电近些年重金布局的半导体集成电路业务部分存货大增。

其次,近年来频频扩产的三安光电,流动性问题悬顶,频遭监管关注。截至2021年年末,公司资产负债率为35.91%,同比增长12.04个百分点;货币资金余额为32.88亿元,同比下降53.86%,流动负债高达86.61亿元。

此外,重金投入的在投项目实际收益不及预期,也不断从上市公司“吸血”。

三安光电目前主要在投、拟投项目包括泉州三安一期项目、湖北三安项目、湖南三安项目。2021年,湖南三安净亏损13.97万元,湖北三安净亏损2718.37万元,泉州三安滤波器净亏损4522.32万元。

2021年11月,三安光电曾回复上交所下发的《信披监管关注函》称,目前在投的这三个项目仍需继续投入资金逾264亿元(仅从回复监管工作函中所披露最新数据计算)。

三安光电也称,报告期内,公司全资子公司泉州三安、湖北三安、湖南三安正处于投入期,部分产能正逐步释放,前期分摊费用较大,短期影响盈利能力。上述项目主要生产LED细分领域产品和集成电路产品。

为补齐巨大的资金缺口,三安光电在2020定增募资70亿元后,2021年9月再次拟公开发行不超过6.72亿股,拟募集资金不超过79亿元,主要用于湖北三安项目及补充流动资金。

评论