文|节点财经 五行

4月22日,新疆拉夏贝尔服饰有限公司(下文简称“拉夏贝尔”)正式进入A股退市整理期,开始倒计时。

这家曾经遍布国内大街小巷的女装品牌,在近几年频频传出崩溃、挽救消息之后,终于倒下。百足之虫,死而不僵。实际上,拉夏贝尔高光时刻昙花一现,A股上市之后,亏损持续增加,A股上市之前营收已经呈现下滑。

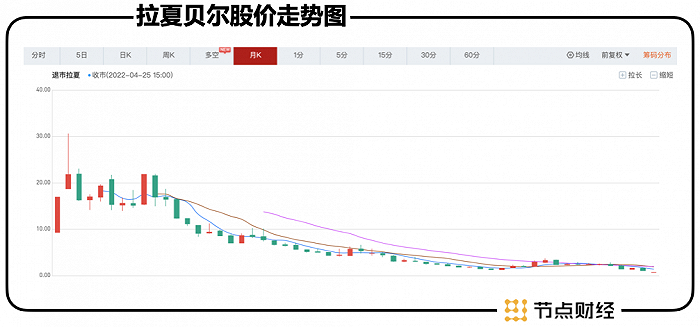

孤注一掷的豪赌,是拉夏贝尔曾经的创始人、福建农村出身的邢加兴的风格。2003年非典,在恢复局势尚不明朗时,邢加兴逆势扩店,拿下第一个飞跃式增长机会。2017年,作为首家“A+H”股上市女装品牌,实际上是资本化运作、连续加杠杆到无股票可质押推出的结果。此后,股价几乎一路跌到退市。

这家仿ZARA模式起家的本土品牌不断调整战略续命,失去解除危机窗口期,背后更深刻的原因在于大公司积弊日久、创新缺失,间接导致企业第二增长曲线从未形成。回头来看,从高峰到低谷,拉夏贝尔一路跌宕的沉浮史,带来的启示能否成为更多中国女装服饰品牌的前车之鉴?

01 从高峰跌入谷底,创新内生动力不足

曾经的“营收百亿俱乐部”女装头部品牌。一朝失足,满盘皆输。到2021年,拉夏贝尔营收竟已不足5亿元,总资产24亿元,负债高达40亿元。

拉夏贝尔曾经也阔过。赴港上市前夕,拉夏贝尔市占率仅次于Bestseller(绫致时装)、E-land集团之后,当时已超过ZARA、优衣库、H&M等国际快时尚头部品牌。 它是首家“A+H”的服装企业,2014年登陆港股,2017年登陆A股。2015年净利润巅峰,2018年一度成为国内营收最高(101.76亿元)的女装上市企业。是巧合,或者也是必然,在巅峰期危机已经浮现。2015年之后拉夏贝尔净利润开始下滑,2018年净利润首度出现亏损。

“拉夏贝尔”从登陆A股进入高光时刻,到变为“*ST拉夏”,仅仅两年时间。雪崩之后。门店数从接近万家(2018年末,9269个门店),滑落到去年底的300家,“线下渠道网点数量已基本触底”,甚至出租总部大楼还债,大起大伏令外界唏嘘。

和众多商界传奇故事一样,拉夏贝尔之败也是“草蛇灰线,伏脉千里”。事实上,登陆A股之前的2015年,拉夏贝尔公司净利润已达到6.15亿元巅峰,之后一路下滑:2016年、2017年分别为5.32亿元、4.99亿元。2018~2021年,四年合计亏损约49.87亿元(归母净利润分别为-1.60亿元、-21.66亿元、-18.40亿元和-8.21亿元)。

危机浮出水面,是在2019年半年报发布之际:营收和净利润出现双下滑。根据2019年拉夏贝尔的中期业绩报告显示,上半年营收同比下降9.78%,净利巨损5.65亿元,下降幅度达333.9%。与此同时,毛利率同比下降7.7%。与此同时,门店数量锐减(2018年12月31日的9269个减少至2019年6月30日的6799个,半年共计减少2470个)。

对于众所周知的第二曲线理论,更加完整的解释是:在第一曲线到达巅峰之前,公司必须找到“第二曲线”,并且第二曲线必须在第一曲线达到顶点前开始增长。只有这样,才能弥补第二曲线前期投入的资源,进行“软着陆”,延续企业的增长期。

回溯来看,拉夏贝尔犯了战略级失败,导致了今日大溃败。

2011年前,拉夏贝尔仅拥有三个女装品牌(La Chapelle、Puella、Candie’s)。2012年,拉夏贝尔提出了“多品牌、直营为主”的发展战略,开启疯狂并购,这为后来失败埋下隐患。至2018年末,拉夏贝尔旗下女装、男装和童装领域至少有14个品牌。然而,支撑集团营收的却高度集中在几个品牌。2018年财年,前五大女装品牌收入占据80%以上( 80.35%)。而LaChapelle为集团带来了三成以上收入,同质性的7Modifer、Candie's 表现不佳,男装品牌尤为低落。

多品牌发展战略,只多出了数量,质量却堪忧。众多子品牌不仅发展步伐缓慢,而且互相拆台、恶性竞争——多品牌联动的精细化管理未能实现。这导致的直接后果是,主要品牌La Chapelle、Puella营收下降时,没有后备力量挺上。这意味着拉夏贝尔的第二增长曲线并不存在。于是,收缩战线,一步步退出市场成为必然。2019年上半年报之后,通过对品牌的整合,仅剩余5个女装品牌、1个男装品牌和1个童装品牌,以女装为发展核心,收缩男装业务。

为什么主要品牌La Chapelle、Puella的营收会下降?ZARA、H&M等品牌的挤压、新冠疫情影响是外因,内因在于产品创新乏力。

拉夏贝尔等错失“国潮”风起飞的本土品牌,其致命弱点在于创新不足。2020年,当一大批“国货之光”们围绕年轻受众不断开发潮牌的时候,拉夏贝尔还在去库存的泥沼里,无心创新。

ZARA模式的本土化运营模式失败后,拉夏贝尔开始放弃“多品牌”经营策略,但又踩进了另一个大坑:“卖吊牌”。在2018年之前,拉夏贝尔主要以线下渠道为主,2019年开启线上化并扩大相关业务占比。但为时已晚,且速度缓慢。从整体经营业务来看,2020年四季度在品牌授权的战略,侧重线上授权“品牌赋能+运营服务”模式,提高周转效率的转型仍然在艰难爬坡。“轻资产、高毛利、快周转”的经营模式并未到位。

国内“卖吊牌”模式立足的是南极人。南极人曾砍掉生产线只卖吊牌而得以维生。阿迪达斯、耐克基本上都是采用这种轻资产运营的模式,但这一模式在中国仍有诸多水土不服。发力品牌运营、品牌营销以及产品设计等产业上游业务是该模式的核心,但对于拉夏贝尔等本土品牌来说,这恰恰是软肋。如果没有创新设计、强大运营在背后支撑,所谓“品牌”也会迅速过气。创新仍然是核心驱动力。

从“多品牌”到“卖吊牌”,拉夏贝尔的转型背后,从未获得的核心能力,便是精细化运营下获得的用户粘性。最终,多品牌下运营成本和库存日益增加拖累了公司。如果说“卖吊牌”是一条生路,不如说是唯一退路。

02 资本化运作失败,用人不力错失“续命”窗口期

本土品牌创新不足是通病,也有不少企业获得了长足发展。拉夏贝尔雪崩式倒下的原因,关键在于资本化运作失败。增长乏力,导致高杠杆资本化撑起的高市值难以为继。

在A股上市将满2年(2019年8月)之际,拉夏贝尔出现大股东股权质押爆仓,A股市场股价遭重创,创下历史性低位。2017年9月登陆A股,11、12月,实际控制人邢加兴即质押股份获得融资额折算大约4.46亿元。当先后6次将公司股票补充质押之后,邢加兴累计质押公司股份已占其直接持有股份的99.81%。因此,一旦爆仓,没有股份可以补充用以质押。

接下来,拉夏贝尔的主线任务是靠着资本运作“活下来”。

邢加兴祭出的第一招是引入外援。2020年4月,公司资金山穷水尽之际,邢加兴推出空降职业经理人、投行出身的段学峰做董事长,并和他签下后来曝光的“密约”:段将提升公司管理能力以及协调落实政府招商引资。

后来,邢加兴曾在一篇采访中描述拉夏贝尔衰落的原因。从2018年的时候,他就已经发现公司“不太对了”。从内部来看,“由于十年来几乎没有受过挫折,团队不断趋于惯性思维,高度冗员,改革的想法几乎无法推动。”

对于外部引进的段学峰,邢加兴显然是寄予厚望的。早在2019年8月,邢加兴对未来信心满满,“通过对一些资产做变现,可能半年到一年的时间,拉夏贝尔又可以重新回到一个比较良性的状态来运转。”邢、段合作期间,拉夏贝尔落户新疆,一度让外界看到了希望。但事情发展并不尽如人意,仅仅7个月后,邢加兴向董事会提议罢免自己一手推出来的这位“救火”董事长。新任董事长下台,意味着拉夏贝尔错过了解决危机的最佳窗口期。

临阵换将之后,拉夏贝尔高管层处于长期动荡阶段。2020年,公司一年内5次更换总裁,基本都是公司内部元老。当年底上任的张莹,一直任职至今。张莹上任后不久(2021年1月),邢加兴逼退段学锋,张莹一度被选为新董事长,之后老将吴金应接棒。这年3月底,邢加兴所持部分拉夏贝股票被拍卖,这意味着创始人邢加兴掌控拉夏贝尔的时代落幕。

擅长不良资产经营的文盛资产正式掌舵,接盘拉夏贝尔。上海文盛资产及其一致行动人上海其锦接盘,后者成为了拉夏贝尔第一大股东,合计持股比例近20%。外界认为它看中的是拉夏贝尔在港股的的壳资源。之后,董事长人选均出自文盛资产。

今年退市前夕,1993年出生的赵锦文出任董事长。这不禁让人想起,邢加兴离开农村前往福州打拼创业的时间是1992年。“90后”当选董事长掌控改革开放后第一批创业家的遗留,而现任总裁张莹自2003年从拉夏贝尔的一名设计师做起,一直爬升至副总裁、总裁。如此看来,拉夏贝尔在文盛资产体系内,不仅被边缘化了,且有任其自生自灭之感。

今年4月,面对公司从A股退市的局面,张莹接受采访时仍表示,“期待重返A股市场”。与其说这是战略考量,不如将其归为拉夏贝尔老将的某种情怀。张莹长期负责品牌业务,而这也是拉夏贝尔剩下的唯一“资产”。只是,除了“卖吊牌”,是否会有新出路?

03 大公司病积弊难除,成败皆系“ZARA模式”

ZARA模式的本土化经营成就了拉夏贝尔昔日的辉煌。但是,公司长期以来都在负重前行,比如2017年登陆A股之时,尽管营收高达90亿,净利润5亿。具体到单个店一年创造的业绩收入为95万,贡献的平均利润仅有5.3万。

当公司高速增长时,万家门店是底气,一旦业绩不佳,则意味着公司要为这些利润微薄的直营店,承担巨额经营成本。拉夏贝尔不得不走上“去ZARA化”之路。2018年下半年,拉夏贝尔开始在原有直营为主的渠道布局上,推行联营、加盟等业务模式。

前期摊大饼式的发展,导致公司有大量库存积压。存货周转天数是服装行业的生命线。拉夏贝尔超过行业其他品牌的周转速度,导致资金周转困难。近年来,拉夏贝尔的存货周转天数超过200天,而2020年,竟高达418天。与之对比,UNIQLO为140天左右,ZARA仅80天。宸帆女装的平均存货周转天数只有53天。为了去库存,拉夏贝尔在2020年开始大甩卖。

无心顾及创新之后,拉夏贝尔反复在卖的,都是一些老旧的衣服款式。财报显示,自2019年起,拉夏贝尔不再投入任何研发费用。而与此同时,国内快消品消费正在升级,国货们绞尽脑汁推出新款,开发潮牌吸引一批又一批消费意愿强烈的年轻人。

在国潮兴起之前,因改革步伐缓慢,从某种程度上讲,ZARA模式的本土化运营,过多的直营门店给公司造成了负担。“经济对服装产业的影响颇大,大量商场的涌现,导致商场的流量分流,使得开直营店的模式变成了一种巨大的负担”。遍地开花的Shoppingmall,需要匹配更灵活的经营策略,实际上,拉夏贝尔早已身患“大公司病”难以掉头。

1992年,长在福建大山里、20岁的小伙邢加兴怀揣几百块钱到省城福州买树苗,当看到一家职业培训学校在招生时,用买树苗的钱瞒着家人报名了“服装设计”。1998年,他开始在上海创业,开档口,做衣服。

机遇来自2003年,当非典袭来,不少门店闭店、工厂撤单之际,他“逆势加大马力生产”,进行了一次豪赌。当非典危机解除后,行业内其他人尚处在恢复期,他已开足马力掠夺市场。经此一战,白手起家的在生意场上获得了第一次跃升,并开始对标ZARA的经营模式。

未曾想,成败竟皆系于此——ZARA模式。2021年中国女装市场重回万亿规模。中高端女装市场规模约占整体女装市场规模的14%,中高端女装市场规模增速约为7.5%,高于整体女装市场规模增速2.3个百分点,市场渗透率逐年提升。这一切,似乎与拉夏贝尔没有太多关系。

2020年新冠疫情来临,拉夏贝尔一批批关店之际,不知邢加兴是否会想2003年非典时期,那个锐气十足、豪赌青春的创业者。

评论