文|锦缎研究院 俊宏

以2014年腾讯入股为始,四维图新(SZ:002405)在资本市场的形象一直比较割裂:

分析师眼里的四维图新,车联网最核心稀缺标的,传统图商价值重估,“四位一体”到“五位一体”,电动看宁王智能看四维……

资本市场上流通的四维图新,从2015年至今已横盘8年,比影帝渣渣辉失去的5年还要煎熬。

期间,四维图新营收在相当长的时间里停滞,2015-2020年CAGR为7.4%。2020年战略投资者腾讯熬不住,当年9月开始连续减持,另外大股东和董监高也在同年纷纷减持。

即使2021年再启高增长,营收yoy+42.5%,净利润yoy+139.3%;2022年Q1净利润预增123%-123.9%;wind一致预期(11家券商)对2022年营收预测的平均值为40.84亿元,yoy+33.5%。一系列业绩利好与预期之下,股价仍然在走低。

图:四维图新的股价,来源:wind

今时今日,四维图新到底是一家怎样的公司,究竟是价值蒙尘,还是分析人士路径依赖一叶障目?我们试着剖析四维图新的几个关键业务,来判断它的价值。

01、高清地图是四维图新的基底

四维图新的导航业务,建立在其多年积累的高精地图的“功力”之上。

所谓高精地图,也称自动驾驶地图、高分辨率地图,是面向自动驾驶汽车的一种新的地图数据范式。它能够达到绝对位置接近1m、相对位置厘米级的精度。

一切故事的起点,在于四维图新具备两个重要资质——甲级测绘资质和导航电子地图甲级测绘资质。前一个资质代表的是公司在制作高精地图的能力被国家认可,而但后者的资质这意味着公司可以把导航从数据“搬上车”。

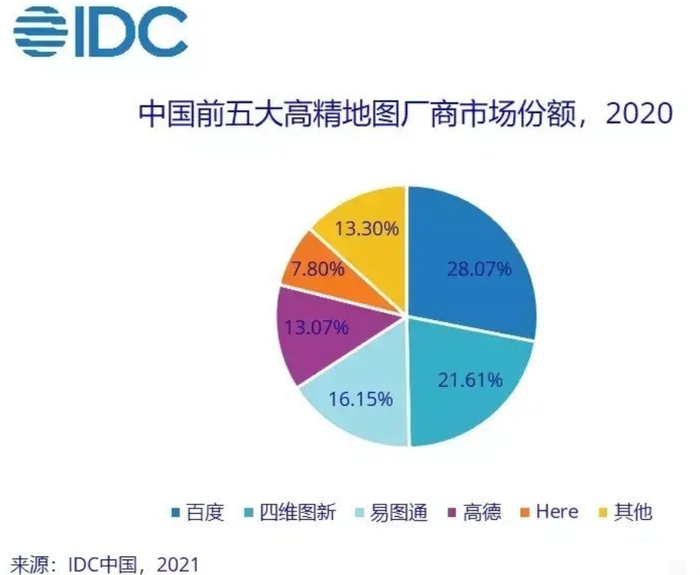

去除国家测绘中心和信息院,总共只有25家公司拥有此资质。IDC 2020年的高精地图市场份额数据显示,四维图新仅次于百度。

图片:中国高精地图市占情况 来源IDC

背靠已覆盖32万公里路程的测绘“完成度”(四维图新的子公司六分科技已组建2800多个参考站,用于增强测绘可靠性),四维图新的地图数据和客户非常丰富,公司公告显示:

2019年与宝马签订高精度地图合作,正式拉开商用幕帷。

2021年来,又相继斩获戴姆勒、沃尔沃、福特等主机厂订单。

除了主机厂,四维图新的高精度地图订单还涵盖商用车以及Tier1,其中,商用车品牌包含嬴彻科技、一汽解放等,Tier1则包含华为、伟世通等。

此外,高精地图正在搭另一个“顺风车”——数据合规。

早先滴滴赴美上市导致“数据跨境流动”,有关部门对此启动网络安全审查,滴滴因此下架整改。随后有关汽车数据安全的监管政策密集出台,如《数据安全法》、《网络安全审查办法》等规范性文件。《测绘法》有这么一个要求:

在行车过程中,智能汽车会对周围的地理环境信息进行搜集、处理,针对这些地理敏感信息,必须由具备甲级测绘资质的第三方厂商帮助主机厂实现相关信息的脱敏、处理。四维图新与福特达成的LBS(基于位置的服务)就是数据合规平台采购订单。

可以看到,高清地图是四维图新的基底。目前看来,这块的行业地位相对稳固。但以此为基础构建的所谓五位一体(“地图+车联网+自动驾驶+大数据+芯片”)业务布局,真的就占据了“制高点”,能坐享行业红利吗?

02、辩证看汽车芯片第二增长曲线

从四维图新披露的公告能看出来,汽车芯片起量很猛,尤其是MCU。

2021年业绩快报:车规级MCU出货量及收入贡献同比2020年实现十倍以上增幅。

2022年Q1业绩预告:在智芯业务方面,面对全球芯片产业的巨大变化,公司持续优化供应链管理,加速拓展车规级MCU产品线客户规模,其出货量与收入贡献同比上年实现较大增幅。

对于四维图新的汽车芯片业务,我们要辩证的看。

毫无疑问,出货量增长是实实在在的,这一点不可否认。即使是在缺芯的大环境下实现的业绩,也仍然值得肯定,因为机会总是留给有准备的人。

在肯定之后,我们认为四维图新需要提升芯片业务的核心竞争力。缺芯这一周期性的供需失衡,总会过去,那时候才是考验四维图新第二增长曲线底色的时候。

为什么它的底色还需要市场检验呢?

你知道,四维图新的汽车芯片业务是收购来的,2017年3月以38.75亿元的对价收购杰发科技。后者原先是联发科旗下定位于以车载信息娱乐系统(IVI)为主的汽车电子芯片专业子公司,目前业务包括SOC,MCU,MEMS,模拟IC,以及为车厂提供BCM、机电一站式解决方案。

目前芯片业务主要出货的是MCU和SOC,MCU前面说了业绩暴增,主要应用于车窗、照明和冷却系统;SOC,现有的AC8015主要瞄准国内市场容量最大的入门级智能座舱应用市场,对标长城炮POER(瑞萨R-car M3N),还没有特别大的量。

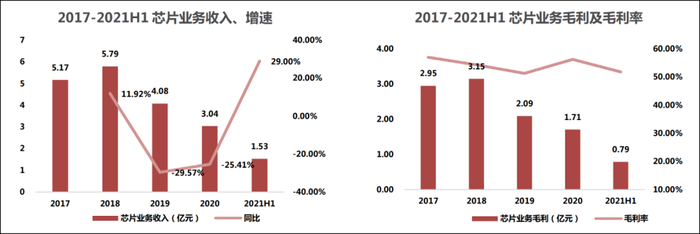

在没有缺芯这个事情的时候,四维图片的芯片业务表现不及预期。2017年收购杰发科技,2018年收入增长仅12%,随后收入和毛利开始大幅下滑。当初收购时承诺2016-2018年累计净利润7.18亿元,最终三年仅累计实现业绩承诺的84.11%(对赌期结束后的2019年,杰发科技的净利润更是大幅下滑,2020上半年更是直接来到了可怜的18.06万)。

图:四维图新芯片业务情况 来源:民生证券

没完成业绩,四维图新2018年对杰发科技计提8.86亿元的商誉减值,可以说杰发科技已经爽约过一次,所以我们讲要辩证的看“缺芯红利”带来的业绩暴增。

03、车联网除了做大还需要做强

再来看四维图新的车联网业务(包括乘用车和商用车的车联网),长期占据营收较大部分,2020年占比36%,2021上半年占44%。其中,乘用车联网业务,主要提供前后装智能车载硬件及软硬一体解决方案、车联网云平台及Call-Center服务等;商用车辆业务,主要是指提供T-BOX、大屏机、PCC等智能终端,也提供车联网平台及App应用体系。

提供的服务看起来很复杂,从产品角度来说可能简单一点。四维图新实现车联网的产品主要是通过智能车机,可以视作车载平板。通过适配汽车摄像头和车载音响,智能车机可以实现于汽车周围环境和基本娱乐需求的联动。

2020年,四维图新的“抖8”系列智能车机产品全年销量21万台,搭载杰发科技的AC8257。该处理器相当于高通骁龙625的水平,是一款在2016年发布的低功耗SoC,对比手机的话大概是红米4手机的水平,勉强能打《王者荣耀》。

图:四维图新的“抖8”智慧车机

当前座舱智能产品对座舱SoC的要求是不仅是能够完成语音AI、屏幕显示等基础功能,还要能够搭载辅助驾驶、AR显示、车内多屏联动的功能。如此看来,四维图新的乘用车联网产品并不能算是当下所说的智能座舱的级别。

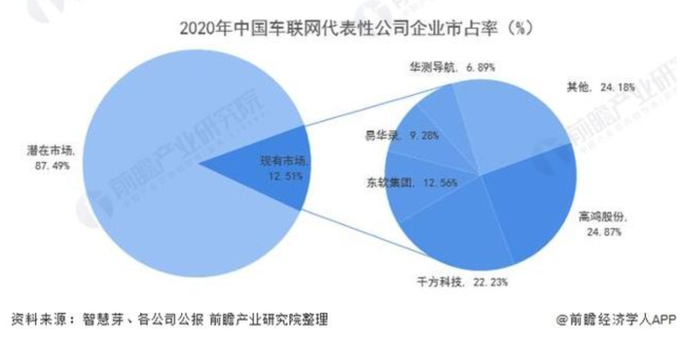

因为较低的性能对车联网设备的功能实现会有限制,而功能水平不高也就导致四维图新的产品市占率不高,其市场份额在2020年弱于高鸿股份(24.87%)、千方科技(22.23%)、东软集团(12.56%)、易华录(9.26%)、华测导航(6.89%),排不进Top5。

图:2020年车联网企业市占率,来源:前瞻产业研究院

较低的技术含量,除了市场占比不高以外,还体现在四维图新在车联网业务毛利率的下滑,2018-2020年:收入分别是5.42亿、6.97亿和7.69亿,毛利率却从18年的50%+降至33.48%。在2021H1,四维图新的车联网业务毛利仅为20.8%。四维图新在车联网领域推行的“性价比策略“可能是技术实力不佳的无奈之举。

04、自动驾驶业务开始起步

自动驾驶业务在2020年营收占据5%左右,虽然占比小,但考虑到四维图新具有导航+芯片+车联网的布局。自动驾驶业务可能是未来四维图新的新增长曲线,其目前的布局与合作案例:

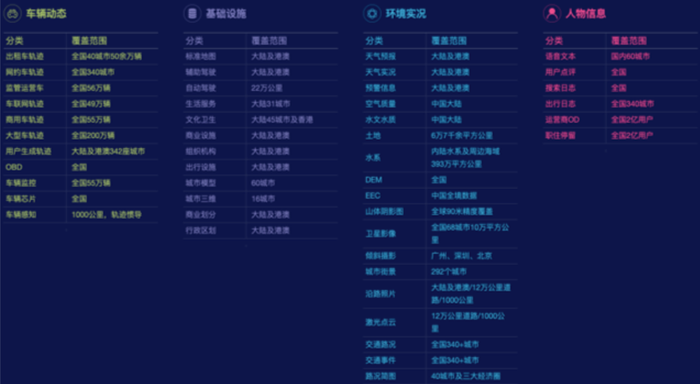

MineData平台,它是个高精地图数据库,里面是一些采集好的设施、道路、人员等数据,用于训练自动驾驶算法。

由于该数据库的信息是四维图新在高精地图制作过程中常年采集的积累,MineData在用于自动驾驶AI自训练中具有一定价值。不过需要注意的是,MineData在2022年1月才通过泰尔实验室的认证。泰尔实验室是隶属中国信息通信院的第三方认证机构,通过认证代表MineData在功能上是可用的。

图片:四维图新MineData平台功能 来源:民生证券

四维图新的MineData平台通过泰尔实验室认证之后,便有了两个合作:

3月28日,四维图新与小马智行达成战略合作,双方将结合各自的技术优势,合力打造智能驾驶软硬件解决方案,并在高精度地图及定位等领域进行全面合作。

4月1日,四维图新与霍尼韦尔达成战略合作。一是霍尼韦尔的电流传感器的车载硬件优先向四维图新采买;二是围绕四维图新在L2-L4的解决方案,结合霍尼韦尔IMU产品(惯性测量模块,测量物体速度的),双方为客户共同提供面向量产的自动驾驶核心解决方案;第三,双方拟整合旗下公司和产品的资源及能力,共同打造顶级的新能源解决方案。

与知名公司合作自动驾驶全栈解决方案,可以说坐实四维图新TIER1的身份。开启了自动驾驶的第一步,未来就看落地是否及预期了。

05、结语

从四维图新的布局来看,其未来增长的预期很足,但将预期转化为实际的落地仍有很长的路要走。它的几个预期很足的新业务要么处于早期,要么稍显低端在做升级,或者是行业有巨头在前(自动驾驶领域的百度和华为)。

比如说芯片业务,AC8257无法支撑当前对智能座舱的定义,而新推出的AC8015在22年才拿到符合功能安全标准的ISO26262认证,还需要1-2年与客户开展试点才能批量应用。

所以我们认为,不能光谈预期。很多分析师以“市场空间×毛估估的渗透率”去作定价,完全是“放弃战斗时刻幻想”。要是光凭预期,过去七八年四维图新早该涨几十倍了。对于四维图新来说,2021年电动车渗透率加速提升,缺芯等利好共振下,其业绩再次启动高增长,这是好的现象,但还需要继续向市场证明持续性。

*本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

评论