文|美股研究社

由于投资者抛售SaaS股票,微软股票在3月进入熊市。该公司还面临个人电脑终端需求疲软带来的短期挑战。另外,Azure业务的反垄断风险也是微软需要处理的问题。微软将在4月26日公布其CQ1收益,这篇文章讨论了为什么MSFT股价可能来到平衡点。

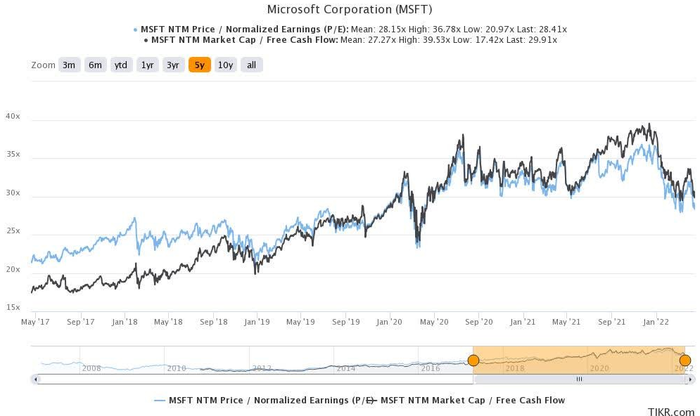

微软的股票继续在最近的3月底部附近徘徊,经历了自疫情以来的最大跌幅。但是,我们认为过去五个月的价值压缩已使MSFT股票倍数正常化,其股票已恢复到其5年市盈率和FCF倍数均值。

另外,微软正在应对最近与PC市场消费者终端需求疲软有关的不利因素,以及与Azure商业行为有关的反垄断问题。然而,我们认为这些对微软来说是暂时的、可以克服的挑战。

因此,我们认为随着首席执行官Satya Nadella于4月26日公布CQ1(微软的FQ3'22)收益报告,微软的股票将处于微妙平衡状态。

股价跌入熊市,估值进入合理区间

尽管过去五个月SaaS相关股票大幅下跌,但市场继续给予这些股票大幅增长溢价。

SaaS板块的41.6倍市盈率中值明显高于整体科技行业24.2倍的市盈率中值。因此,我们认为投资者对软件公司的长期增长主题和商业模式仍然充满信心。

MSFT股票估值倍数

尽管如此,高增长SaaS的增长溢价的正常化不够合理。NTM收入倍数中值(23.8 倍)大大高于微软11月的12倍倍数。但是,随着高增长的SaaS中位数已恢复至11.1倍,而MSFT股票为9.6倍,这一差距已显著缩小。

MSFT股票NTM收入倍数对比高增长SaaS同行(来源:Public Comps)

值得注意的是,微软股票从21年11月到22年3月下跌23%,使其暂时进入熊市。暴跌将微软股票估值拉低至更合理的水平。其29.9倍的NTM FCF倍数和28.4倍的NTM P/E倍数已大致恢复至各自的5年平均值。

虽然我不认为微软股票被低估,但鉴于其高利润和多元化的商业模式,其估值看起来还算合理。

PC逆风持续,微软云业务存在反垄断风险吗?

鉴于通胀飙升和加息挑战,科技股继续承压,微软股票也受到了影响。此外,最近与PC市场消费者需求正常化有关的不利因素也影响了微软的股票。

IDC最近的一份报告显示,第一季度全球PC出货量同比下降5.1%。当然,正如IDC强调的:“重点不应该放在个人电脑销量的同比下降上,因为这是意料之中的。物流和供应链仍然一团糟,全球仍处于疫情相关挑战之下,重点应该关注PC行业设法运送超过8000万台PC。”

尽管如此,瑞银指出:“ Office 365的‘高渗透率’和在家工作热潮带来的好处开始消退,也可能影响Windows。我们的估计被削减至反映个人电脑增长放缓的风险较高。管理层对第二季度的指引可能低于华尔街的预期。”

因此,随着市场试图对这些近期担忧进行定价,一方面,短期不利导致MSFT股票下跌似乎是合理的。另一方面,投资者还应该考虑更高水平的企业IT支出,而持续向云迁移应该可以缓解疲软的消费者支出。

彭博社最近的一项调查显示,各公司CTO们预计2022年的支出将增加,主要用于网络安全和云计算。

61%的受访者表示他们希望增加技术支出。其中72%的受访者支出今年可能会将预算增加9%或更多。 其中有62%的受访者表示他们打算增加与微软的支出,这个比例略低于AWS的64%。

此外,Synergy Research Group还强调,预计到2024年,全球超大规模数据中心将超过1000个,它补充说:“超大规模运营商的未来看起来很光明,总收入的年增长率可能为两位数,其中很大一部分来自云收入,它将以每年20%到30%的速度增长。”

因此,我们认为微软的企业和超大规模业务应继续推动增长并减轻终端消费者需求疲软的潜在影响。

在看好云业务的同时,我们也将注意力转移到最近被标记的Azure业务的反垄断问题上。

彭博社称,微软一直在利用其在Windows和Office套件中的影响力和领导地位,将客户锁定在Azure上。值得注意的是,这些担忧也引起了欧盟监管机构的注意,因此投资者需要继续密切关注未来的事态发展。

根据彭博报道:“大大小小的公司和组织都感受到了这种影响。微软规定不允许在亚马逊的云上运行其现有的Office软件,并要求它支付更多费用才能在其竞争对手的服务器上运行 Windows 操作系统。”

为客户提供微软许可建议的研究公司Directions on Microsoft的分析师韦斯米勒说,在竞争对手的云服务上使用该公司的软件“比以前要贵得多,而且比在 Azure 上做同样的事情要贵得多”。

不过,现在担忧对微软Azure业务的关注是否会引起美国反垄断监管机构的关注还为时过早。华尔街日报指出:微软总裁布拉德·史密斯是一位在微软任职近30年的资深人士,并担任了七年的总裁,他在一个对科技巨头越来越敌视的监管环境中,用丰富的经验处理相关问题。

结语

微软股价进入了底部,鉴于其股票的大幅压缩,它的估值看起来不便宜但较合理。对大多数科技投资者来说,估值回归的微软值得耐心观察。

评论