文|雪豹财经社 陈重山

编辑|伊 鸣

转弯变道的关键时刻,又一位华为人扛起了阿里云的大旗。

2022年3月,曾担任华为EBG中国区总裁的蔡英华被任命为阿里集团副总裁,负责阿里云全球销售。这位阿里“下血本”挖来的人才职级是M7,比降级后的蒋凡(M6)还高一级。

今年以来,阿里云组织调整节奏加快,高层震荡不断。被委以重任的新团队,同样肩负重担。

2015-2021财年,在同样出身华为的阿里云中国区总裁任庚(已于近期提交离职申请)执掌下,阿里云有过7年营收增长46倍的高光时刻,也面临2021年四季度收入增速下降、国内市场份额下滑的尴尬现状。

内部大换血背后,是颓势初显的阿里云,亟待战略层面的“急转弯”。

云计算产业进入下半场,从服务消费互联网(面对个人终端,解决衣食住行等问题)转向产业互联网(面向产业及整个产业链),阿里云的目标客户,也从消费互联网企业转向政企市场,即政府和以国企为主的电信、金融、能源、制造等企业。

作为阿里集团的第二增长曲线,阿里云的重要性毋庸置疑。这一场不能输的新战役,手握方向盘的新团队能打胜仗吗?

颓势已显

2021年,过去数年一路猛进的阿里云颓势初显。

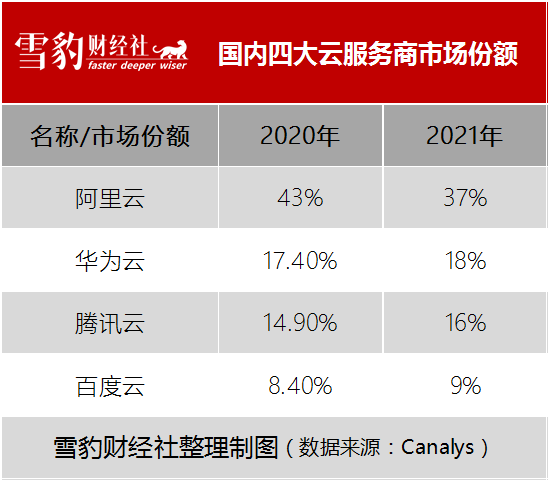

Canalys在3月21日发布的数据显示,2021年,阿里云虽然在国内云服务商中仍排名第一,但市场份额已从40.3%下滑至37%。相比之下,华为云、腾讯云和百度云的市场份额都获得了提升。

在全球市场,阿里云与竞争对手的差距也在拉大。

全球云服务行业的指标型市场是公有云IaaS市场,可以理解为类似水电网络的基础设施。据Statista报告,在2021年的全球IaaS市场,阿里云的市场份额不足6%,被市场份额8%的谷歌云抢去第三的位置,且远低于亚马逊AWS(32%)和微软Azure(21%)。

国内外市场份额被蚕食背后,是阿里云的营收和利润增长双双失利。

据阿里财报,阿里云2022财年第三财季(2021年Q4)收入增速降至20%,是该项业务披露业绩以来的最低增速。2021年四个季度中,阿里云有两个季度营收环比下降。此前的2015-2021财年,阿里云营收7年增长了46倍。

Canalys数据显示,2021全年,国内四大云服务商中的华为云、腾讯云和百度云的营收增速分别67%、55%、55%,而阿里云营收仅增长30%至723.5亿元,未达成1000亿元的KPI,占阿里集团总营收的比重也从上一年的11%降至9%。

在利润方面,阿里云2021年Q4净利润环比骤降66.16%至1.34亿元,远低于前3个季度。

阿里云在短短一年内显露颓势,并不符合常理。

云计算是高投入行业,马太效应明显。当企业的营收规模达到一定程度,壁垒也随之形成,进入市场份额扩大、营收和利润增长的正向循环。

四面楚歌的阿里云,究竟做错了什么?

弯道急转

一年前,字节跳动旗下的TikTok受美国法规影响弃用阿里云服务,阿里云因此丢失每年8亿美元的大客户订单。

这可能只是个开始。

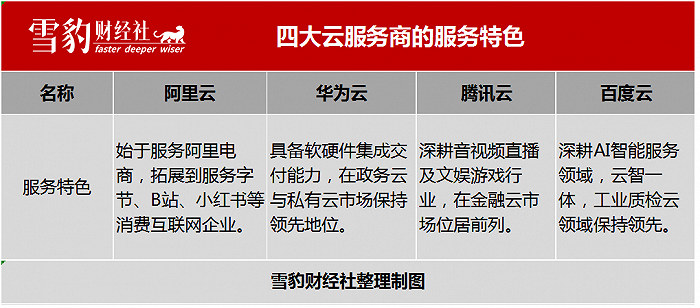

与其他云服务商不同,阿里云起步于电商行业,后将客户群扩展到消费互联网企业,包括字节跳动、B站、爱奇艺、小红书等。2021年Q4,阿里云来自消费互联网客户的营收占比48%。

眼下,消费互联网行业整体增速放缓,主要客户遭遇瓶颈,直接导致阿里云营收增速放缓。以阿里云的大客户字节跳动为例,据上证报此前报道,2021年5月至11月,其国内广告收入自2013年商业化以来首次停止增长。

阿里云对此有清醒认识。

财经网援引阿里云高管说法称,互联网市场已接近饱和。阿里也在数次财报电话会中强调阿里云需要客户来源多元化,减少对互联网客户的依赖。

从2014年开始,阿里云出海拓展国际业务。2021年的阿里投资者日上,阿里云智能总裁张建锋表示,阿里云在东南亚市场营收增长超60%。但这条路仍然道阻且长。

2021年,阿里云国内业务重心转向潜力巨大的政企市场。

赛迪顾问报告研究数据显示,2020年,中国政务云市场规模达653.6亿元,同比增长42.3%,远超全球政务云9.2%的增长水平,预计未来3年年复合增长率30%。光明网数据显示,2021年3月疫情期间,在线政务服务用户达到6.9亿,创历史新高。

2021年5月,阿里云智能总裁张剑锋在阿里云峰会上表示,云计算在政企领域有巨大增长空间。也是在这次峰会上,阿里云做出“全面杀入政企市场”的战略急转弯。

赌未来

战略转向,人事、组织先行,是阿里的传统做法。被挖来负责阿里云全球销售的蔡英华,曾推动华为中国政企业务的转型。

4月13日,刚上任的蔡英华就提出了自己的策略:第一,追求高质量增长,持续优化销售组织,形成“行业主建、区域主战”的模式,提升客户满意度;第二,做强区域销售生态及行业ISV(独立软件开发商)生态,向生态让利。

这两点,正是阿里云无法回避的短板。

不同于互联网客户,传统政企客户要求云服务商在客户服务经验、客户关系、生态合作等方面有长期积累,而且对云的概念、模式与操作了解不多,更看重定制化服务和贴身服务。阿里云数字政府总裁许诗军也曾在公开场合表示,阿里云的政企客户遍及全国各地,遍及各个行业,服务是一个很大的挑战。

为此,阿里云专门进行组织升级,将服务团队下沉到行业和区域,并且细分了18个行业,划分了16个区域。如此大规模的组织变革,是阿里云历史上的首次。

组织调整容易,经验积累却很漫长。服务政企客户,阿里云还只是战场边缘的新兵。

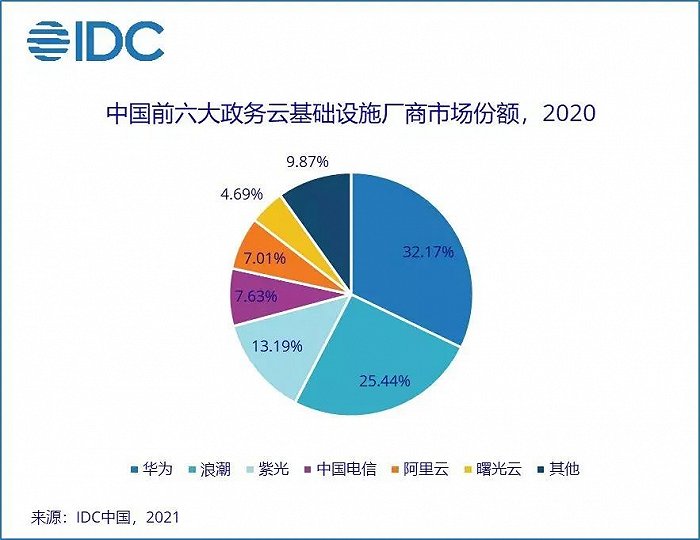

相比之下,四大云服务商中的华为云在政企市场深耕已久。IDC报告显示,2020年,华为云以32.2%的政务云市场份额连续四年蝉联第一。浪潮、中国电信、紫光股份等“国家队”成员,在政务云市场的份额也超过阿里云。

不仅如此,政企市场的细分赛道上也已挤满了先行者。

腾讯云在金融行业占据领先地位,百度云在工业质检云领域做到行业第一,还有一些小型政企云服务商已抢先下沉,将业务布局到县一级。

在前期未能跑马圈地的阿里云,此时上车为时已晚。毕竟,政企市场强调先发优势,一旦客户采购一家云服务商的产品,与其他服务商合作就变得困难。

更何况,即使攻下政企市场,也很难在短期内改善阿里云的营收和利润状况。

据《财经十一人》报道,目前国内互联网云服务商在政企市场毛利率普遍不足10%,亏损是常态。此外,受疫情影响,不少政企客户的预算多被投入到疫情支撑、民生保障等急迫领域,“上云”投入锐减。

面对这块难啃的硬骨头,在政企市场经验丰富的蔡英华同样前途难料。调兵换将后的阿里云,究竟有几分胜算?

评论