文 | 公司研究室 曲奇

自清洁赛道的明星股失宠了。

前几年,懒人经济的风口下,石头科技从扫地机器人行业脱颖而出,公司股价曾涨至近1500元/股,还成为了科创板第一高价股。然而,自2021年6月以来,石头科技的股价已经“腰斩”,如今不足600元/股。

被捧到天上又被摔回了地面,石头科技的股价经历了一场过山车。股价大幅波动的背后,是石头科技的业绩放缓,甚至出现了停滞。

石头科技怎么了,还能变好吗?

01 耀眼的过去

在众多创业公司中,石头科技的起点算是挺高的,这家2014年成立的公司,成立不到一年就获得了小米集团的投资,也由此被打上了“小米”的烙印。

对初创公司来说,搭上小米的便车是件好事。石头科技早期,主要替小米生产扫地机器人,借着小米的品牌影响力和光环,公司成立第四年,收入就超过了10亿。2017年,石头科技收入10.11亿,其中超90%的收入来自小米。

收入破十亿,标志着石头科技的发展迈上了一个新台阶,公司也开始求变。一方面是“去小米化”,一方面是出海,开拓海外市场。从结果来看,石头科技这两件事都成功了。

2019年到2021年,石头科技自有品牌收入占比分别为66%、91%、99%。从2016年开始为小米生产扫地机器人算起,石头科技仅用6年时间,就从收入全部来自小米转变成以自有品牌为主的公司。

至于出海业务,2021年,石头科技境外市场收入33.64亿,同比增长80.05%,占比58%,已经超过了国内市场。

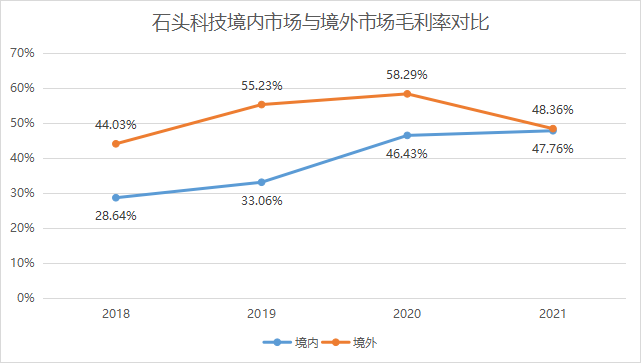

过去几年,石头科技境外市场一直在高速增长,而且海外市场毛利率始终都高于国内市场。2019年,境外市场毛利率55.23%,境内市场毛利率33.06%,相差22个百分点。2020年,境外市场毛利率更是达到了58%。

根据券商研报,石头科技海外版S7系列与国内版T7S系列基本保持一致。海外版S7为例在美国亚马逊上的售价为643美元,约为4200元人民币,国内版T7S在京东上的售价约为2400元人民币,比海外版低了近一半。这或许就是海外毛利率较国内高出一截的主要原因。

石头科技这一类成长股,能获得市场和资金的追捧便是因为“高增长”,也因此获得了高估值。公司2020年在科创板上市后,股价便一路上涨,2021年6月最高曾达到1492.15元/股,市值超过千亿,PE最高超过70倍。

然而,树终归不能涨到天上去,一旦“高增长”的标签逐渐消褪,高估值的泡沫也会被戳破,一家公司的价值始终要回归到业绩和基本面上来。

02 内外交困的现在

正所谓物极必反,石头科技的股价在2021年6月创下历史高点后,便震荡下行,如今的价格已经腰斩,不足600元/股,市值也已经缩水至不足400亿元。

春江水暖鸭先知,近半年多的时间,石头科技在二级市场的表现不佳,这正反映了公司当下面临的增长困境。

2022年一季度,石头科技收入13.60亿,同比增长22.3%,增速下滑近60个百分点;归母净利润3.43亿,同比增长8.76%,增速下滑140个百分点。

石头科技的这份一季报颇让人担忧,过去一直在高速路上奔跑的石头科技不见了,取而代之的是,驶入慢车道的石头科技。

石头科技的增长问题,并不是进入2022年才出现的,自2021年二季度以来,公司就面临着“增收不增利”的困扰。

2021年二季度到四季度,石头科技收入增速分别为6.09%、22.88%、29.62%,但归母净利润增速分别为0.54%、-17.01%、-17.80%。收入在不断增长,净利润却停滞甚至出现了下滑。

由于3个季度业绩表现平平,2021年石头科技整体表现也比较一般。2021年,石头科技收入58.37亿,同比增长28.84%;归母净利润为14.02亿,同比仅增长2.41%。

当下,石头科技增长停滞同样源于两点,一是国内市场在去小米化后收入连续下滑,二是海外市场因海运运费上涨等因素,毛利率出现回落。

当初,石头科技靠“小米生态链”在国内市场打开了局面。随着公司“去小米化”的成功,国内市场的收入也越来越少。

2019年到2021年,石头科技国内收入分别为36.23亿、26.62亿、24.72亿,连续两年出现下滑。

离开小米的石头科技,证明了自己的独立性,却也丢掉了一部分国内市场的份额。

或许意识到了这点,过去一年,石头科技加大了在国内市场的宣传和研发投入,比如请流量明星肖战担任品牌代言人,推出了智能扫拖机器人G10和T7S,导致销售费用和研发费用大增。2021年,石头科技销售费用9.38亿,同比增长51.37%,研发费用4.41亿,同比增长67.74%。

2021年,石头科技境外收入创下了新高,但毛利率却因运费飙涨等因素出现回落。2021年,石头科技境外业务毛利率48.36%,同比减少7个百分点。这导致2021年,石头科技整体毛利率从51.32%降至48.11%,下滑了3个百分点。

上述种种原因,导致2021年石头科技净利润仅有个位数增长,接近原地踏步。“去小米化”和出海对石头科技而言,是两把双刃剑,过去是利大于弊。如今由于疫情海外业务遇到阻力,国内市场份额丢失,弊端就显露出来了。

03 没有信心的未来?

眼下,石头科技在增长上遇到了麻烦,但市场和投资者更关注石头科技能否解决这些问题,重拾增长。

在披露2021年年报的同时,石头科技公布了新一轮股权激励方案。激励计划拟授予限制性股票不超过24.8284万股,占公司总股本0.3716%,股权激励价格为每股50.00元,仅为当前股价的一折。

对员工如此优惠的股权激励,业绩考核标准却十分宽松。以2021年的收入为基数,2022年到2025年的收入增速分别不低于10%、14%、18%、22%。

这是一份只要求收入而没有要求利润的业绩考核方案,同时,对收入的增速要求也非常低,这个股权激励不免让人怀疑,石头科技是给员工以便利,还是对未来的业绩没有信心?

国内市场的竞争中,石头科技还不是扫地机器人行业的领头羊。

根据奥维云网数据,2021年国内扫地机器人线上渠道市场份额中,科沃斯占比38.66%,小米占比17.8%,石头科技排在第三,占比11.01%。线下渠道中,科沃斯市场份额超过80%,独占鳌头;石头科技和其他品牌一同被归类为“其他”,占比不到10%。

石头科技能否超过科沃斯,当然是一大看点。除此之外,石头科技还要把国内扫地机器人行业的故事圆下去。

2021年,国内扫地机器人的市场规模在110亿元左右,同比增长21.7%。根据奥维云网数据,2021年上半年,国内扫地机器人行业销售额同比增长38.7%。对比来看,下半年扫地机器人行业增速显著放缓。

实际上,2019年以来,国内扫地机器人总销量仅以5%—10%的慢增速,维持在600万台左右,近几年扫地机器人市场的销售额高增长主要来自于涨价,从这一点看2022年一季度的数据可能会更明显。

根据奥维云网数据,2022年前3个月,扫地机器人线上销售均价分别同比增长52.0%、57.7%、43.7%,但销售额分别同比增长20.4%、-13.8%、-22.8%。销售均价在提高,但销售额却在下滑,显然是销量跟不上了。

过去的3、5年时间里,扫地机器人成为自清洁赛道的明星,石头科技也凭借东风成为了科创板的明星股。现在,石头科技看起来是有点“落魄”的。或许等到国内消费预期好转,石头科技国内市场面对的压力也会小一些。

只是,未来市场究竟是要按科技股还是家电股来给估值,是石头科技需要向投资者解释的另一个问题了。

评论