文|新经济e线

今年来主动量化基金已出现密集清盘案例。4月26日,平安量化精选披露的基金份额持有人大会表决结果暨决议生效公告称,截至2022年4月21日17:00,本次基金份额持有人大会中,出具有效表决意见的基金份额持有人及代理人所代表的基金份额为435.8万份,占权益登记日基金总份额的51.0224%。

其中,对《关于终止平安量化精选混合型发起式证券投资基金基金合同及进行基金财产清算的议案》的表决情况:同意票所代表的基金份额为435.8万份,占出具有效表决意见的基金份额持有人及代理人所代表的基金份额总数的100%。据此,同意本次会议议案的基金份额符合有关规定,本次会议议案有效通过。

基金将于决议生效并公告后的下一个工作日(即2022年4月27日起)进入清算程序,基金管理人自进入清算程序之日起不再接受投资人提出的赎回、转换出等业务的申请。基金进入清算程序后,停止收取基金管理费、基金托管费和销售服务费。

至此,平安量化精选也成为了继九泰久元量化和泰达宏利业绩驱动之后,今年来宣告清盘的第三只主动量化基金。

实际上,在主动量化基金密集清盘背后,公募量化基金发展已现规模瓶颈。Wind数据显示,国内公募量化基金最新规模约2273亿元,仅占公募基金总规模的1%。

迷你量化基金扎堆

新经济e线注意到,作为一只迷你量化基金,平安量化精选曾于2021年发起了保壳运动,基金规模也一度上升至2亿元以上。截至2021年四季度末,平安量化精选份额增加至约12121.96万份,对应资产净值约2.21亿元。不过,好景不长。进入2022年以来,平安量化精选再现巨额净赎回,最终被迫清盘。

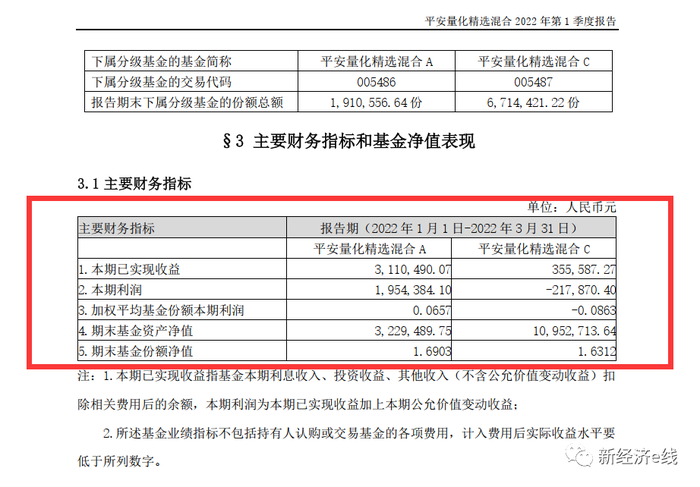

来源:基金公告

据平安量化精选2022年一季度披露,有两家机构持有人在今年1月各悉数赎回了5852万份,合计为11704万份,仅有一家机构持人在3月31日申购了431.17万份。从平安量化精选2021年四季报也得知,有两家机构曾于2021年12月各申购了5852万份。同时,另有两家机构各赎回了6408.96万份。可见,机构持有人短期内是大进大出,并没有长期持有的打算。

而从平安量化精选成立至今的规模变动情况来看,自该基金于2018年第二季打开申赎后,基金规模便快速下降。从2018年第二季末的一亿出头到第三季的跌破亿元。等到2019年第二季,基金已逼近5000万元的清盘红线。随后,基金于2019年四季度末已缩水至不足5000万元,仅有约4800万元。一年过后的2020年第四季,基金规模进一步萎缩至约2000万元。

公开资料表明,平安量化精选成立于2018年2月1日,发行募集规模为2.39亿元。截至今年一季度末,平安量化精选份额(A/C合并计算)仅录得862.5万份,对应基金资产合并净值为1418.22万元,较成立之初相比,基金规模缩水幅度高达94.06%。平安量化精选在一季度中也称,本基金本报告期内出现连续20个工作日基金资产净值低于5000万元的情形。截至报告期末,以上情况未消除。

新经济e线调查发现,除了宣告清盘的平安量化精选以外,还有数只今年一季度业绩相对靠前的主动量化基金规模也处于清盘警戒线以下。

如在今年一季度末主动量化型基金收益排名前十的产品中,多达5只基金规模均已跌破5000万元的清盘红线,分别是九泰天奕量化价值(A/C合并)、国金量化多因子、银河量化稳进、金信量化精选、东兴量化优享。

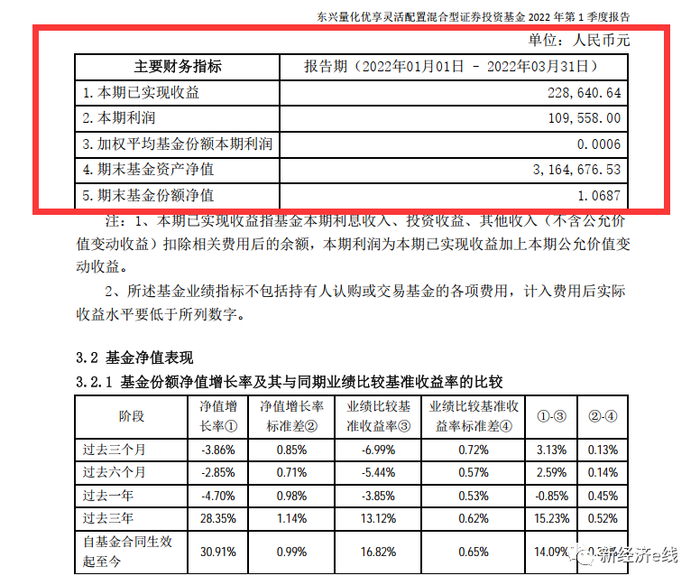

来源:基金公告

据东兴量化优享2022年一季报披露,报告期末,基金份额已低至296.12万份,资产规模仅录得316.47万元。东兴量化优享在今年一季度也遭遇了机构持有人的巨额净赎回。

其中,两大机构持有人各全部赎回了所持的8818.92万份和4409.35万份,合计高达13228.27万份。另有个人投资者申购了66.50万份。报告期内,东兴量化优享总赎回份额高达89250.28万份,较期初的89545.56万份,赎回率高达99.67%。东兴量化优享称,报告期内,受基金份额持有人赎回等影响,基金存在基金资产净值连续二十个工作日低于五千万元的情况。

同样,国金量化多因子今年一季度末份额仅剩下551.43万份,对应基金资产规模也跌破千万元,仅有884.38万元。从历年规模变化可以看出,国金量化多因子自2019年四季度以来,一直处于迷你基金的状态;银河量化稳进今年一季度末份额为773万份,对应基金资产净值约千万元左右,为1012.13万元;金信量化精选和九泰天奕量化价值一季末份额和资产净值也分别仅有1063.86万份、4392.2万份和1608.69万元、4862.76万元。

发展已现规模瓶颈

值得关注的是,目前,公募量化基金发展已现规模瓶颈,市场规模仍停留在2200亿元左右,这与私募量化投资万亿级的高速发展形成了鲜明对比。

统计表明,截至2021 年末,量化私募基金规模估算约1.5 万亿(未剔除母子结构重复计算因素),行业规模占比约24.8%。2019 年-2021 年,量化私募行业规模经历了快速增长,2019 年规模从约1500 亿元增至2820 亿元,同比大幅增长88%,2020 年增长至8850 亿元,增幅更超过两倍,高达204%。到2021 年上半年,更是突破1万亿元大关。

在规模扩张的背后,量化私募头部管理人占比的不断提升、以及策略能力的不断迭代和成长。规模50亿以上管理人的规模占比合计超过60%。管理人策略能力从传统的多因子模型,到中高频量价模型、机器学习算法等方向发展;并不断扩展在基本面因子、另类因子等方向上的能力圈。

此外,策略类型来看,股票量化类仍为主体,策略类型从中性策略向指数增强、量化选股、股票多空等策略方向发展;在期货市场持仓量和成交量不断增长的背景下,CTA策略也获得快速发展。

相比之下,公募量化基金市场占比近年来不增反降。2021年期间,量化型基金规模从2500 亿增长至2941亿,在权益公募基金中的占比从3.6%下降至3.4%。步入2022年来,公募量化基金规模整体进一步出现萎缩,全市场占比已降至1%左右。

2021年,除了指数增强基金外,量化选股基金和量化对冲基金规模同比均出现下滑。其中,指数增强基金从1136.4亿增长至1639.2亿,同比增长44.2%;类指数增强基金规模从199.9 亿增长至297亿,同比增长48.6%;量化选股基金规模从593.2 亿下降至551.8 亿,同比下降7%;量化对冲基金规模从570.3 亿下降至452.6 亿,同比下降超过两成,达20.7%。

截至2022 年一季度末,公募量化基金产品共计394只,其中主动量化型基金产品229只,指数增强型产品140只,量化对冲型产品25只。由最近一年各类量化型基金数量变动情况可知,主动量化型和指数增强型产品数量稳步增加,而量化对冲型产品数量在最近一年内没有发生变化。

业绩表现方面,今年一季度受权益市场整体影响,各类量化产品收益中位数均为负值。其中,主动量化型产品收益中位数为-13.63%,均值为-13.45%;指数增强型产品收益中位数为-12.30%,均值为-12.26%;量化对冲型产品收益中位数为-0.72%,均值为-0.96%。

如主动量化型产品方面,今年一季度仅万家宏观择时多策略获得了32.89%的正收益,其余产品均未能实现正向收益。

指数增强型基金方面,从超额收益统计结果看,一季度沪深300增强产品的超额均值为1.44%,中位数为1.79%;中证500增强产品的超额均值是2.34%,中位数是2.30%,整体表现优于沪深300增强产品;中证1000产品的超额收益均值是3.38%,中位数是3.22%,超额收益总体表现在各类增强产品中最优。

至于量化对冲型产品方面,今年一季度收益排名前十的产品中有六只实现正收益。由于一季度我国股票市场经历大幅回撤,量化对冲产品自身可利用股指期货对冲市场所带来的风险,因此在一季度对冲型产品较主动量化型产品整体业绩表现较好。

业内认为,与公募量化基金相比,私募量化基金监管相对宽松,可投资品种和投资策略更加丰富和多样化。而公募基金因为法规限制,不能做日内反向交易,高频策略的研究和投资较少。对投资者而言,作为一个相对小众的公募产品,量化基金的认知度仍有待进一步提高。

评论