文|锦缎研究院 革鼎

耐克(NIKE)的前身蓝丝带公司创立之时,做的是代理日本鞋的业务。而彼时阿迪达斯是巨龙,是市场上的王者。十几年之后,耐克就超越阿迪达斯登顶全球运动鞋服行业的巅峰。

每一个行业龙头的诞生,都藏着无穷的细节,这些细节可以照亮新晋玩家的成长之路,甚至循环往复的演出:屠龙者变恶龙,新的屠龙者复屠之的戏码。

今天国内体育品牌,已经有了雄厚的基础,但似乎距离耐克这样的公司,还缺一口气。知己知彼百战不殆,我们这就来剖析耐克六十年企业历程里蕴藏的启示。

01、代理命,技术“芯”

为什么早期作为鬼冢虎美国西海岸代理商的蓝丝带公司,最终能成为如今的国际运动鞋服行业巨头耐克?技术创新可以说是其成功的最核心的维度。

六十年代刚创业的那会,蓝丝带公司只有三位成员,创始人菲尔·奈特(PhilKnight),合伙人比尔·鲍尔曼(Bill Bowerman)和业务员杰夫·约翰逊(Jeff Johnson)。

在当时这三个人,一个是异想天开的大学生,一个是田径教练,一个是潦倒的销售,他们能有多大的技术创新能量呢?

案例一:当时有人要参加波士顿马拉松,抱怨鬼冢虎平底运动鞋缓冲不够好,觉得穿鬼冢虎不可能跑完42km。于是作为销售的约翰逊雇了本地鞋匠,把浴室拖鞋的橡胶底移植到鬼冢虎鞋底,他创造了全掌中底缓冲(目前所有跑者的训练鞋都采用这种标准)。

案例二:七十年代之前的50年,训练鞋的外底没有任何改啊变,一直是波浪和交叉凹槽。于是鲍尔默发明了华夫底(waffle sole),后来华夫鞋成为爆款,它使耐克的鞋子成功的破圈:从运动装备到日常穿搭。在此之前鲍尔曼还一手打造Cortez,做了大量的鞋底创新,因《阿甘正传》主角穿着又名阿甘鞋,火遍全球,这款鞋是蓝丝带公司时期的产物。

案例三:“气垫之父”弗兰克·鲁迪(M.Frank Rudy)拿着气垫鞋原型找阿迪达斯,被认为是胡言乱语。想象一下七十年代把空气注入鞋子,听起来就跟喷气式背包一样魔幻。结果在耐克,奈特看过一系列计算之后,全力配合之下,鲁迪得以落地自己的设想,AirTailwind、Air Revolution相继诞生,气垫技术已经火了四五十年。

时至今日,耐克又在搞3D打印的高科技鞋子……

图:耐克的部分技术创新,来源:中信建投

你能看到,在早期还是代理商的时候,耐克的员工就在孜孜不倦的做技术研发。这可一点都不容易,要知道当时的蓝丝带公司其实经营压力非常大:

1是代理的轻资产(没有工厂也就没有抵押物)模式当时不被银行认可的,第一年销售50万美元的鞋子,还完银行贷款,接着贷100万美元再去进货,感觉就像庞氏骗局。确实,一旦某年销售不及预期,贷款还不上,公司就破产了。

2是明明可以躺着卖产品挣钱,非得去搞神马技术创新,还往往不被品牌方鬼冢虎待见。

但最终一直做研发的蓝丝带,量变产生质变进化为耐克,它的成功不是偶然,即使是屠龙(超越阿迪达斯)也丝毫不让人奇怪。这就像汽车还是手动挡的时候,有经销商能合作OEM量产物美价廉的自动挡汽车、电动车,它能不成功吗?

技术创新是所有行业的核心命脉,它也从来不只是高科技公司的专属。只有在这个层面有突破,才可能像耐克一样打败国际品牌取而代之。国内的运动鞋服行业——安踏、李宁、特步、361度、匹克、鸿星尔克等等——技术创新值得说道的暂时不多。

其中小弟特步是值得表扬的,2019年特步推出next%系列碳板跑鞋,引领行业潮流;2020年特步推出竞速160X跑鞋,独创动力巢穴PB-X技术,占据中国马拉松的半壁江山。

另外,安踏的研发投入比较高,2021年11.35亿元,虽然大约只有耐克的1/9(耐克没披露研发费用,估计每年在100亿左右),但不弱于阿迪达斯、彪马、斯凯奇等国际品牌。期待其研发能有更多产出,毕竟特步的研发投入远低于安踏,却硬生生的做出了160系列这个爆款。

没有技术创新何谈超越,期望国内运动鞋服行业能完成从做产品、到做品牌、再到做技术创新的升级。

02、倚赖并购,买不来长久繁荣

如果把运动鞋服行业比作一棵树,那么主品牌就是它的树根和树干,而从主品牌发展出来的衍生(时尚、复古、衍生品),以及外部并购的品牌则是它的树枝。树根不发达的大树即使看起来再枝繁叶茂也是一场虚幻。

1988年耐克收购ColeHaan,开启多品牌布局之路。1994年收购冰球品牌Bauer,1998年自创子品牌耐克Golf。2002-2007年间,耐克加快收购步伐,相继收购Hurley、Converse、Starter和Umbro共四个品牌。

多品牌的时代背景,是在八十年代锐步(姚明NBA新秀赛季之后签约的品牌)进入美国成为老大之后。彼时耐克做的一种应激防御,以及自救,后者1983-1987年在本土的业绩比较糟糕,不时负增长(1984年的-1.6%;1985年的-4.4%;1987年的-21.3%,“黑色星期一”基金经理买不起鞋了~)。

此后的九十年代耐克在全球也比较受挫,比如1994年营收37.9亿美元,录得同比3.6%的下滑。1998年营收95,5亿美元,同比增长仅4%。这也说明——并不是说成为龙头就永垂不朽,中国玩家永远有机会。 阿迪达斯也曾经在1997年并购萨洛蒙及旗下泰勒梅,2006年并购锐步。

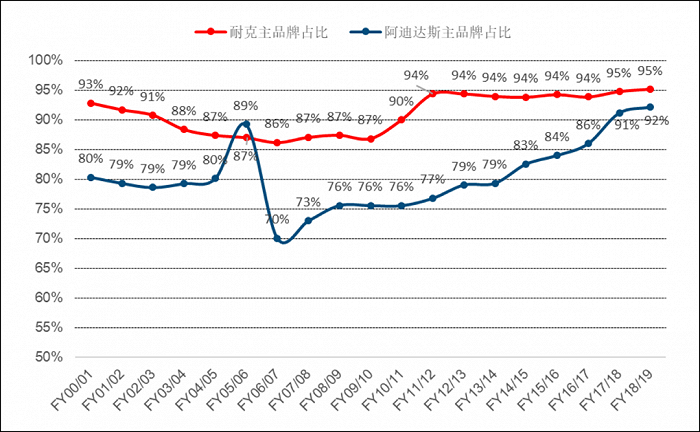

但不论怎样,你能从数据上看到,这两家公司的主品牌,始终占据主导地位。21世纪的头十九年时间,耐克主品牌占比没低于过86%,阿迪达斯的主品牌占比没低于过70%。

图:耐克和阿迪的主品牌占比,来源:中信建投

风雨六十年,虽然走过弯路,但耐克主品牌从职业运动,到大众专业,到运动时尚,到潮流复古,一直在拓展内涵,一直在挖掘内在价值,这样的品牌才能长期成功。

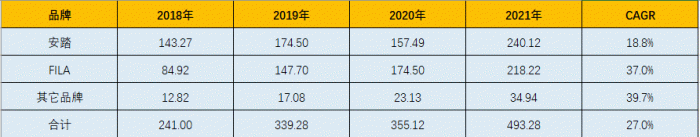

回头看国内运动鞋服行业,有市场人士认为安踏已经是绝对龙头,把李宁等公司甩了两个身位,这一点其实值得探讨。你能看到,现在的安踏非常依赖FILA:

2020年安踏主品牌的营收占比为44.3%,2021年为48.7%,已经连续两年不足一半。

主品牌2018-2021年的CAGR(复合增长率)为18.8%,FILA的CAGR为37%,其它品牌的CAGR为39.7%。

事实上2020年在FILA同比增长18.1%,其它品牌同比增长35.4%的时候,安踏主品牌下滑9.7%。

据2021年初安踏的一次业绩交流会,安踏管理层对2021年流水目标的预期是FILA20%+,主品牌安踏则是10%+的低预期。只是后来新疆棉事件发生,国产运动鞋服品牌获得了一次短期红利。

图:安踏分部营收及CAGR,来源:安踏年报

图:FilaHoldings Corp的市场价,来源:investing(英为财情)

继续回到正题——主品牌的占比。李宁是单品牌战略(目前在国潮领域是公认的运动鞋服行业代表),2018和2021年的营收分别为105.27亿元和226.67亿元,CAGR为29.1%,增速要比安踏主品牌高出10.3个pct。

当然,我们并不是说安踏运营FILA这个事不对,天下没有这样的道理。实际上安踏能把百丽运营做不好的FILA中国(母公司在韩国),做成年营收接近220亿的公司,运营能力可以说十分出色。我们的意思是主品牌永远是一个公司的发动机,必须要做好,尤其是运营的其它品牌来自国外并购的时候。

03、新渠道破除旧宿命

对于品牌来说,它有一个永远逃脱不了的宿命:消费者永远年轻,品牌终将老去。能够做的,也就是延缓这个变老的过程,在渠道层面有两个核心做法:

1是占满全球每一寸土地,从区域影响力到全球影响力提升,提升品牌的势能;

2是试图用全新的方式连接消费者,努力适应消费者的变化。

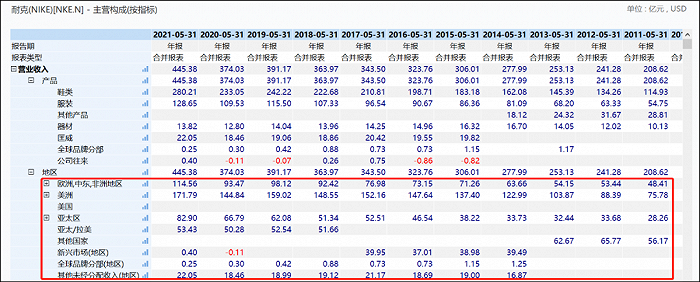

还是以耐克为锚,当前其产品除了在美洲本土销售,还卖到EMEA地区、亚太地区、拉美地区、以及其它新兴市场及未经分配收入的地区。美洲营收171.8亿美元,只占总营收的38.6%。

比如中国市场,耐克是第一个进入中国的的运动鞋服品牌,1980年在北京设立生产联络代表处,1983年在泉州投资建成耐克工厂(后来迁到了莆田),技术和熟练工人的培育间接让晋江(泉州代管县级市)成为中国鞋都,中国大多数知名运动鞋服企业(安踏、特步、361度、匹克等)都是泉州出来的。

图:耐克的主营构成(分产品和地区),来源:WIND

最初泉州的制鞋工厂都是做外贸的(因为早期质量差落下“星期携”的骂名搞臭国内声誉),97年亚洲金融危机之后,外贸萎靡,所有工厂都开始品牌化运营,并在全球建立零售网络,反而是全球市场落下了,如今安踏、李宁、特步等龙头的国外营收都不高,但这是寄希望超越耐克这种巨头必须要走的一步棋,毕竟全球有79亿人口,中国只有14亿人口。国际化,走出这一步不一定赢,但不走会一直输。

再从连接消费者的方式看,历史上耐克经历了上门推销,经销商体系/自营门店,DTC这几个阶段。2017年耐克开始大力发展DTC,目前已经终止了与Zappos、Dillard's、DSW、UrbanOutfitters、ShoeShow等零售商的批发交易,许多零售商无法在商店中销售耐克产品。FootLocker在今年2月25日暴跌29.8%也主要是受耐克的DTC模式影响。

所谓DTC模式,是指自主创意研发、生产外包、数字渠道直营为主、侧重社媒营销沉淀大量数据,据此指导产品开发打造爆款、精准营销和消费者运营。

AI时代,不及时进行需求数字化,体验个性化,供应柔性化的企业,很有可能会成为时代的弃子,这是耐克调整其渠道模式的核心原因。

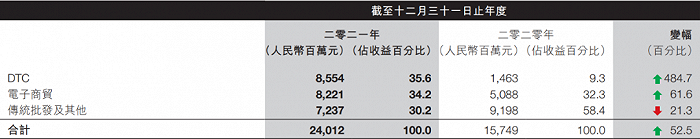

在渠道变革层面,安踏是国内运动鞋服企业的代表,除了国际化做的一般,在渠道认知和DTC层面它都不差。

原先在晋江制鞋大军中普普通通的安踏,之所以能够崛起,就是因为大家还沉醉于外贸OEM的时候,它提前完成全国渠道的布局抢得先机,避免97亚洲金融中遭受重大损失,再加上第一个吃螃蟹(找孔令辉代言,并花了2/3的利润去央视体育频道打广告)从而脱颖而出,后来没有做好渠道布局,盲目打广告的公司大多数都不见效果。

在DTC领域,安踏学耐克学得更彻底,后者船大难掉头,各国移动互联网基础设施发达程度不一致,导致经销商仍是其收入主要来源。而安踏2020年DTC模式的营收还只占9.3%,2021年占比已经达到35.6%,正式超越传统批发和电子商务模式的收入占比。

图:安踏按模式划分的收入,来源:2021年报

李宁、特步、361度等公司,2021年报里就没有什么太多的DTC数据,或者是智能化直面消费者的数据。在未来,可能会是一个坑,但愿早日拉齐这块的认知。

04、那些奇怪的人与公司治理

上面说的技术、主品牌建设、渠道都是术,公司治理于团队建设是道,它刻画出伟大公司与一般公司的差异:真的爱这行,还是做个生意。

耐克早期的那帮人:

创始人奈特,毕业论文设想日本鞋打败德国鞋(就像日本相机做的那样),早期在会计师事务所工作以维系蓝丝带的代理业务,为了对抗鬼冢虎换经销商,在自家办公室窃过对方的文件;

合伙人鲍尔曼是个改鞋狂人,为当时外界对跑步运动糟糕的看法和行为(路过的司机真往跑者头上扔啤酒瓶)写过书,然后对他来说“不会改鞋的田径对教练不是好发明家”;

业务员约翰逊为了卖鞋疯狂在全国发展笔友,跪求CEO才能获得限制条件下的开店许可,自发改进产品完成马拉松选手需求,一手开拓东海岸经销渠道;

后来的运营官伍德尔是半身不遂的前跳远运动员……

这四位核心的成员有什么共同点呢,他们都曾经是运动员,他们称自己为“鞋狗”,乐于一辈子劳心劳力的为鞋子事业奋斗而不考虑其它事情,这是一种耗费时间和经历的狂热,一种可以分辨的心理紊乱,他们过度的关注外底、线条、贴边、铆钉和鞋面。这样的特质就是为行业顶流塑造的。

你在会看国内的一些企业,比如安踏,目前还是家族企业的经营模式。执行董事及副董事长丁世家和董事长及CEO丁世忠是亲兄弟,非执行董事王文默是丁世忠的表兄,管钱的CFO是丁世忠的妹夫。目前第三代也开始进入公司,丁思榕是上海斐乐体育和可隆体育(中国)的总经理,丁少翔是迪桑特的总经理,丁斯晴和丁思榕共同掌管福建安踏投资有限公司、宁波梅山保税港区世发股权投资合伙企业(有限合伙),以及宁波梅山保税港区智容投资管理有限公司。

说起家族企业,我们脑海中就闪过王安电脑公司和迪士尼。一个激进且刚愎自用,公司最终消失在历史的长河;一个保守回避企业事务(更多投身于慈善事业),公司已经成为名副其实的百年老店。拉长时间周期看,家族传承不一定不行,但海选知名的职业经理接班比家族后代接班,从概率上看创新能力会更强,也无形中规避了内部权力冲突的风险。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

评论