文|每日财报 程意

对于有的寿险企业而言,成立近十年,保险业务收入连续萎缩的势头终于得到逆转,但将“增收又增利”这五个字变成现实仍较为“艰难”。

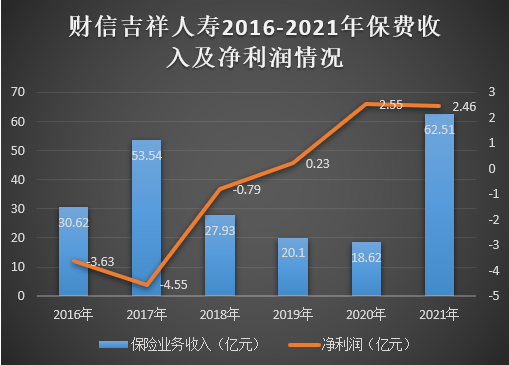

日前,财信吉祥人寿保险股份有限公司(以下简称“财信吉祥人寿”)交出了2021年“成绩单”。在2021年,财信吉祥人寿保费收入同比大增2.3倍,营业收入亦增长超1.4倍,可公司净利润却下滑3.66%。

据《每日财报》了解,2018-2020年间,财信吉祥人寿的保费收入始终呈现下滑态势,终在去年实现反弹,获得保费收入62.51亿元。

年报中还需要注意的是,财信吉祥人寿的偿付能力指标大幅下滑。对于其此前增资的11.63亿元或只短期缓解了偿付压力,依然未从根本上提升“造血”能力。因此,财信吉祥人寿未来的发展或值得堪忧。

4000万股权曾多次流拍

财信吉祥人寿成立于2012年9月,是湖南省首家本土保险法人企业。在2020年,因发展需要,该公司由“吉祥人寿保险股份有限公司”更名为“财信吉祥人寿保险股份有限公司”。

股权信息显示,截至2021年年末,财信吉祥人寿共有13位股东,持股比例10%以上的有4位。其中,公司第一大股东为湖南财信投资控股有限责任公司,持股比例33%,上海潞安投资有限公司、长沙先导投资控股集团有限公司、湖南省农业信贷融资担保有限公司分别持有该公司18.34%、14.90%、13.09%的股权。

值得注意的是,财信吉祥人寿此前多次流拍的4000万股股权,于2021年10月27日尘埃落定。

据《每日财报》了解,系由艺龙网信息技术(北京)有限公司(以下简称“艺龙网”)通过司法拍卖获得湖南嘉宇实业有限公司(以下简称“嘉宇实业”)持有的财信吉祥人寿4000万股股权。拍卖完成后,嘉宇实业持股比例降至8%,艺龙网持股比例增至1.15%,成为财信吉祥人寿的第九大股东。

据悉,这4000万股权之所以被拍卖,是因为嘉宇实业以财信吉祥人寿的股权质押为借款人提供借款担保,但不料借款人未能如期还款,最终法院裁定准许拍卖、变卖其所质押的股权以还债。

虽然,财信吉祥人寿的股权最终由艺龙网拍得,但此前的多次流拍和无人接盘,也反映出市场似乎并不看好财信吉祥人寿的发展。

分红险贡献主要保费收入

事实上,自成立以后,财信吉祥人寿就深陷亏损泥沼。其净亏损额从2012年的0.72亿元飙升至2017年的4.55亿元,2018年公司的净亏损有所放缓,仅亏0.79亿元。后在展业后的第八年(2019年),财信吉祥人寿终扭亏为盈,净利润额0.23亿元。

2021年,财信吉祥人寿亦实现了净利润2.46亿元,同比下降3.66%,这主要是由于2021年公司营业支出的增幅(159.27%)高于营业收入增幅(146.31%)所致。

保费收入方面,在2017-2020年,财信吉祥人寿实现保费收入分别为53.54亿元、27.93亿元、20.1亿元、18.62亿元。

制图:每日财报

2021年,财信吉祥人寿“一反常态”,保费收入增至62.51亿元,较2020年增长了2.3倍。与此同时,公司的营收也成功突破80亿元,达到80.77亿元,同比增长146%。

据《每日财报》了解,其保费规模的扩张得益于主打产品类型——分红险,其去年分红险的保费收入为43.26亿元,同比增长667%,在总保费收入中的占比提升至69.21%。

需要指出的是,2021年财信吉祥人寿保费收入前五的保险产品都与银保渠道有关,且其中有3款产品是仅通过银保渠道进行销售的。

客观而言,虽然银保渠道具有一定的规模优势,但其大多销售储蓄型或理财型保险产品,保单价值率较低。而且一些趸交、中短期产品因较高的销售费用,甚至会成为负价值产品,不利于公司盈利水平的提升,而这或也是其去年增收不增利的主要原因。

偿债能力低于平均水平

相比上述问题,财信吉祥人寿的偿付能力才是需要聚焦的重点。

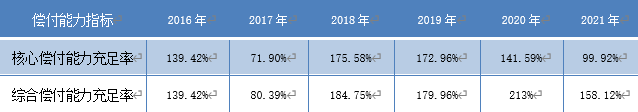

记得在2017年末,财信吉祥人寿的偿付能力指标曾告急,当时核心偿付能力充足率为71.9%,综合偿付能力充足率为80.39%,已低于监管规定的红线。后在2018年第一季度,公司的风险综合评级从A下调至C。

为此,财信吉祥人寿欲通过增资来缓解其燃眉之急。据《每日财报》了解,在2018年2月和4月,财信吉祥人寿分别发布了两起增资扩股的公告,增资额均为18.54亿元,但均未获得银保监会的批准。后来在当年9月份,将增资额下调至11.63亿元后获批。由此,财信吉祥人寿的注册资本从23亿元增至34.63亿元。

制图:每日财报

增资以后,财信吉祥人寿的偿付能力短期内得到了回升。在2018年末,公司核心偿付充足率已恢复至175.58%,综合偿付能力充足率也已达184.75%。

但就现实来看,其自身的“造血”能力不足,此后几年偿付能力指标又有所下降。截至2021年末,财信吉祥人寿的核心偿付能力充足率为99.92%,较2020年末下降41.67个百分点;综合偿付能力充足率为158.12%,较2020年末下降54.88个百分点。

据今年2月银保监会召开的偿付能力监管委员会第十四次工作会议内容显示,2021年第四季度末,纳入会议审议的179家保险公司平均综合偿付能力充足率为232.1%,平均核心偿付能力充足率为219.7%。很显然,目前财信吉祥人寿的偿付能力充足率与行业均值有着明显的差距。

可以看到,险企如果仅靠增资或发债来“掩盖短板”并非是治本之策,最后还是要落到提升“造血”能力上,继而才能实现长远发展。至于当下需要思考的是,财信吉祥人寿若接下来偿付能力没有明显得到改善,会不会又走上“老路”呢?

评论