文|中外管理 王爽

编辑|胸怀天下

五一前夕,有消息传出71岁的王石在阔别商海4年后,再创业。

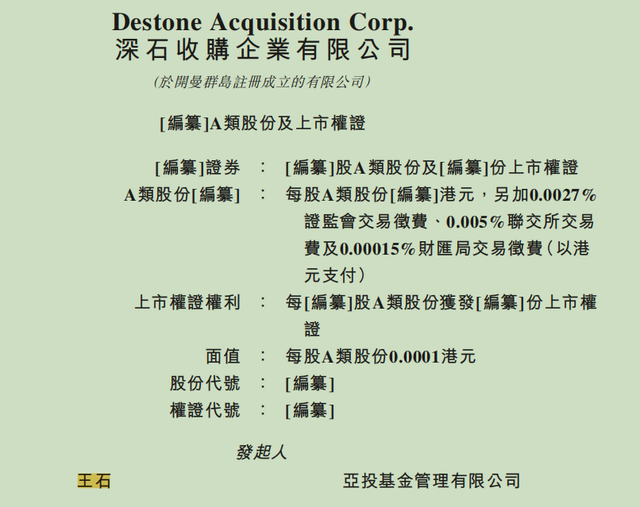

前不久,由王石与亚投资本联合成立的SPAC公司Destone Acquisition Corp(以下简称:“深石收购”),向港交所提交招股书。招股书显示,深石收购将在整个亚太地区寻找“绿色科技及环境友好消费品与服务领域”的合作标的。

SPAC近年来在商界名声大噪,其全称是“Special Purpose Acquisition Company”,即特殊目的并购公司,是一种“先上市再收购”的资本服务。简单来讲,SPAC就是反向上市。

传统的IPO是公司去市场上找钱然后上市,SPAC则是“钱”先上市然后再去市场中找好公司收购。再说直白一点,就是会赚钱的人筹集了一大笔钱,成立了一个空壳公司,承诺公司上市之后,再收购一家有真实业务的公司,然后退出或者长期持有。SPAC公司上市后,会收购哪家公司?不知道。会投资哪个领域?不知道。所以,投资SPAC公司,又被很多投资者戏称为开上市公司版的“盲盒”。

有人说SPAC是这个时代最后暴富的机会,不少人因为SPAC赚了大钱。也有人说SPAC是更锋利的韭菜收割工具,因为SPAC公司甚至不需要有真实业务就可以直接上市。SPAC究竟是什么样的投资行为?又为何如此火爆?对企业来说,SPAC究竟有什么可取之处?

疯狂的“造壳上市”

SPAC并非一种新的金融工具,造壳上市也不是新概念。1993年,SPAC就已经被发明出来了,而且在接下来的二三十年间,一直有公司陆续通过这种方式上市。但长期以来,与IPO方式相比,投资者对SPAC并不“感冒”。因为通过SPAC上市名声并不好,很多人认为一家公司选择被SPAC收购是因为没有办法,或者是没有资格和实力通过传统的IPO形式上市。

但是,不管投资人对SPAC有多少质疑,也抵挡不住资本的青睐。尤其在2020年疫情之后,开始有投资机构大举以此形式“救市”。

据统计,2020年共有248家SPAC公司在美股上市,首次超越传统IPO模式。2021年仅第一季度,全球就成立了264家SPAC公司,合计募集了794亿美元,超过了2020年全年SPAC公司的募集资金。

在美股市场,近几年的严格监管,导致上市公司的数量每年都在下降,退市的公司比上市的公司还多。1998年美国上市公司股票数量达到7562家,但到2015年只剩下3812家。而从2018年开始,进入资本市场的钱越来越多,能投的项目却越来越少,即便投进了项目退出方式也不多,这才让各方想起了压箱底多年的SPAC造壳上市。

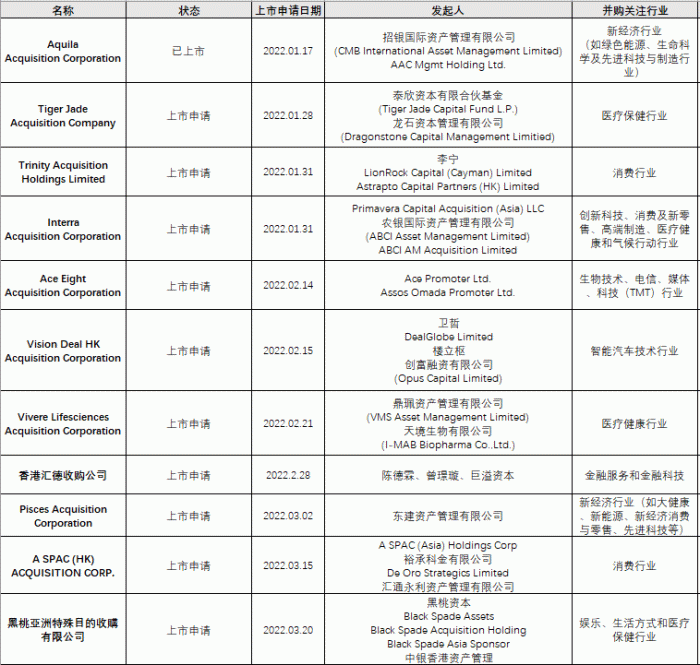

有了美股的示范效应,SPAC的风头迅速蔓延至全球其他金融中心。2022年1月1日,港交所正式接受SPAC的上市申请。

和美股不同,港交所大幅提高了SPAC的门槛。除了对发起人、投资人有严格限定,还要求至少募资10亿港币,远高于美股要求。

“理论上,符合港交所SPAC要求的公司,也都是可以直接IPO的。不过最近由于大环境的关系,很多中概股公司都从美股转向港股了,港股IPO已经是完全堵塞的状态,正常IPO的排队时间肯定比较长,所以不知道通过SPAC的方式有没有可能在上市速度和效率上比传统的IPO更有优势。”广发证券投资咨询师胡曦对中外管理表示,即使港股SPAC的上市标准相比美股“门槛高、风格保守”,但在当前依然极具诱惑力。

资本“盲盒”的吸引力,究竟在哪里?

在最初的融资阶段,投资者并不知道SPAC上市后要并购哪家公司。这也就是说,虽然你投钱了,但是你并不知道所投的是什么。既然如此,为何这种“开盲盒”的投资方式还如此有吸引力?投资者为何要把真金白银投进“空头支票”公司?

业内人士解读说,首先,SPAC的管理团队绝大部分情况下是由各个行业的大佬和团队组成,背书力度可谓“满格”。比如,PayPal的联合创始人、苹果的联合创始人、李嘉诚的儿子李泽楷等都成立过SPAC。此外,SPAC的发起人也非常喜欢拉名人入场,以便吸引更多人的注意力。

因为作为一家没有实际业务的纯现金公司,想要吸引投资,只能凭借管理团队以往的战绩和知名度,吸引熟悉并信任这支团队的投资人加入。所以,很多投资人愿意“开盲盒”,是因为这些大佬们早已声名在外,投资人非常信任他们。

其次,SPAC有很安全的退出机制,可以保障融资阶段的投资人利益。这可以简单理解为:收购成功,套现;收购不成功,退钱。

对冲基金管理公司Falcon Edge Capital在写给投资者的信中写道:“SPAC具有天生有利于投资者的结构,没有什么风险。” 该公司表示,SPAC结构的关键是投资者可以选择收回所有投资。

根据美国证券交易委员会规定,SPAC募资完成之后,就可以正式挂牌并发行一部分流通股份。但为保护投资者的利益,这些钱会存在信托基金中,当管理团队找到适合的收购目标,并且完成交易后,SPAC的信托基金资产就会成为新公司的资产。开到了心仪的盲盒之后,投资者就可以套现离场或者长期持有。而且,上市后管理团队需要在12~24个月内完成收购,否则就要解散SPAC,并将投资人的钱连本带利还回去。

再次,SPAC是普通人投资独角兽的最佳途径。对于大部分普通个人投资者来说,如果想通过传统IPO方式投资大公司,比如说估值超过10亿美元的独角兽公司,难度是非常大的,但是SPAC的门槛相对就会低很多。

最后,现在很多国家正经历着货币超发与低利率,所以很多人都非常渴望能够有更多做投资的机会,这也是为什么SPAC会火爆的原因之一。“钱总归需要一个去处,既然SPAC的发起人全都是业界的大佬们,跟着他们走总不会错。”胡曦说。

当然,SPAC最吸引人的一点还是,钱来的太容易了。

Facebook的前高管查玛斯·帕里哈皮蒂亚成立的SPAC上市公司,在2017年收购了私人太空飞行公司Virgin Galactic。查玛斯仅仅只用了两个月时间,就让Virgin Galactic成功上市,而后其市值突破了60亿美元。2021年,查玛斯套现了2亿1300万美元。而如此丰厚的回报,是他用区区25000美元撬动起来的。

谁会选SPAC上市?

“SPAC模式最大的优势是对标的几乎没有任何限制,只要在法律允许的范围之内,几乎任何领域的任何公司都可以通过SPAC上市。”中关村股权投资协会副会长郑捷表示,SPAC适合那些还在快速发展当中,但还没有来得及盈利的中小型公司,尤其是那些甚至还没有来得及有自己的产品,但是非常有潜力的公司——它们非常适合采用这种方式上市融资。

很多初创的中小型公司,可能点子很棒,运营模式很好,但是还没有盈利。这时就要考验投资者是否有足够的眼光,可以看到这些公司的未来潜力。例如让查玛斯大赚一笔的Virgin Galactic,在上市之前,每年收入只有几十万美元,而亏损高达1.4个亿。这种情况下,通过传统的IPO上市,肯定是行不通的。而通过SPAC上市后,其股价已经飙升了200%。

某种程度上,SPAC制造了更多伯乐与千里马相遇的机会。而且,从机制上来说,SPAC与传统IPO相比,有自己独到的优势。

比如,SPAC上市的确定性非常高。上市整个过程,几乎不涉及到承销商,也不需要向市场进行募资,所以上市进程几乎不存在外力阻碍,只需要按部就班完成流程,成功上市的概率很大。“一般不会出现忙活了半天还不一定能成功上市的情况。”郑捷说,而且,相对于传统借壳上市,SPAC的壳资源干净,没有债务、法务等方面的历史遗留问题。

此外,通过SPAC上市,时间更短。从标的公司和SPAC公司签订合并意向开始,一般3-6个月就可以完成上市,而传统的IPO时间通常在8-12个月左右。同时,SPAC公司对标的公司估值相对灵活,只需要双方达成一致意见即可。而不需要向IPO一样,对公司现状进行严格审查,也会减少大量繁琐的材料审核工作。

当资本玩腻了这个“玩具”……

SPAC确实给了那些怀才不遇的好公司更多的施展机会,但同时也给了很多人拼命画饼的投机机会。

因为美国证券交易委员会规定,如果SPAC公司两年时间内没有完成并购,发起人的前期投入是收不回来的。所以,对于SPAC发起人来说,找到一家可以并购的公司,是比找到一家有潜力的公司更迫切的事。至于并购的公司潜力如何,其实并不重要。因为随便找一家公司,发起人都可以用5%的资金投入,稳稳获得20%的股权。就算目标公司真的很差,发起人也可以收管理费。所以在这种情况下,发起人经常会找到一些很不靠谱的公司。

有研究机构发布的数据显示,从2015年初至2020年7月,在223项SPAC项目中,有89个SPAC交易已经完成并且成功上市。而在这89家公司中,普通股平均亏损高达18.8%,中位收益率为负的36.1%。相比之下,传统IPO的平均市场回报率为37.2%。

这方面不乏“带血”的案例。比如,由花旗集团前交易员Michael Klein创建的SPAC公司Churchill Capital IV,与电动汽车制造商Lucid Motors达成收购协议的消息传出,SPAC股票推高至近60美元。但自完成收购后,其股价已下跌近三分之二,跌至20美元。

对SPAC的发起人和以10美元买进股权的早期投资者来说,他们都获得了巨额利润。但对于那些基于炒作而押注SPAC的散户投资者来说,情况则完全不同。他们为潜在价值为10美元的股票支付了巨额溢价,损失惨重。

而且,随着SPAC以井喷之势迅速发展,很多投资者已经不再等到收购完成后再离场,而是只要有新的投资者入场,原有投资者就把自己的股份卖给他们。斯坦福大学和纽约大学的一项研究表明,在2019年1月至2020年6月合并的47只SPAC中,大概有97%的对冲基金在SPAC交易完成前就已高位套现。

因此,美国证券交易委员会对SPAC进行了更多的监管审查,因为他们担心散户投资者尚未了解SPAC上市风险,就盲目投资。

在资本市场中,总有人能在规则的缝隙里找到快速发展的机会,尤其是市场过热的时候。近几年来的SPAC的迅速膨胀,不免让人担心,这会不会是下一个金融泡沫?

抛去人性逐利,SPAC机制真正的问题,在于这个模式会使得IPO的规模越来越大,进而又增大了股市的泡沫。通过SPAC上市的股票良莠不齐,最终给做空机构带来了可以做空的巨大空间,一旦SPAC公司股价过高,同时在规定期间内完不成收购或者收购标的不够好,“空头”们胜利欢呼的时候就到来了。

其实,金融工具说到底只是工具,是好是坏要看人怎么用。SPAC最大的风险在哪里?掠去表象,它最大的风险在于当人们入股SPAC的时候,其实更多的是在投机,而不是在投资。世上从没有成功的捷径,而SPAC上市的概念多于实质,它更像是一个资本的玩具,被熟谙资本游戏的人们辗转腾挪。或许,当资本玩腻了这个玩具,它又会再次被放到箱底——新的玩具也会横空出世。

评论